今回は損害保険会社の業務支援システムを提供するアメリカ企業「Guidewire」について取り上げます。

(公式HP)

Guidewireの創業者はCEOのMarcus Ryu氏ら4名。

Ryu氏はプリンストン大学卒業後、オックスフォード大学への留学を経て1998年にアメリカへ戻ってマッキンゼーに入社しました。

その後、購買管理システムを提供するAriba(2012年にSAPが買収)で戦略チームを率い、基幹システムがコスト改善に絶大な効果をもたらすと実感します。

そして2001年、Ryu氏は3名の同僚とともにGuidewireを設立。

Ryu氏らはレガシーで非効率なシステムに莫大なコストを費やす損害保険会社に注目し、業界特化型の基幹システムを開発しました。

(参考)

業界内でのヒアリングを重ねることでサービスの質を高め、多くの顧客を獲得していきます。

2012年にニューヨーク証券取引所へ上場を果たしました。

Guidewireは現在、世界30か国以上に顧客を抱える企業へと成長しています。

業績推移を見てみましょう。

右肩上がりの成長を続けており、18/7期の売上高は6.6億ドルとなっています。

直近3年間で成長が加速しており、対前年の増収率は28.5%まで高まっています。

これまでは黒字が続いていましたが、18/7期は営業損失0.1億ドルを計上しました。

損害調査から契約管理まで全ての基幹業務をサポート

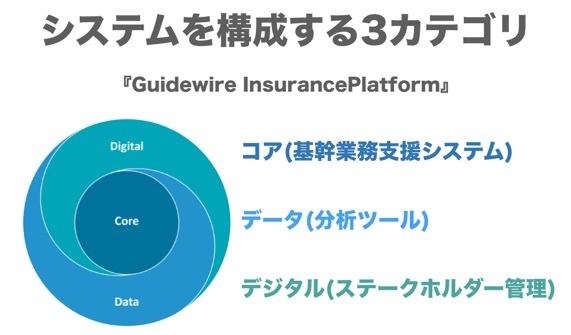

Guidewireが提供する基幹システムは大きく3つのカテゴリで構成されています。

損害調査などの基幹業務をサポートする「コア」、分析ツールを提供する「データ」、ステークホルダーを管理できる「デジタル」です。

それぞれのサービス内容をチェックしていきましょう。

コア(基幹業務支援システム)

「コア」カテゴリでは、損害保険会社の基幹業務全体をサポートするサービスを提供しています。

中核となるのは『PolicyCenter』『ClaimCenter』『BillingCenter』という3つのサービスです。

『PolicyCenter』では保険契約の締結から更新、解約まで一連の契約ライフサイクルを管理します。

契約期間中に事故が発生し、契約者から保険金の支払依頼が来た場合は損害調査が発生します。

事故発生から保険金支払までの調査プロセスを管理するのが『ClaimCenter』です。

また、契約期間中の保険料徴収は『BillingCenter』で管理します。

Guidewireはこれら3つのサービスを統合した『Guidewire InsuranceSuite』も提供しています。

(『InsuranceSuite』)

『Guidewire InsuranceSuite』では顧客の保険契約や支払状況などをダッシュボード化することができます。

2013年5月からはクラウドでのサービス提供も開始しています。

データ(分析ツール)

Guidewireはコア業務で生まれたデータを分析するためのツールも提供しています。

(『InfoCenter』)

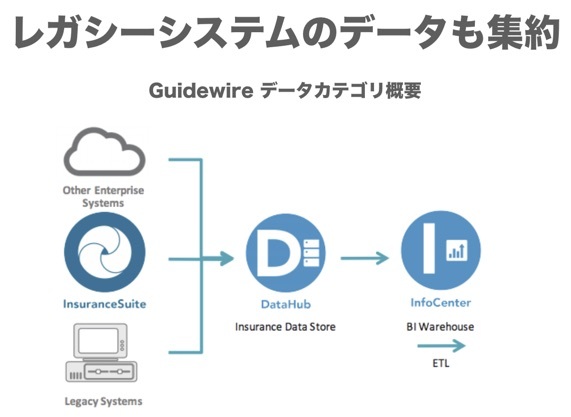

分析対象のデータソースとして、レガシーの保険システムや会計システムなどの基幹業務システムも利用可能。

社内データを『DataHub』に集約し、BIツール『InfoCenter』でビジュアライズするシステム構成となっています。

分析アプリ『Live Analytics』では、各請求の進捗状況、保険金支払までのリードタイム分析など、社内全体のKPIをリアルタイムに把握することができます。

デジタル(ステークホルダー管理)

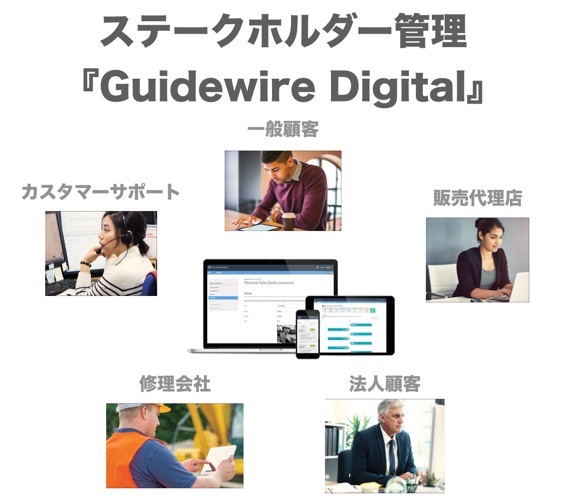

デジタルカデゴリでは、自社と関わる「一般顧客」「代理店」「カスタマーサポート」「修理会社」「法人顧客」とのやりとりをサポートします。

Guidewireは5つのステークホルダー(利害関係者)を一元管理できる『Guidewire Digital』を提供しています。

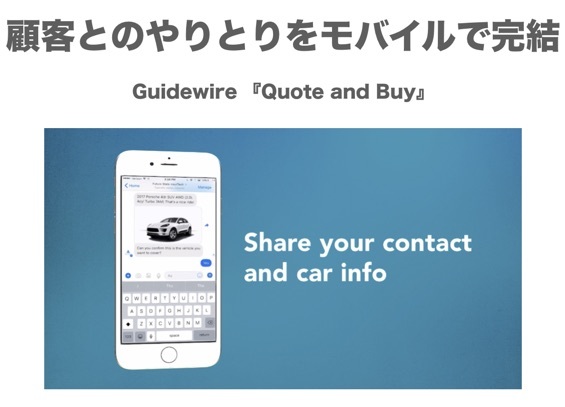

例えば一般顧客向けの『Quote and Buy』では、Facebook Messangerを使って顧客とやりとりが可能です。

写真で送ってもらった契約情報を自動でスキャンする機能なども搭載しています。

カスタマーサポート向けの『ServiceRepEngage』では、問い合わせ対応時に契約情報をすばやく参照できるツールが人気となっています。

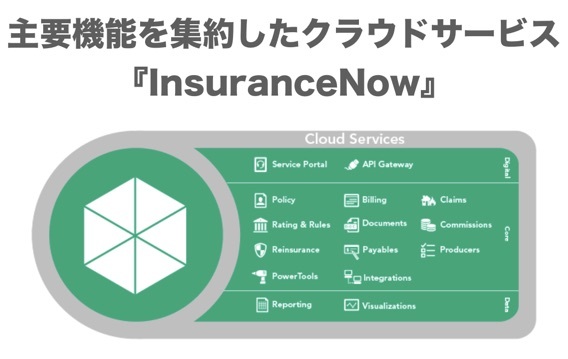

InsuranceNow

Guidewireは「ISCS」を1.6億ドルで買収し、2017年からクラウドサービス『InsuranceNow』の提供を開始しました。

『InsuranceNow』は「コア」「データ」「デジタル」の主要機能を集約したオールインワン型のサービスとなっています。

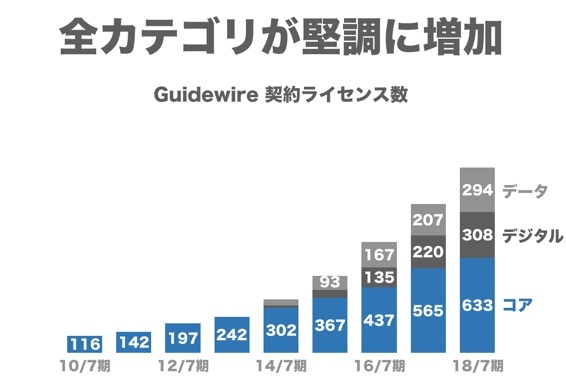

カテゴリ別の契約ライセンス数を確認してみましょう。

18/7期の契約数は合計1,235件で、前年から24.5%増加。

「コア」カテゴリの契約ライセンス数が最も多く、633件の契約を獲得しています。

「デジタル」は16/7期から好調に推移しており、18/7期は308件まで増加しました。

「データ」カテゴリも294件と堅調に増加しています。

クラウド導入支援でサービス収益が急増

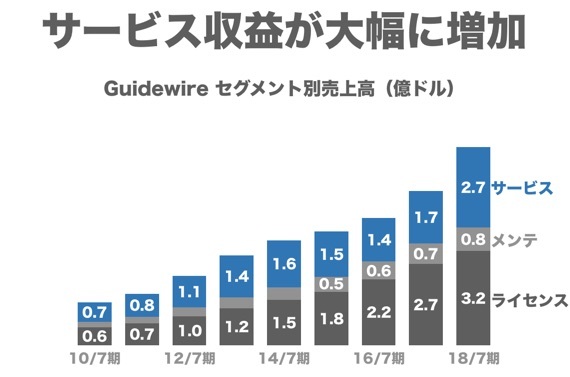

ライセンス契約数の伸びが24.5%なのに対して、売上成長率が28.5%と上回っているのはなぜでしょうか。

Guidewireのセグメント別売上高をチェックしてみましょう。

ライセンス収益は3.2億ドルと、売上全体の47.8%ほど。

18/7期はサービス収益が大幅に増加し、前年から53.8%増の2.7億ドルとなっています。

これは2017年2月から提供を開始した『InsuranceNow』の導入支援が急増したため。

(『InsuranceNow』)

既存顧客のクラウド移行も含め、サービス開始から1年6か月で40社以上が『InsuranceNow』を導入しています。

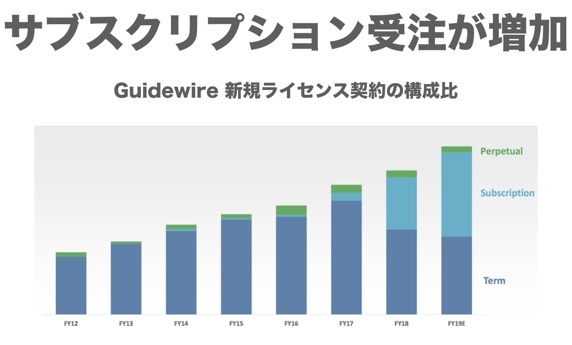

新規ライセンス契約の内訳を見てみると、18/7期はサブスクリプションの新規受注が大幅に増加しています。

『InsuranceNow』の提供開始によってGuidewireのクラウドシフトが加速していることがわかります。

Guidewireは他社との提携によるクラウドサービス強化を推し進めています。

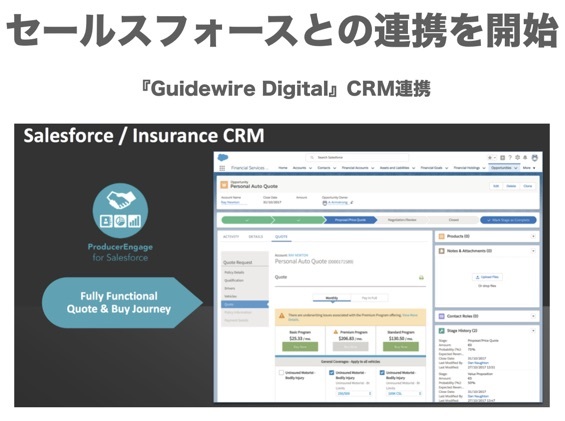

2018年5月よりセールスフォースとのCRM連携機能を開始。

『Guidewire Digital』と組み合わせることで、代理店の販売データと簡単に統合することが可能となります。

システムインフラとしてAWSを採用し、技術パートナーシップを結んでいます。

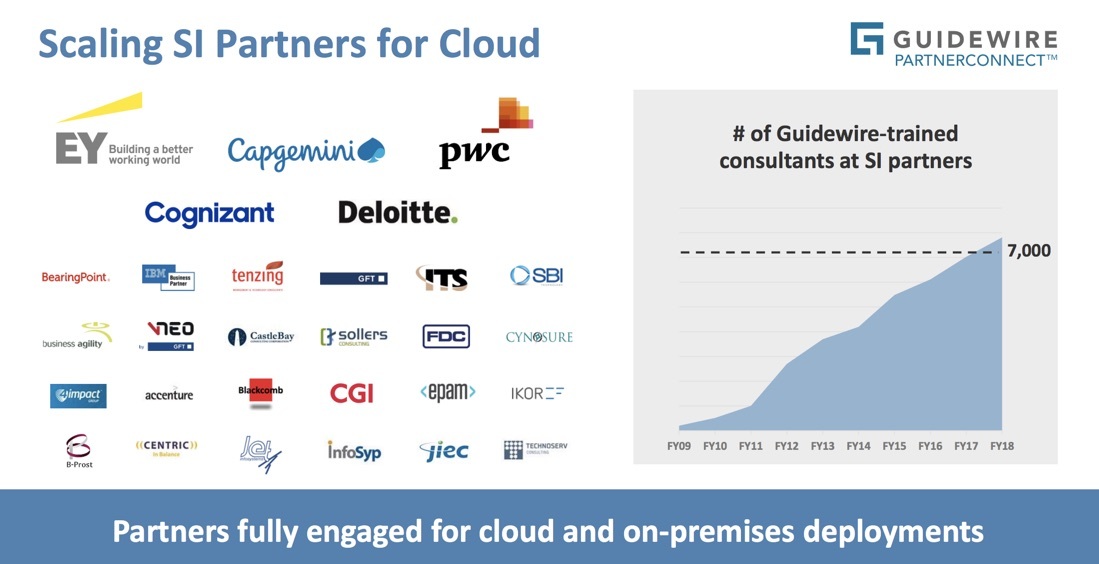

SI企業とのパートナーシップも拡大しており、Guidewire導入コンサルタントは7,000人以上に増加しています。

顧客企業数の推移を確認してみましょう。

顧客企業数は着々と増加しており、380社となっています。

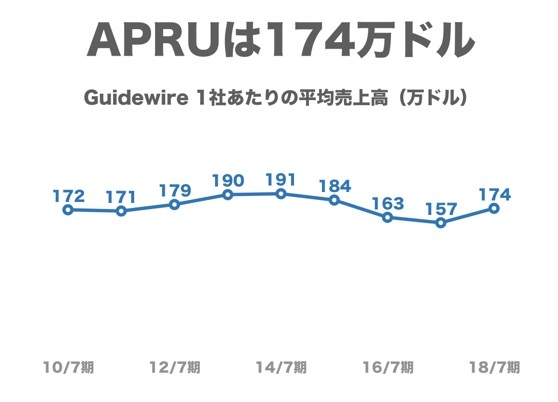

顧客単価(ARPU)も計算してみましょう。

15/7期以降は低下傾向となっていましたが、18/7期は174万ドルに増加。

顧客単価が約2億円という驚異の高水準となっています。

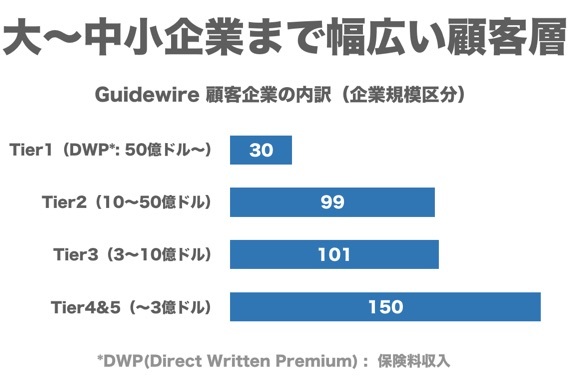

顧客の内訳を見てみると、大企業から中小企業まですべての階層で多くの顧客を抱えています。

保険料収入(Direct Written Premium)50億ドルを超える大企業は30社で、顧客企業全体の8%ほど。

10〜50億ドルの中堅企業は99社、Tier3企業は101社です。

保険料収入が3億ドル以下のTier4&5が150社と、最も多くの割合を占めています。

サービスコストが売上原価率の上昇要因に

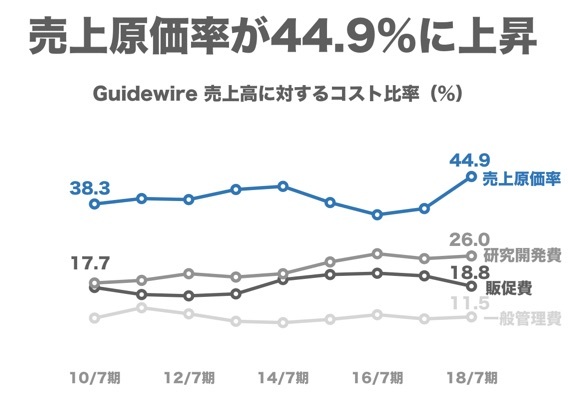

Guidewireのコスト構造を確認してみましょう。

40%前後で推移していた売上原価率が、18/7期は44.9%まで上昇しています。

販促費は18.8%、研究開発費26.0%、一般管理費11.5%となっています。

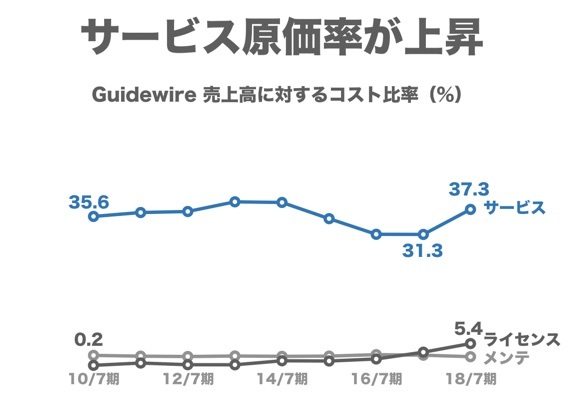

売上原価率の内訳を見てみます。

サービスの対売上原価率が37.3%に上昇しており、売上原価率全体の上昇につながっていたようです。

各セグメントの売上原価率を算出してみると、ライセンスが11.2%、メンテナンスは19.1%程度である一方、サービスの原価率は90%を超えています。

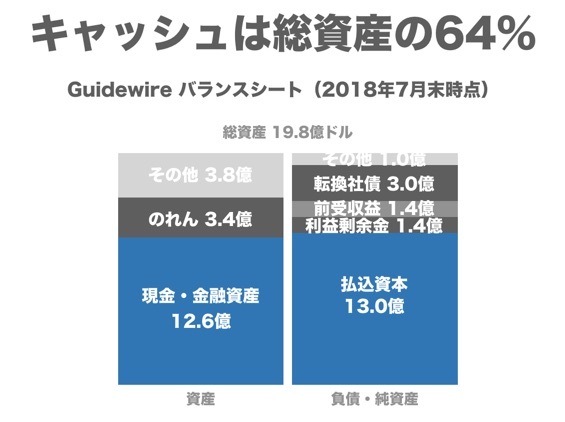

バランスシートも確認していきます。

総資産19.8億ドルのうち、現金と金融資産の合計が12.6億ドルと63.5%を占めています。

資産の調達元である負債・純資産で最も大きいのは払込資本で13.0億ドル。

利益剰余金が1.4億ドル、将来の売上となる前受収益が1.4億ドルとなっています。

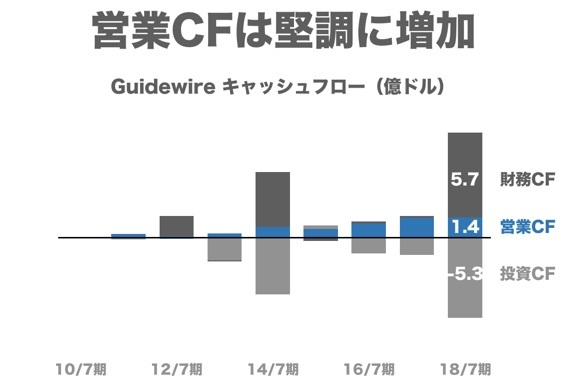

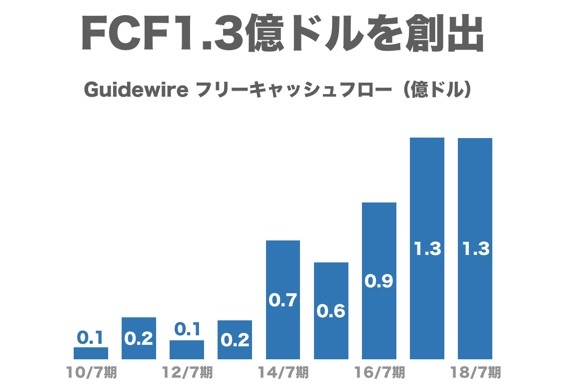

キャッシュフローもチェックしていきましょう。

営業キャッシュフローは堅調に増加しています。

18/7期に財務キャッシュフローが大きくプラスとなっているのは転換社債を発行したためです。

18/7期はフリーキャッシュフロー1.3億ドルを創出しました。

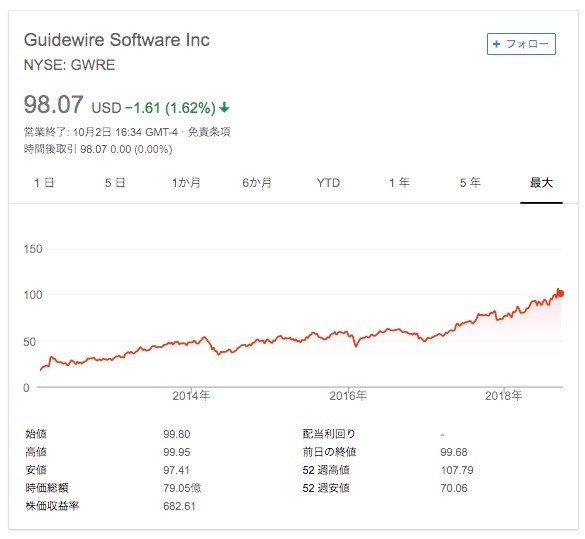

株価はどのように推移しているでしょうか。

2012年の上場から株価は5倍以上となっており、現在の時価総額は79.1億ドルです。

キャッシュ12.6億ドルを考慮した企業価値(EV)は66.5億ドル。

年間のフリーキャッシュフロー1.3億ドルに対して51.2年分の評価を受けています。

データサイエンス企業の買収で分析市場を拡大

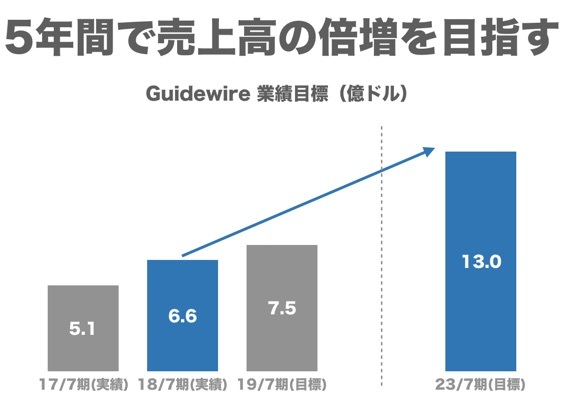

Guidewireは5年後の売上目標として、現在の2倍となる13億ドルを掲げています。

成長ドライバーとなるのはクラウドサービスによるサブスクリプション収益。

新規受注の80%、そしてライセンス収入全体の50%までサブスクリプション収益の比率を高めることを目指しています。

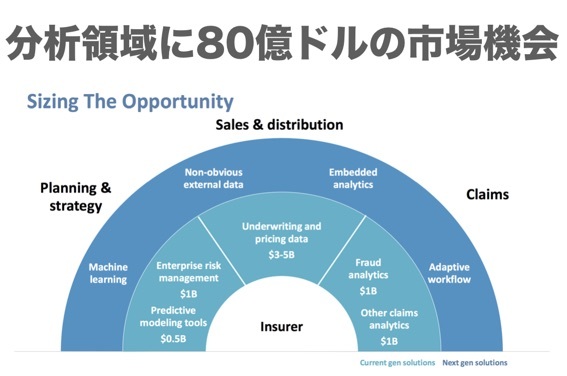

保険データの予測・分析領域では80億ドル以上の市場機会があり、Guidewireの注力分野となります。

保険データの予測・分析領域では80億ドル以上の市場機会があり、Guidewireの注力分野となります。

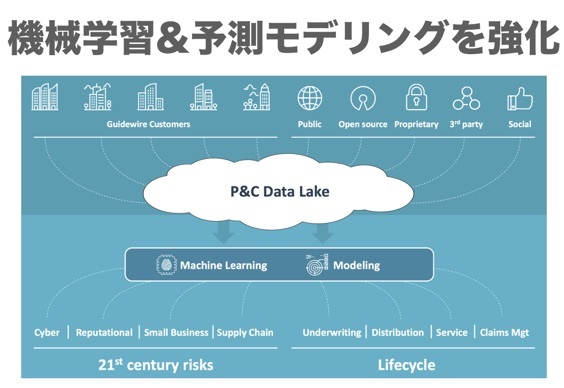

今後は機械学習などを活用した予測モデルの構築など、分析領域のサービス強化を掲げています。

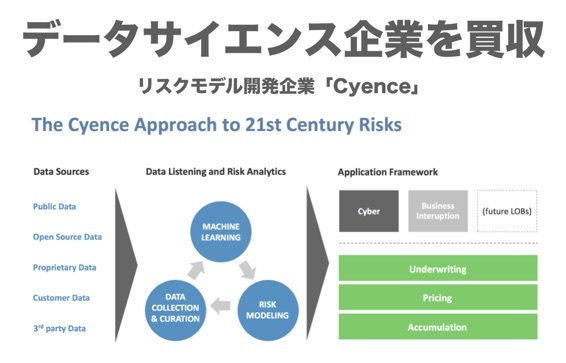

(買収説明資料)

2017年9月に保険業界に特化したデータサイエンス企業「Cyence」を買収。

分析領域の収益拡大に向けて積極的な投資を行なっています。

業界特化型SaaSとして成長を加速させているGuidewireの今後に注目していきたいと思います。