昨夜の気になる海外決算を4社ほどまとめてみたいと思います。今回扱うのは、電気自動車メーカーの「Tesla」、お掃除ロボット「ルンバ」の製造元「iRobot」、中国インターネット企業の「NetEase」、アメリカ版食べログの「Yelp」です。

Tesla, Inc.:四半期営業キャッシュフローがプラスに!

まずは電気自動車を作っているテスラです。代表のイーロン・マスクが有名。

まずは年次業績の推移を見てみます。

2017年の売上高は117億ドルと前年から68%の成長。営業損失は16億ドル(前年は6.7億ドル)となっており、赤字は拡大しています。

なぜ赤字が拡大しているかを探るため、売上高の内訳とコスト構造を見てみます。まずは売上高の内訳から。

車両の販売は85億ドルを売り上げています。その一方で、リースが11億ドル、発電・ストレージが11億ドル、その他が10億ドルと、周辺事業も伸びてきているようです。

割合で見てみます。

車両販売の売上比率は72.6%まで減少し、リースとエネルギー・ストレージが9.4%ずつ、サービスが8.5%に増大しています。

車両の比率が下がったら、利益率はむしろ上がりそうなもんですが、実際にはますます下がっています。コスト構造はどうなっているのでしょうか?

当然ながら、車両販売の売上原価は全体売上に対して57%に減少しています。

その他の事業の全体売上に対する売上原価率を見ると、車両リースは6%、エネルギー・ストレージが7.4%、サービスその他が10.5%を占めています。

その結果、全体の粗利率は18.9%(前年は22.9%)に減少。特にサービス関連の売上原価がかさんでいるようです。

研究開発(R&D)と販売管理費(SG&A)はむしろほとんど同じくらいの比率にとどまっています。

粗利率に関して言うと、トヨタ自動車が22.5%(2Q'17/9)ということなので、前年までの水準は全く悪くないことが分かります。

まだまだ現金を溶かし続けそうなテスラですが、財政状態はどうなっているでしょうか。

総資産は286億ドルあり、そのうち現金同等物は33.7億ドル。

今年の純損失が22億ドルだったことを考えると、これから追加の資金調達が必要になりそうです。

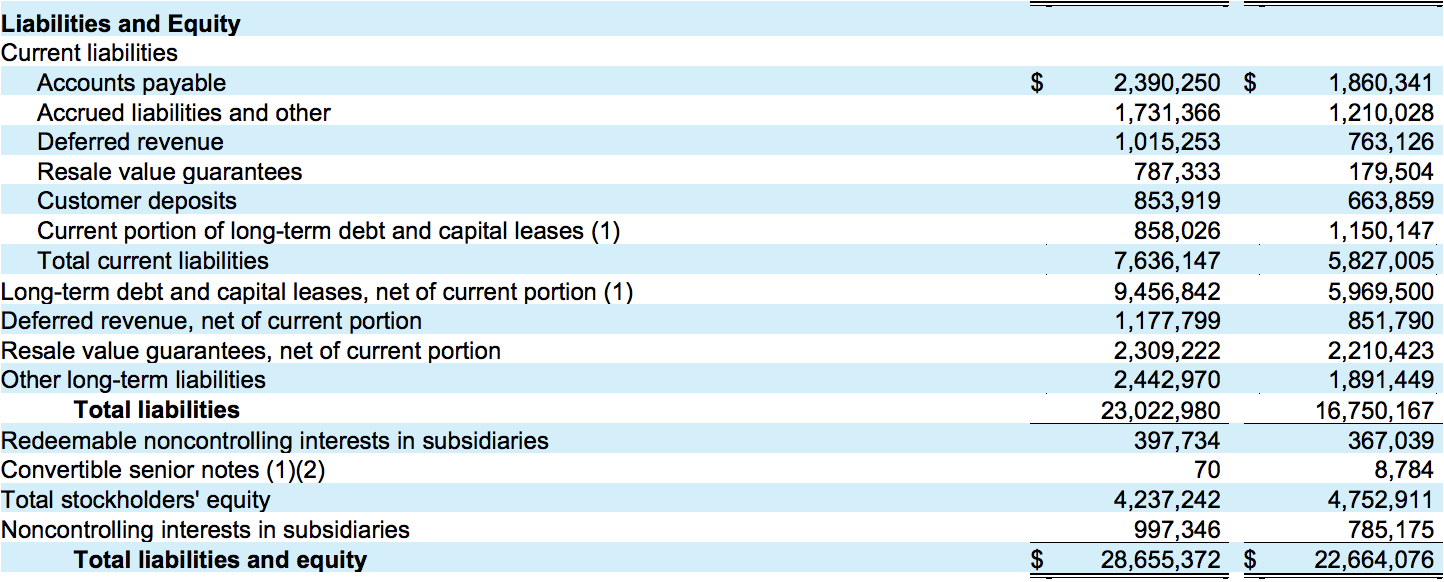

現時点での負債と自己資本を見てみます。

長期借入金など(Long-term debt and capital leases)が合計で103億ドルあります。

そのうち流動分( Current portion)が8.6億ドルなので、一年以内にそれだけを返済しなくてはならないようです。資金調達待った無しですね。

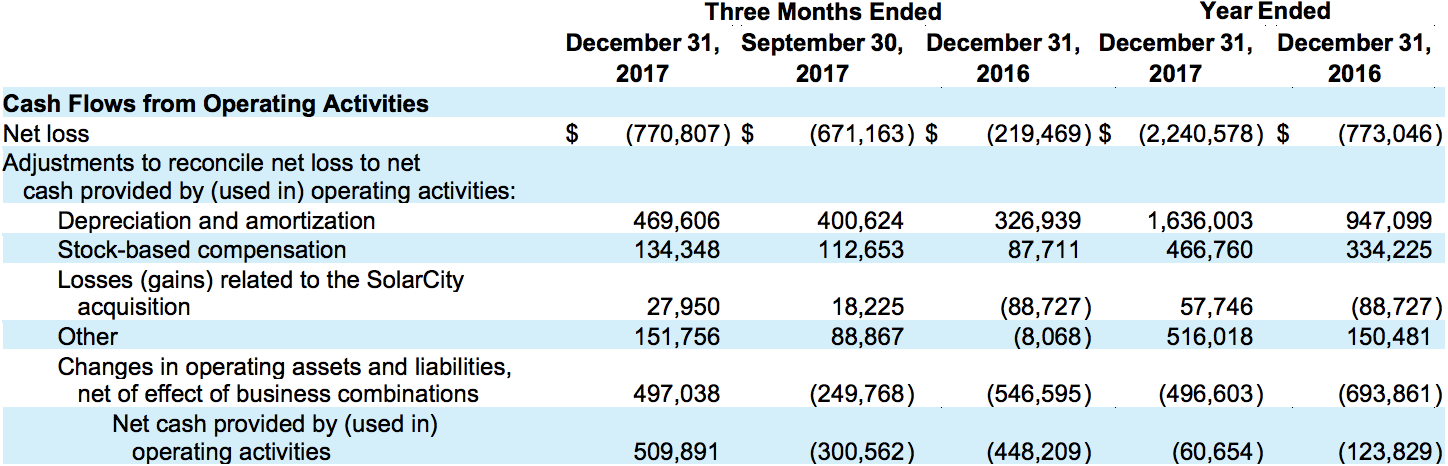

キャッシュフローの状況を見てみましょう。

営業キャッシュフローは6065万ドルのマイナス。ここは改善しているように見えます。

純損失22億ドルに対し、減価償却費が16億ドルとかなり大きくなっています。営業キャッシュフローが通期でプラスに転じるのはそう遠い話ではなさそう。

実際、2017年4Qの営業キャッシュフローは5億ドルのプラスになっています。

続いて投資キャッシュフローと財務キャッシュフロー。右の二つが2017年と2016年です。

財務キャッシュフローから44億ドルを調達し、同じくらいの金額を投資に回しています。

調達の多くは負債(Debt)によるもので、24億ドルにのぼっています。株式発行による調達は4億ドル。

テスラに関しては、「年間営業キャッシュフローをプラスに持っていけるか」「今年はどのようなファイナンスを行うのか」の2点に注目したいと思います。

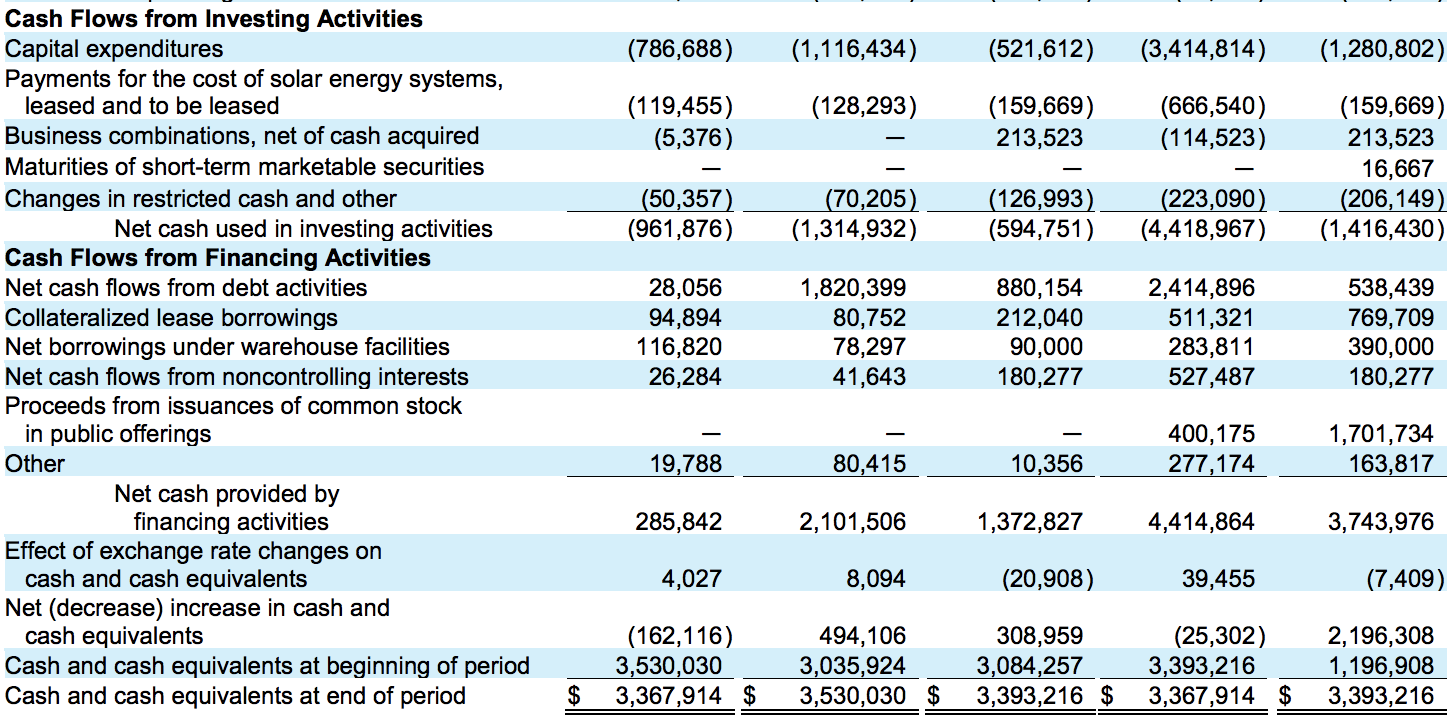

iRobot:欧州での4Q売上が2倍以上に増加

続いて、お掃除ロボット「ルンバ」「ブラーバ」などを扱っているiRobotです。

売上高は8.8億ドルに成長し、前年から33.8%の増加となっています。

地域ごとの売上はまだ公開されていませんが、アメリカ、ヨーロッパ、日本で行ったマーケティングが功を奏し、Q4には前年比54%の売上成長を記録したとのこと。

同期間の地域別ではアメリカで47%、日本で34%、ヨーロッパでは100%以上売上が増加。

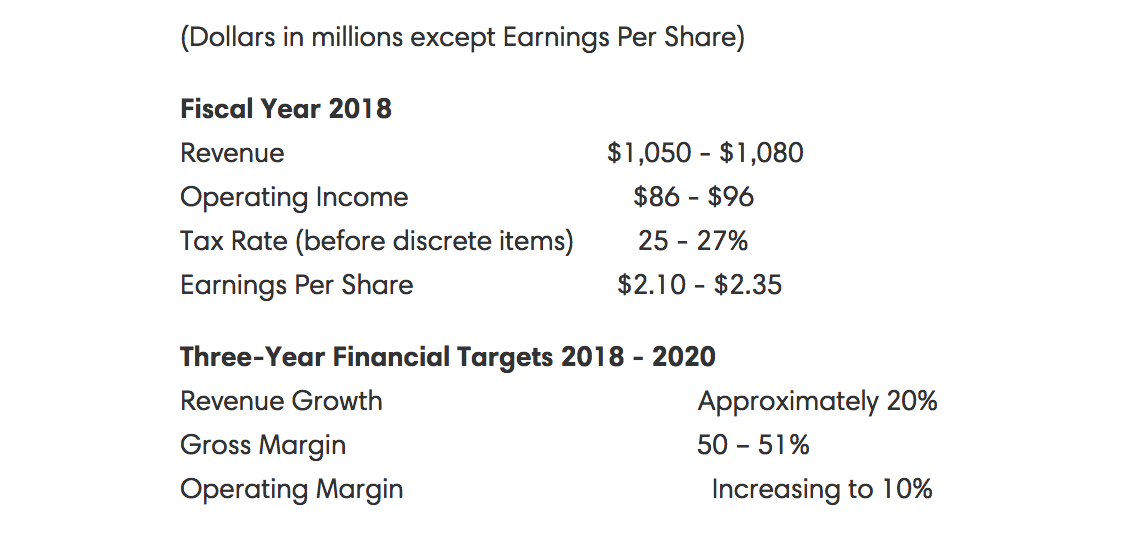

来年以降の目標は次のように設定されています。

2018年の売上高は10.5億ドル以上、営業利益は8600万ドル以上を目標としています。

また、今後3年で売上を20%ずつ伸ばし(15億ドルほどになる)、粗利率は50%以上(現在は49%)、営業利益率は10%に増やす予定。

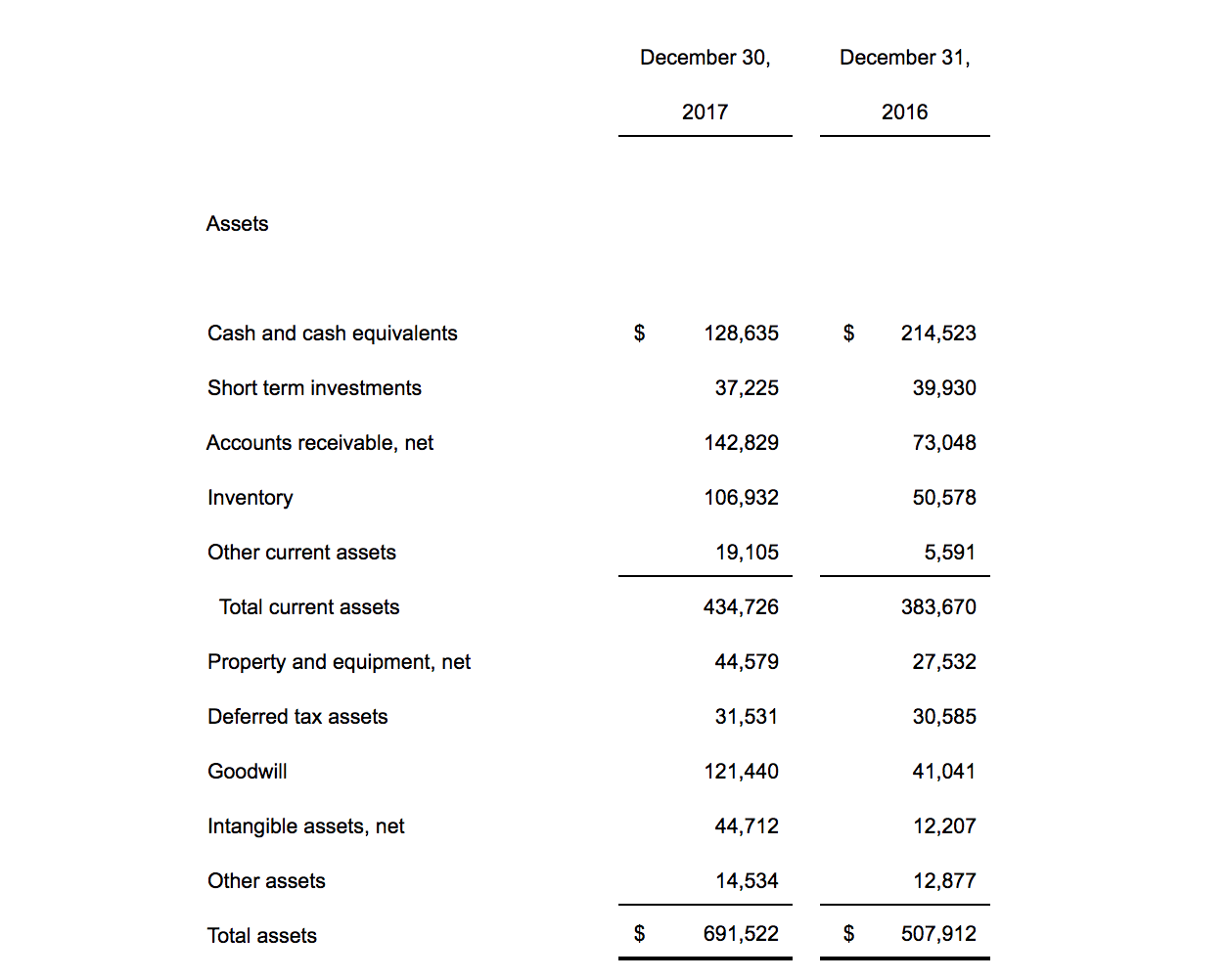

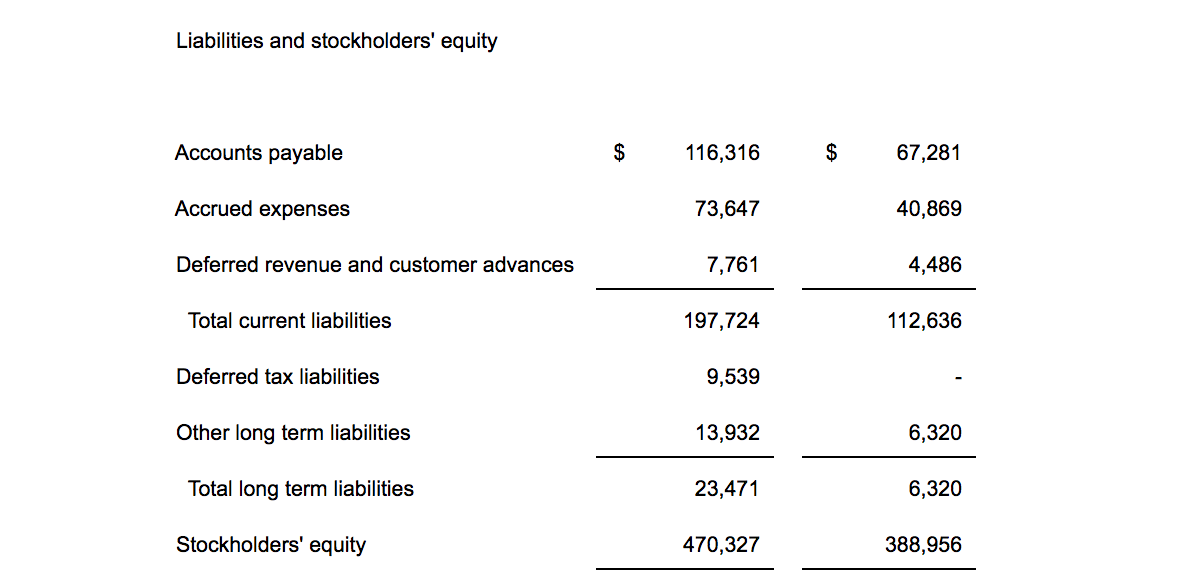

個人的には割と楽しみにしている会社です。財政状態も見てみましょう。

総資産は6.9億ドルで、現金同等物と短期投資の合計は1.66億ドル。

借入金などの有利子負債として大きいものはなさそう。時価総額は24.36億ドルなので、ネット有利子負債をマイナス1.66億ドルとしてEV(企業価値)は22.7億ドルとなります。

2017年の営業キャッシュフローは7631万ドル、設備投資が2337万ドルなので、フリーキャッシュフローは5294万ドル。

事業規模がまだまだ小さいですね。。その割には評価されていると言えるかもしれません。

NetEase:越境ECを中心にコマース売上が増加

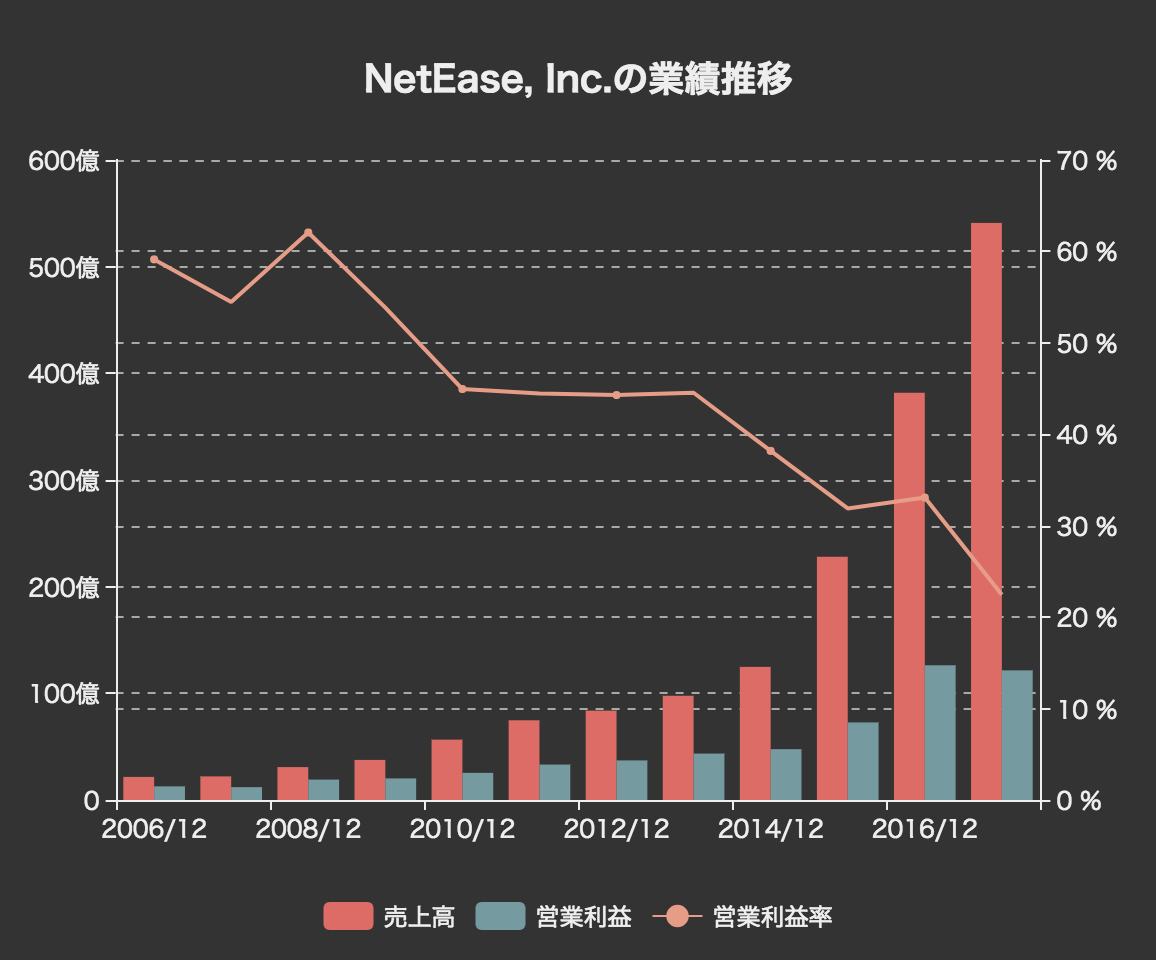

続いて、中国ネット企業のNetEaseです。

売上高は541億元(前年比42%成長、およそ1兆円)と大きな成長を続けています。

一方、営業利益は121億元(2109億円)で前年とほとんど同じくらい。

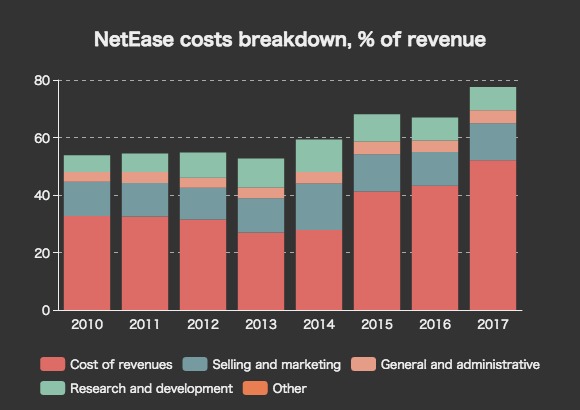

利益率の低下は何が原因なのでしょうか?

売上原価率が27%から52%にまで大きく増大しており、これが利益率の低下の直接的な要因になっています。

原価率が大きくなった理由は、売上の内訳を見ればわかります。

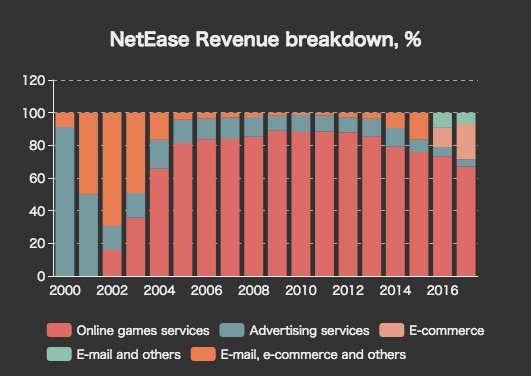

2013年までは全体の85%以上がオンラインゲームによる売上でしたが、2017年にはゲームの割合が67%に減少。代わりにEコマースの割合が21.6%まで増加しています。

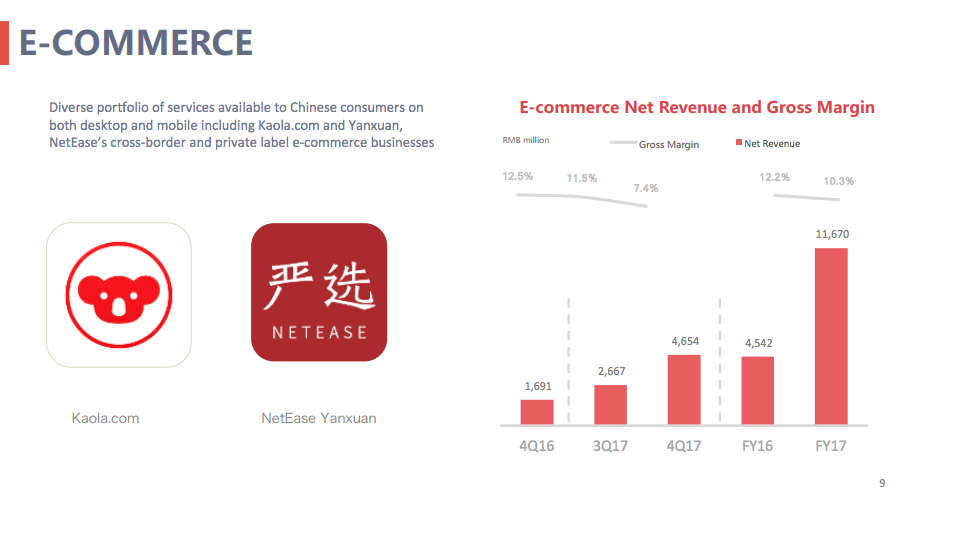

NetEaseのEコマース事業では、越境ECの「Kaola.com」と「Yanxuan」の二つがメインブランド。

Kaola.comは楽天と提携したことでも話題になりました。

楽天と中国大手ECサイト「Kaola.com」が

戦略的提携契約を締結

中国の越境EC市場は今後大きく伸びることが予想されており、そこに大きく張ったNetEaseは今後も注目です。

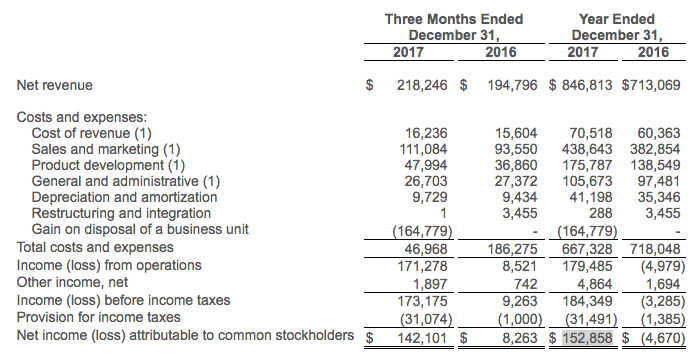

Yelp:営業利益率が突如20%超え?

最後に、アメリカを中心にローカル事業者の情報を掲載する「Yelp」について。

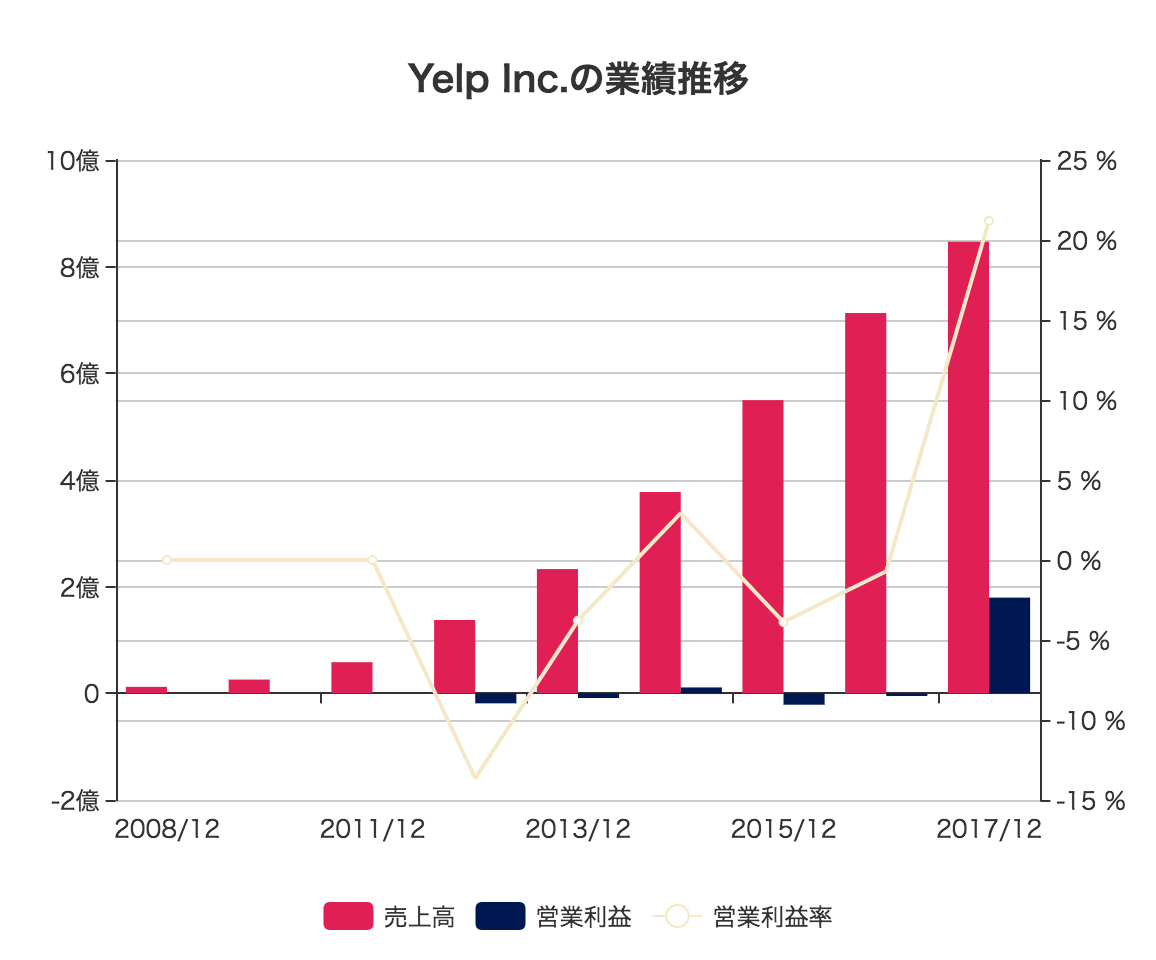

売上高は8.5億ドルと、前年から18.7%の成長。

注目すべきは営業利益が黒字に転じた上に、営業利益率が20%を超え、1億7948万ドルを稼いでいることです。

ただ、その中身を見ると「あれ?」という感じ。

「Gain on disposal of a business unit」、すなわち事業部門の売却によって得た1億6478万ドルを営業費用から差し引いています。

こんなの特別利益だろ、と思わずにはいられませんが、アメリカ会計基準(US GAAP)には経常・特別という概念がないため仕方がありません。

ちなみに、この「事業部門の売却」とはデリバリーサービス「Eat24」のことで、デリバリーを専門に手がける「Grubhub」に事業譲渡しています。

同時に、同社との長期提携を結んでおり、今後は連携を強めていくものと思われます。

1億6478万ドルの特別利益を抜くと、実質的な営業利益は1470万ドルほどで、営業利益率は1.7%となります。

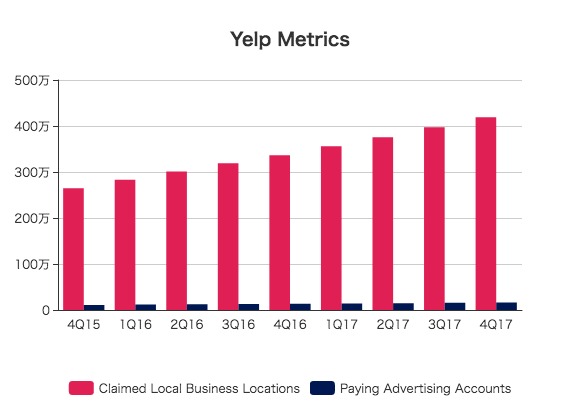

気になるのは今後の成長ですが、ユーザー数はどのように推移しているでしょうか。

ぱっと見、あまり顕著な変化には見えませんが、よく見るとアプリのユニークデバイス数は2000万から3000万前後にまで増えています。

掲載しているローカル事業者の数も、265万から419万に増えています。

そのうち、お金を払っているのは16万事業者で、同じく10万事業者から増えています。

四半期売上高の内訳です。

広告売上が着実に増大しています。

Eat24の売却によって取引売上は1850万ドルから520万ドルへと大きく減少しています。

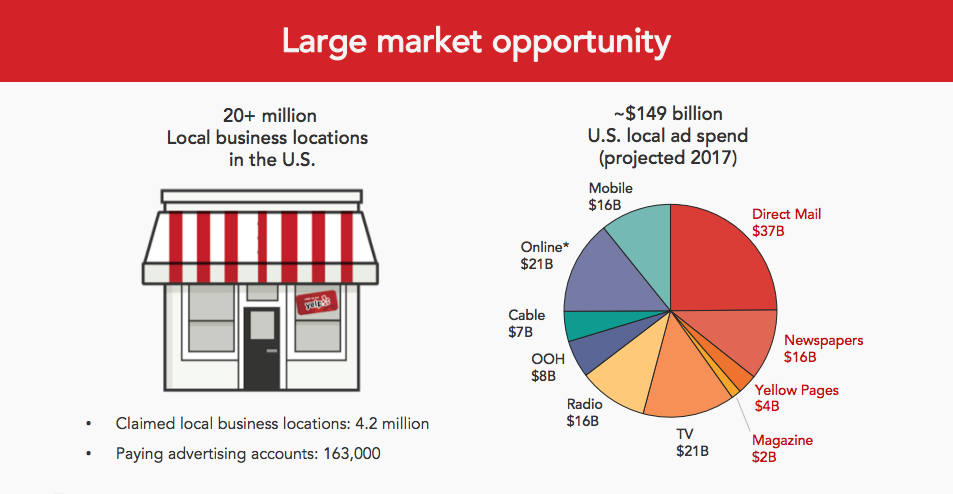

今後は「ローカル事業者の広告売上」を引き続き増大していけるかが鍵となります。

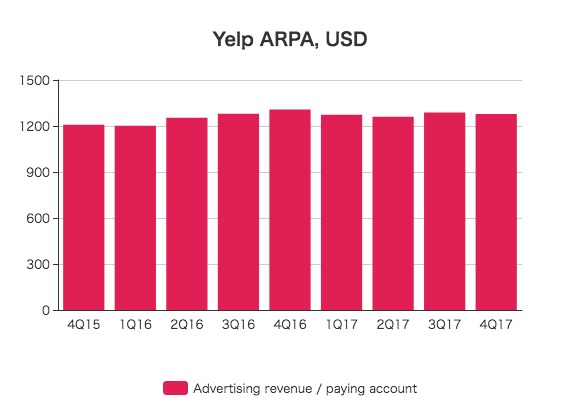

広告課金事業者あたりの広告売上を計算してみます。

1200ドル前後でほとんど一定、伸びる気配は今のところありません。

課金してくれる事業者の数をどこまで増やせるかが重要ということになります。

掲載している419万の事業者のうち、広告にお金を払っているのは16.3万事業者だけですから、伸び代自体はまだまだありそうです。

アメリカのローカル事業者の数は2000万以上。

電話帳(Yellow Pages)の市場規模だけでも40億ドルほどあります。