大手化学メーカーである花王の決算と業績についてまとめてみます。

まずは全体の業績から。

2016年度の売上高は1兆4746億円、営業利益は1856億円。粗利率(売上総利益率)が56.3%、営業利益率が12.7%となっています。

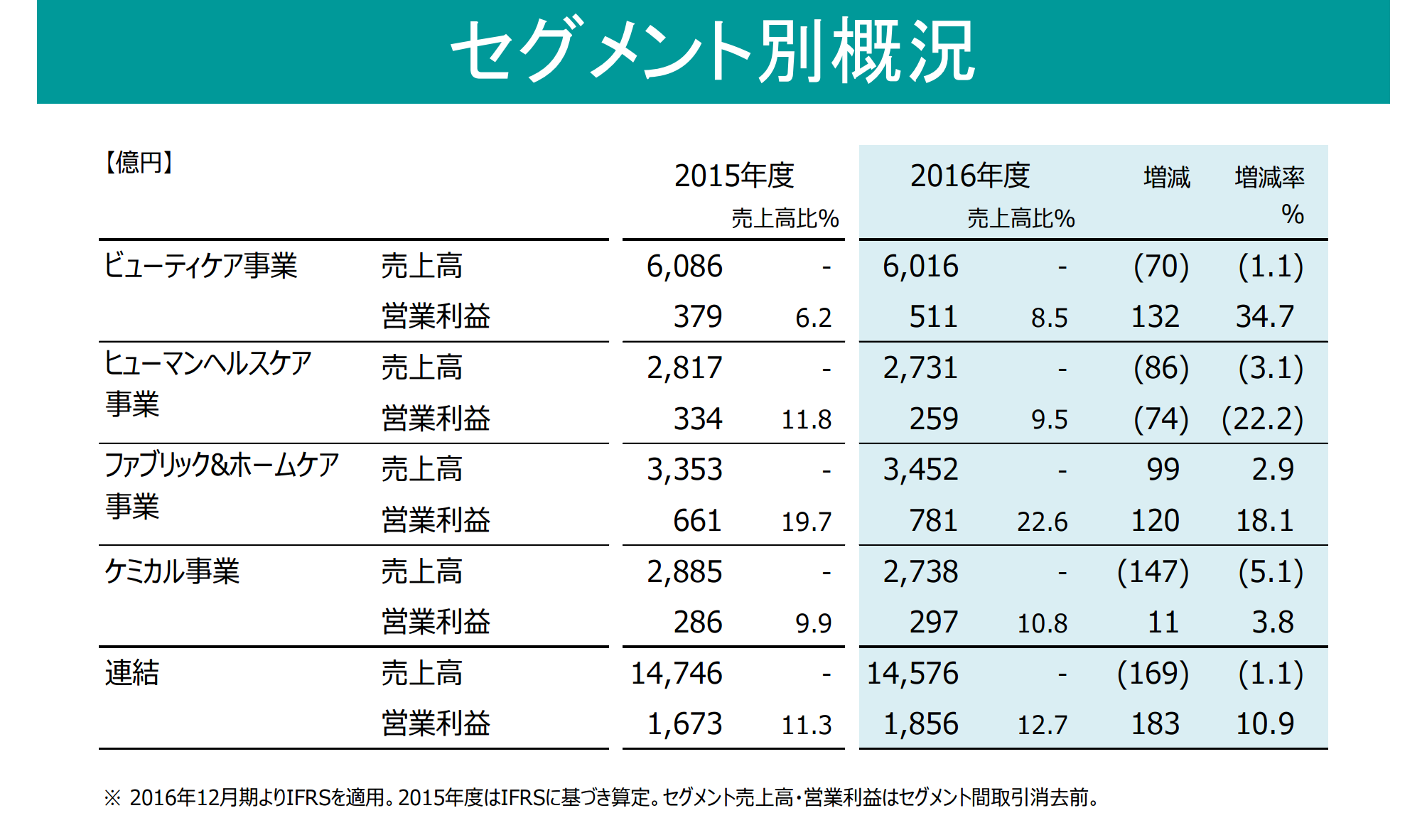

次に、セグメントごとの業績を見てみましょう。花王には「ビューティケア」「ヒューマンヘルスケア」「ファブリック&ホームケア」「ケミカル」という大きく4つの事業があるようです。これだけ言われてもイメージがわかないので次のスライドを見てみます。

「ビューティケア事業」はシャンプーや化粧品など、「ヒューマンヘルスケア事業」は入浴剤、「ファブリック&ホームケア事業」は洗剤が代表的な商材のようです。「ケミカル事業」は一般には馴染みがない化学事業。

イメージが湧いたところで、セグメント別業績を見てみましょう。

ビューティケア事業の売上が6016億円、ヒューマンヘルスケア事業が2731億円、ファブリック&ホームケア事業が3452億円、ケミカル事業が2738億円。シャンプーや化粧品のビューティケア事業が最も大きいわけですね。

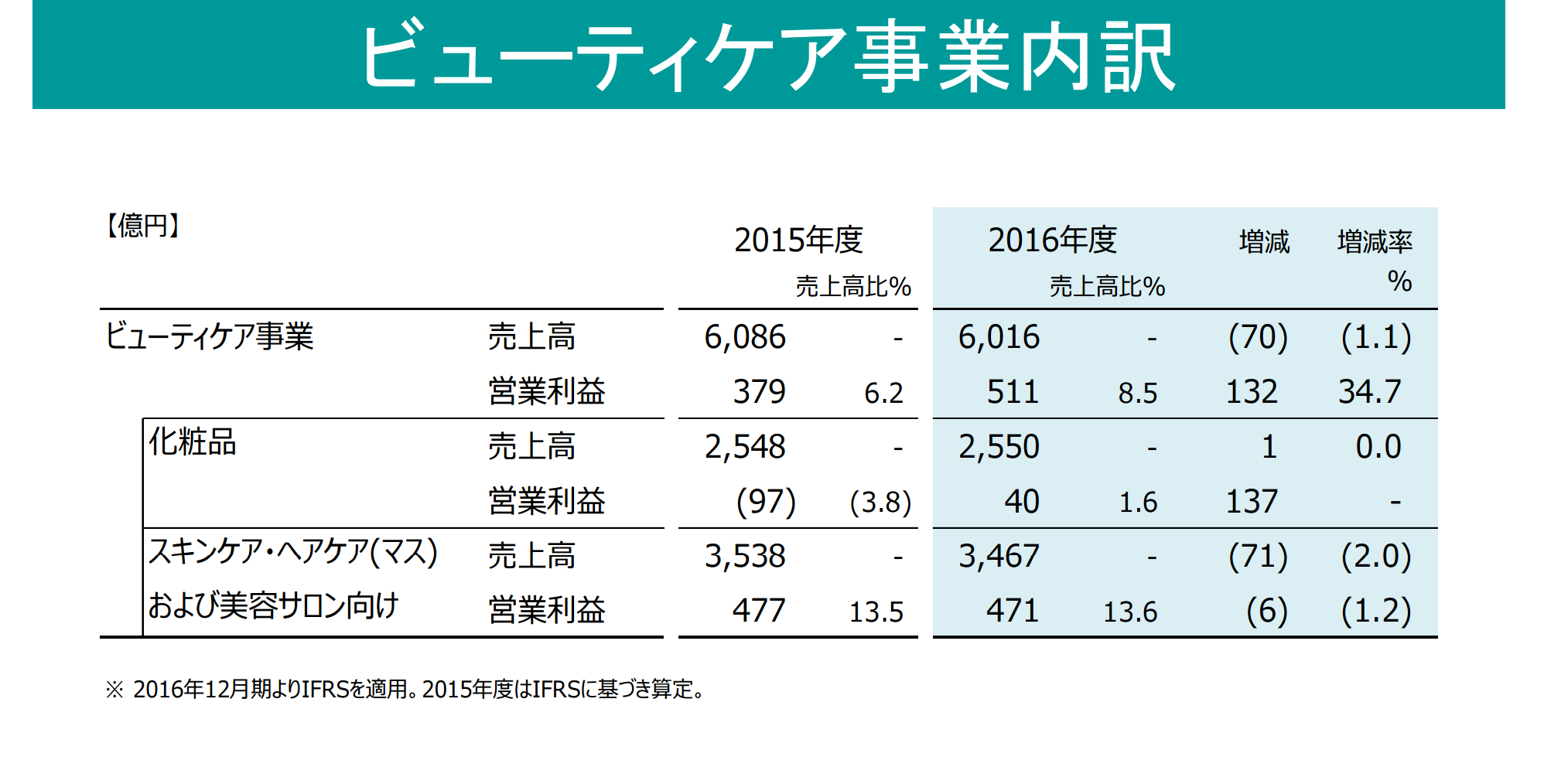

コア事業であるビューティーケア事業の内訳は化粧品(売上2550億円)、スキンケア・ヘアケア及び美容サロン向け(売上3467億円)に分かれています。

ここで、上記セグメントを全て円グラフにしてみましょう。

化粧品とスキン・ヘアケア・美容サロン向けを合わせたビューティケア事業の売上が全体のおよそ40%を占めています。その他の事業も概ね20%前後に収まっており、非常にバランスが良いと言えると思います。

市場環境について

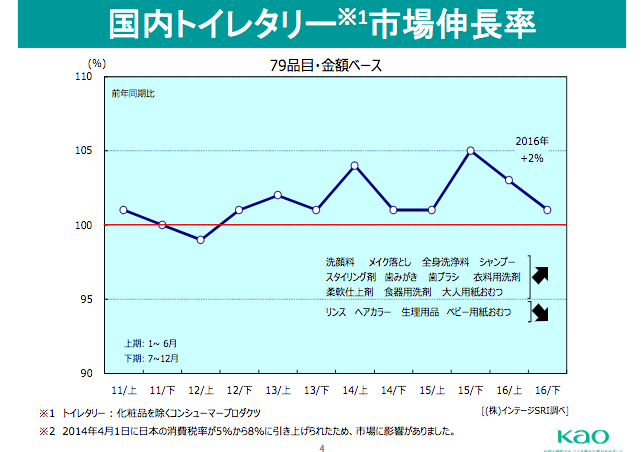

次に、花王が事業を展開するトイレタリー(化粧品を除く消費者向け製品)や化粧品などの市場環境に関するスライドをピックアップしてみます。

2012年の上期にはわずかにマイナスになっていますが、概ね数%ずつの市場成長があるようです。ちなみに、トイレタリー製品には洗顔料、メイク落とし、シャンプー、スタイリング剤、歯磨き、生理用品などが含まれています。いわゆる消費財ですね。

続いて国内化粧品市場。こちらはマイナスの方が多く、市場全体は縮小傾向のようです。

業績の見通し

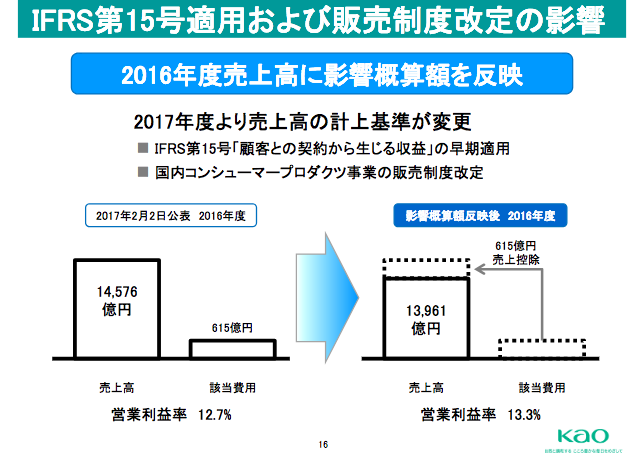

まず、花王はIFRS第15号適用し、2017年より売上高の計上基準が変更になる様子。

2016年の売上高として1兆3961億円を報告していたのが、来年の基準では1兆4576億円になるとのことです。それにより、営業利益率は若干低下して見えます。

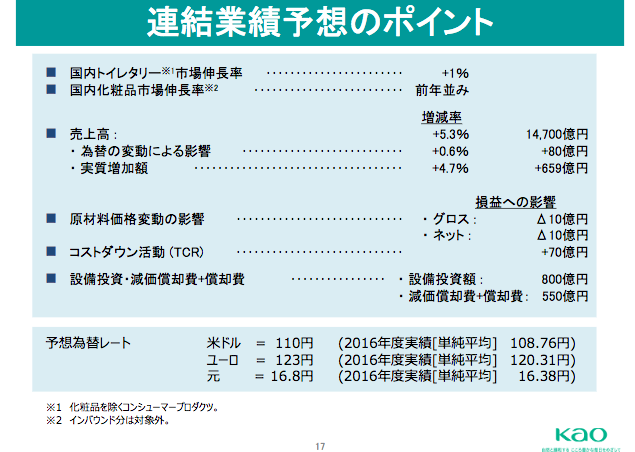

業績予想の材料です。まず、売上高のかなりの部分を占める国内トイレタリー市場の伸長率が重要で、1%の成長が見込まれます。対して、国内化粧品市場は前年並みと予想しています。

売上高として、為替変動による影響を見込んでプラス5.3%。

損益に関しては原材料価格変動の影響としてマイナス10億円、コストダウン活動によって70億円の増加、設備投資800億円と償却費550億円を見込んでいます。

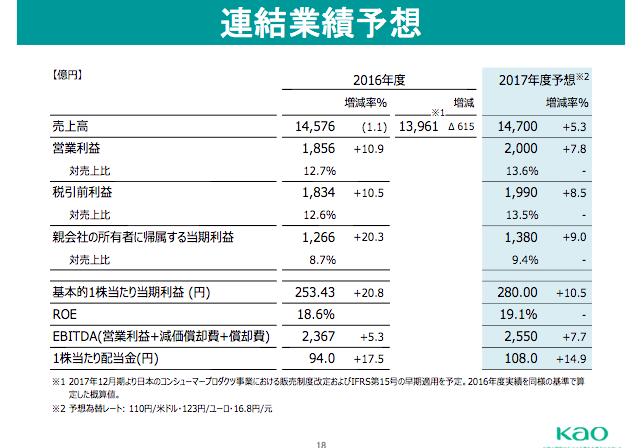

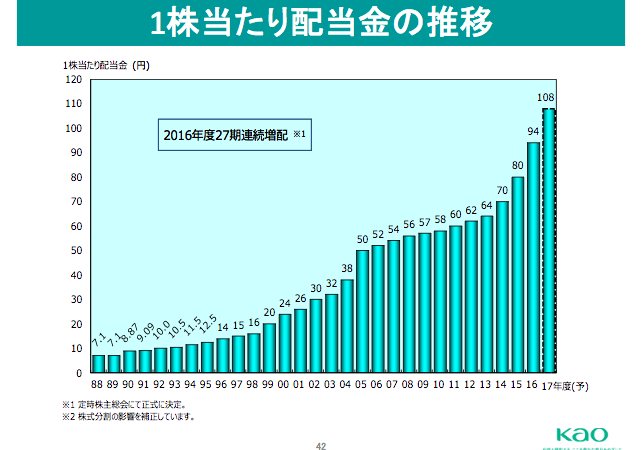

来期の連結業績予想です。売上高は5.3%増加の1兆4700億円、営業利益は7.8%増加の2000億円を予想。ROEは19.1%、一株あたり配当金は108円。

これだけの規模になると、企業努力というよりも本当に「予想」って感じになるんだなと感じます。自社なのに。

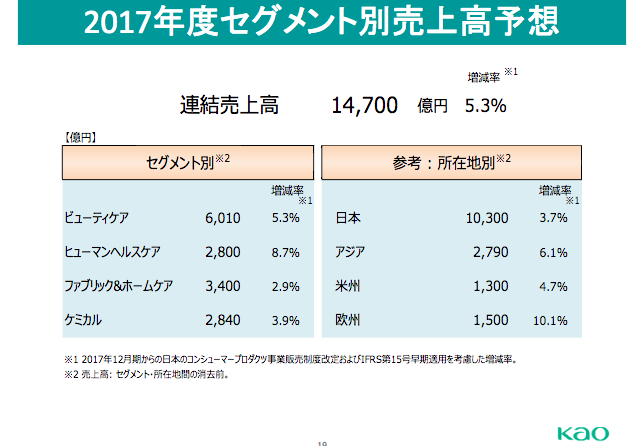

売上高予想の内訳です。ヒューマンヘルスケアが8.7%の増加を予想。地域別では、アジアで6.1%、欧州で10.1%の増加を予想しています。

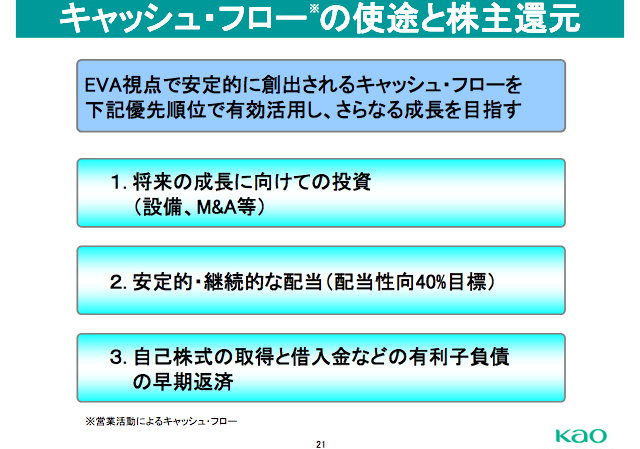

稼ぎ出したキャッシュフローの使用用途についてです。将来に向けた投資、安定的な配当、自己株式の取得の3つ。

長期目標

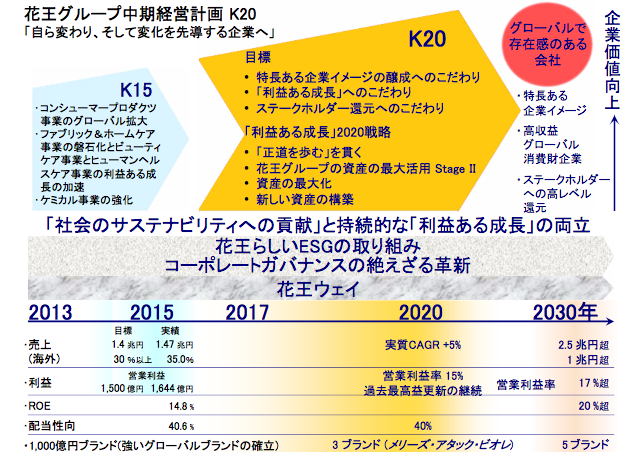

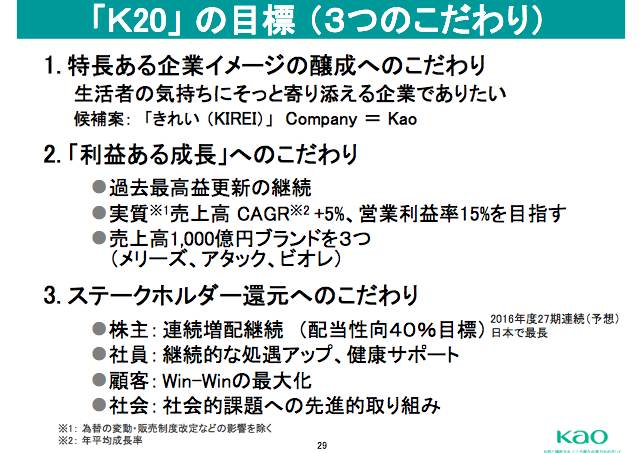

花王グループは中期経営計画「K20」を掲げています。

その中で、「利益ある成長」「ステークホルダー還元」など、特長ある企業イメージ醸成にこだわるとしています。これも抽象的ですが、大企業では仕方ないのかも。

ポイントとしては、「社会のサステナビリティへの貢献」と「持続的な事業面での成長」のバランスをとる、ということでしょう。

ESGとはEnvironment, Social, Governanceの3文字からなる言葉で、企業の社会的責任に関わる言葉のようです。

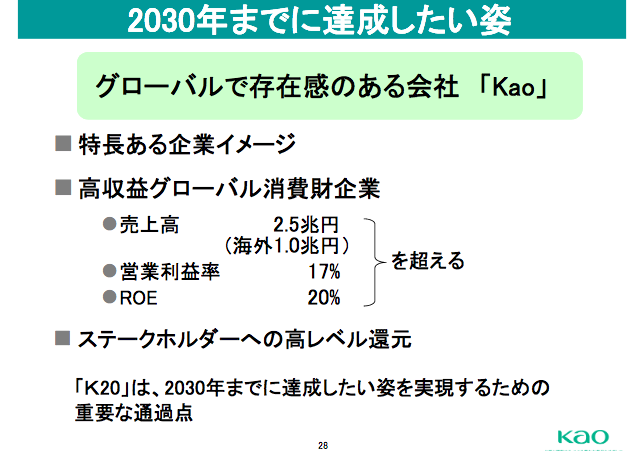

目指す姿は「高収益グローバル消費財企業」。ユニリーバやP&Gのような感じでしょうか。現在の売上高は1.5兆円弱ですが、2030年には2.5兆円を目指すとしています。そのためには海外戦略が欠かせませんね。

「特長ある企業イメージ」をなんども強調していますね。株主を大事にする姿勢もなんども書いてあります。

財務の状況

最後に、財務データについて確認しておきましょう。

まずはコスト面です。販管費率は50%前後から40%台前半へと低下しており、見事な企業努力と言えます。原価率は43%前後で推移しています。その結果、営業利益率は10%弱から12%程度まで改善しています。

財政状態です。

全体の総資産は1兆3383億円。そのうち、流動資産が7153億円、非流動資産が6230億円という比率です。

流動資産7153億円のうち、現金などが3030億円、営業債権などが2085億円、棚卸し資産が1652億円となっています。かなりキャッシュリッチですね。

非流動資産のうち、有形固定資産が3708億円、のれんが1378億円となっています。

続いて負債を見てみましょう。

負債全体で6468億円あり、そのうち4304億円が流動負債、2164億円が非流動負債です。

流動負債のうち2169億円は営業債務、非流動負債のうち904億円が借入金、948億円が退職給付に関わる負債となっています。

資本の部を見ると、資本合計6915億円のうち、資本金は854億円、資本剰余金は1076億円となっています。自己株式でマイナス571億円を計上し、利益剰余金は5657億円となっています。

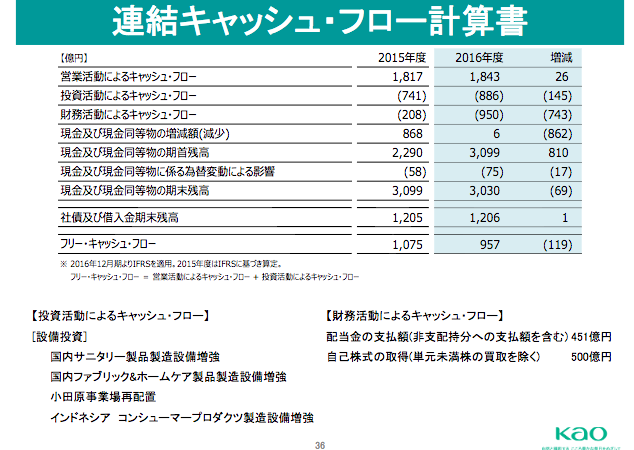

次にキャッシュフローです。

営業キャッシュフローは1843億円、投資キャッシュフローはマイナス886億円、財務キャッシュフローはマイナス950億円となっています。現金などの増減はプラス6億円のみ。現金などの残高3030億円に対し、社債を含めた借入金の残高は1206億円となっています。

稼ぎ出したフリー・キャッシュフローは957億円。毎年1000億円前後を稼いでいるようです。

現在の花王の時価総額は3.3兆円ほどですが、これはフリーキャッシュフローに対して少し高めかもしれませんね。仮に花王をまるっと買収した(ありえませんが)として、コストを回収するのに33年かかることになります。投資家からみて優良企業なのは間違いありませんが。

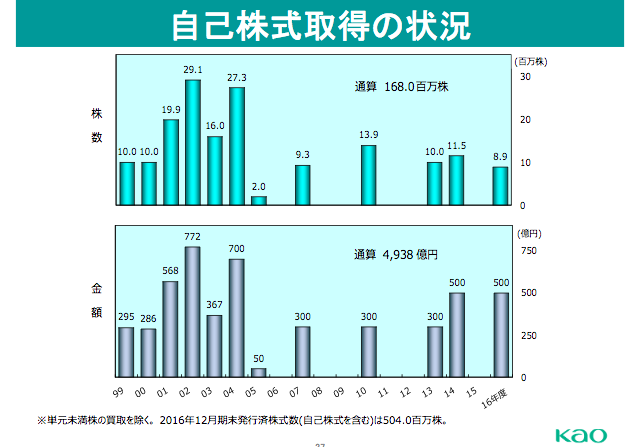

自己株式取得の状況です。2004年まではかなり積極的に自社株買いを行なっていたようですが、近年は控えめです。それでも年間500億円を費やしているというのはなかなかすごいですね。

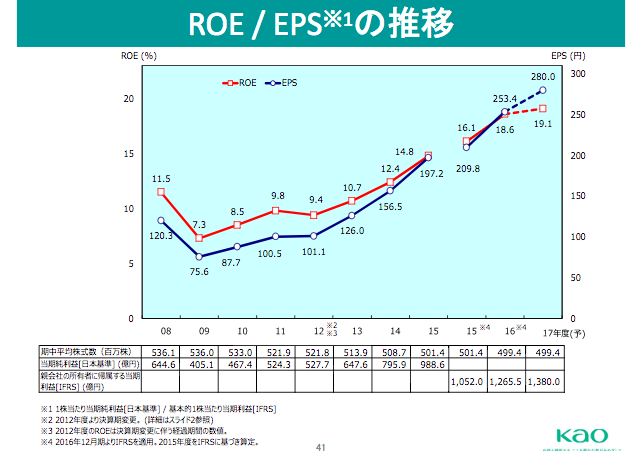

ROEとEPS(一株あたり利益)の推移です。一貫して上昇を続けています。花王の株価は2012年ごろから3倍以上にまで伸びていますが、こういった経営努力が実を結んでいると言えると思います。

一株あたりの配当金です。27年連続の増配。

印象としては、こういう企業を早期から保有し続けることこそが重要ですね。

今から買い始めるのは個人的には少し微妙だと思います。まだそれほど注目されていない会社の中から、こういう努力をしている会社を探すべきだと思います。簡単なことではありませんが。

参考資料:2016年12月期決算説明会資料