今日はアメリカの巨大小売企業の一角、ホームデポについて調べます。

ホームデポは、1978年にバーニー・マーカスとアーサー・ブランクの二人により設立されました。

彼らはそれまでに勤めていたホームセンター「Handy Dan Home Improvement Centers」をクビになり、それをきっかけに新しくホームセンターを立ち上げたのです。

1988年にはS&P500の銘柄に指定された他、1989年には100店舗目をオープンするなど急速に成長し、1990年には米国最大のホームセンター企業となります。

全体業績の推移

ホームデポの全体業績の推移をみてみましょう。

1999年2月期の売上高は302億ドルほどでしたが、2017年1月期には945億9500万ドルにまで増大しています。

2008年の金融危機の時にも黒字を保っていることもわかります。

グラフには載せていませんが、営業利益も134億ドルとかなりの規模に達し、営業利益率は12%を超えています。

小売企業としてはかなり収益性が高いと言えます。

地域別の売上

地域別の売上では、90%以上がアメリカでの収益となっており、グローバル企業ではありません。

ほとんど北米のDIY需要の大きさだけでここまで巨大な規模に成長したということですね。

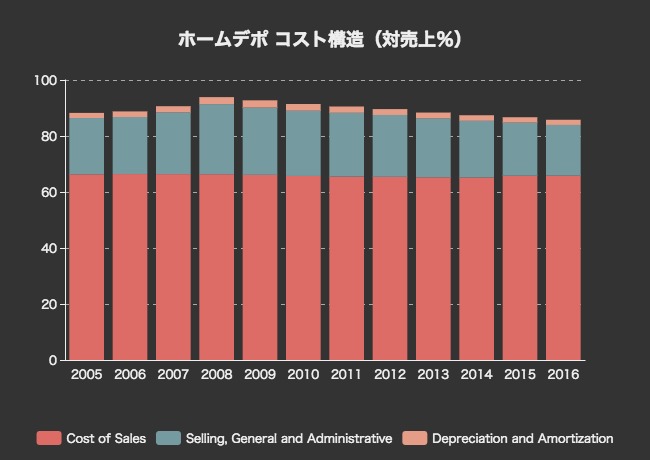

ホームデポのコスト構造

小売業で営業利益率10%以上はかなり高い部類です。そんなホームデポのコスト構造について調べてみましょう。

売上原価率(Cost of Sales)は66%前後で極めて安定しています。

減価償却費(Depreciation and Amortization)も2%前後と、売上の大きさに比べればかなり小さいですね。

営業利益率の変動要因としてはやはり販管費(Selling, General and Administrative)が最も大きいことがわかります。

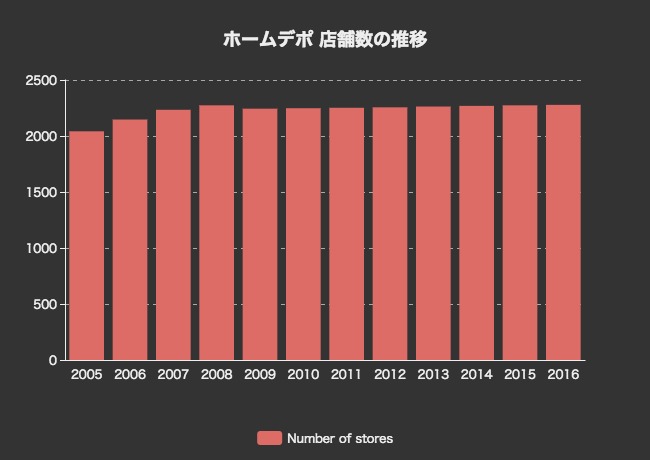

店舗数の推移

ホームデポのようなドメスティック型小売チェーンにおいて、最も大きな売上やコストの変動ドライバーの一つは店舗数の動向です。

ということで、店舗数の推移をみてみます。

なんと、2007年ごろから店舗数はほとんど増加していません。

店舗数が伸びていないにも関わらず、売上がこれだけ伸びているというのはすごいですね。

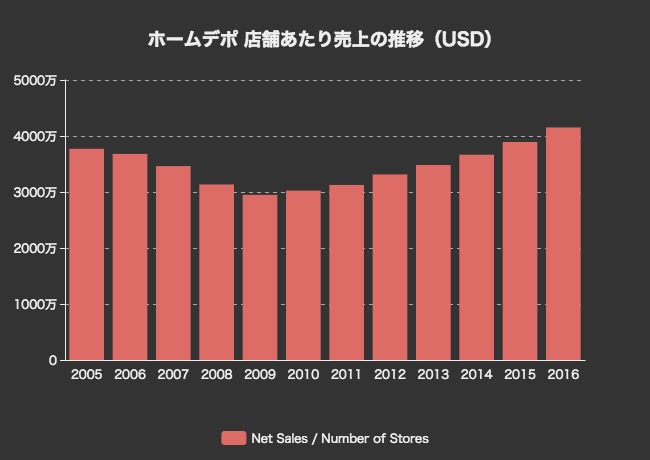

ホームデポの売上は店舗収益のみなので、売上を店舗数で割ることで1店舗あたりの売上を出せます。

2009年には3000万ドルを割るまで売上が落ち込んでいますが、2016年には4000万ドルを超えています。

一つの店舗が40億円以上の収益をあげる、と考えるとそのすごさが感じられると思います。

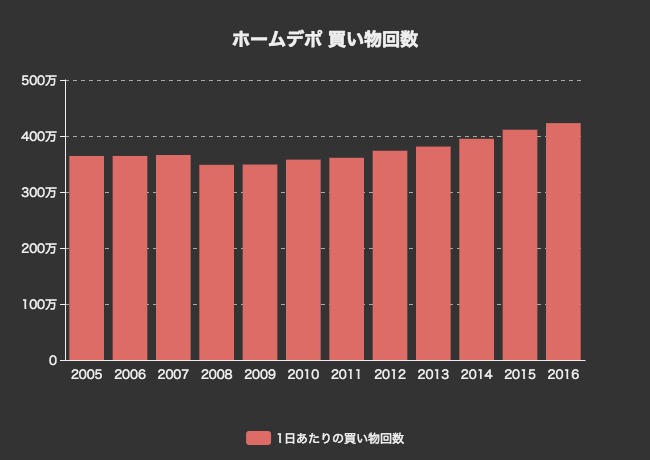

年次報告書をさかのぼって行くと、「Number of customer transactions(買い物の回数)」という数値があったので、365で割って1日あたりにしてしまいましょう。

なんと一日400万回も買い物されているのですね。

「Average ticket」という項目もあります。これは一回あたりの平均買い物金額です。

だいたい60ドルくらいとのこと。

ホームデポの財務状態の変遷

次に、ホームデポの財務状態について調べるために、バランスシートの数値を追います。

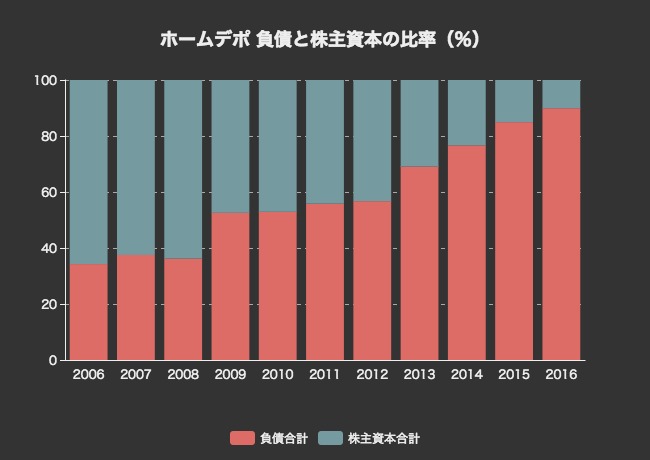

まずは負債と株主資本の比率をみてみましょう。

なんと、負債比率が34%から90%へと大きく上昇しています。何があったのでしょうか。

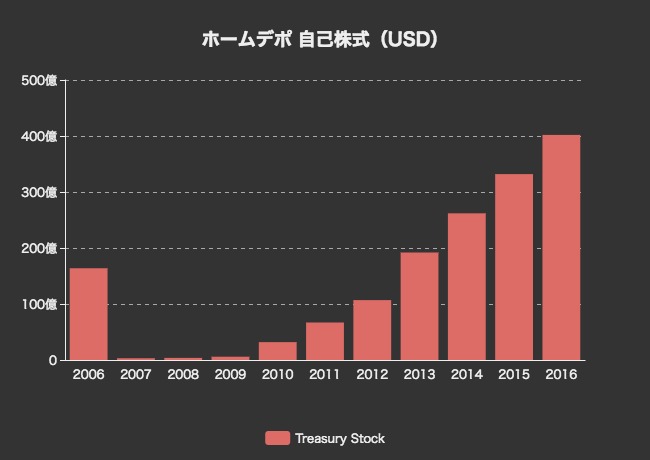

実は、ホームデポは2007年から着々と自社株買いを積み重ねています。

なんとまあ400億ドルにまで達しています。

自己株式は資産の項目としては計上されず、純資産の項目にマイナス計上されます。

そのため、結果として純資産の比率が下がり、反対に負債の割合が大きくなっています。

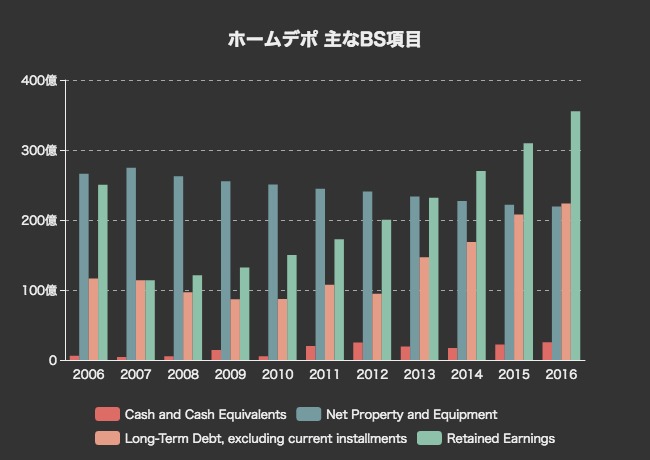

他の主な項目についてもみておきましょう。

現金&同等物の比率はかなり低く、2016年でも25億ドル程度にすぎない水準となっています。

固定資産は220億ドル程度。店舗を増やしていないため、減価償却している分だけ減っていっています。

長期負債は2012年ごろから増えてきており、223億ドルに達しています。

ホームデポの負債比率が増えているのは、「自社株買い」と「長期負債の増加」という二つの理由からきていることがわかります。

ちょっと気にはなりますね。

キャッシュフロー分析と企業価値の算定

最後に、ホームデポの将来キャッシュフローの予測と、簡易版DCF法による企業価値算定を試みたいと思います。

企業価値算定のアプローチについてはこちらをご参照ください。

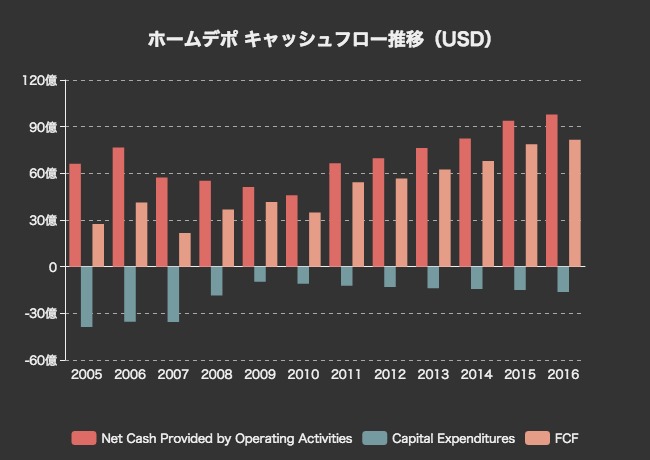

さて、まずはホームデポが過去に生み出したキャッシュフローを調べます。

FCF(フリーキャッシュフロー)はかなり潤沢で、2016年には80億ドル以上を生み出しています。

ここまで綺麗に増えている例はかなり珍しいですね。

さて、ここから将来のFCF予測と企業価値の試算を行います。

まずはかなり保守的に考えて、ホームデポが未来永劫、年間50億ドルのFCFを生み出すのみとします。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 50億 | 50億 | 50億 | 50億 | 50億 |

| 現在価値 | 48億6500万 | 47億3364万5000 | 46億583万6585 | 44億8147万8997 | 43億6047万9064 |

| 割引率 | 0.027 | ||||

| 永久成長率 | 0.0 | ||||

| 継続価値 | 1851億8518万5185 | ||||

| 企業価値 | 2082億3162万4831 | ||||

この場合、企業価値は2082億ドルとなりました。

ホームデポの現在の企業価値は1870億ドルなので、かなり割安ですね。

長期負債が220億ドルほどあることを考えても、つじつまが合うことになります。

今度は積極的な試算として、今まで通りのFCF成長が続いたケースを考えます。

ここ5年間のFCFの年平均成長率は8%なので、次のようになります。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 88億5500万 | 96億700万 | 96億700万 | 104億2300万 | 104億2300万 |

| 現在価値 | 86億1591万5000 | 90億9522万5503 | 88億4965万4414 | 93億4209万1118 | 90億8985万4657 |

| 割引率 | 0.027 | ||||

| 永久成長率 | 0.0 | ||||

| 継続価値 | 3860億3703万7037 | ||||

| 企業価値 | 4310億2977万7729 | ||||

永久成長率をゼロにしたにも関わらず、4310億ドルという結果になりました。

ウォルマートもそうですが、米国の小売企業はAmazonの驚異のおかげでかなり過小評価されているように思います。

実際にどの会社もここから食われていくのか...でも、さすがにホームセンターをAmazonが簡単にリプレイスするとは思えない気がします。

今後の動きに引き続き注目していきたいと思います。