今回は、「松屋フーズ(9887)」を取り上げたいと思います。

一般には「牛めし」のイメージが強い松屋フーズですが、1966年に開店された中華飯店「松屋」が起源です。

創業者の瓦葺利夫氏は、一度は商社に入社したものの、納得いく人生を送りたいとの思いから独立を決意。

知り合いの紹介で中華飯店「松屋」をオープン。広さはおよそ8坪でした。

1968年には牛めし・焼肉定食店「松屋」(江古田店)をオープン。業態の変更を図ります。

1989年には「(株)松屋フーズ」に商号を変更。

1999年に東証2部に、2001年には東証一部に上場しました。

2009年には上海に直営1号店を開店、2012年には松屋フーズグループで1,000店舗を達成します。

創業後、約45年で1,000店達成ということは、年平均で約20店舗出店を45年もの間続けたということで、ものすごいことです。

2014年には、過剰な価格競争から脱却するために「プレミアム牛めし」を導入。

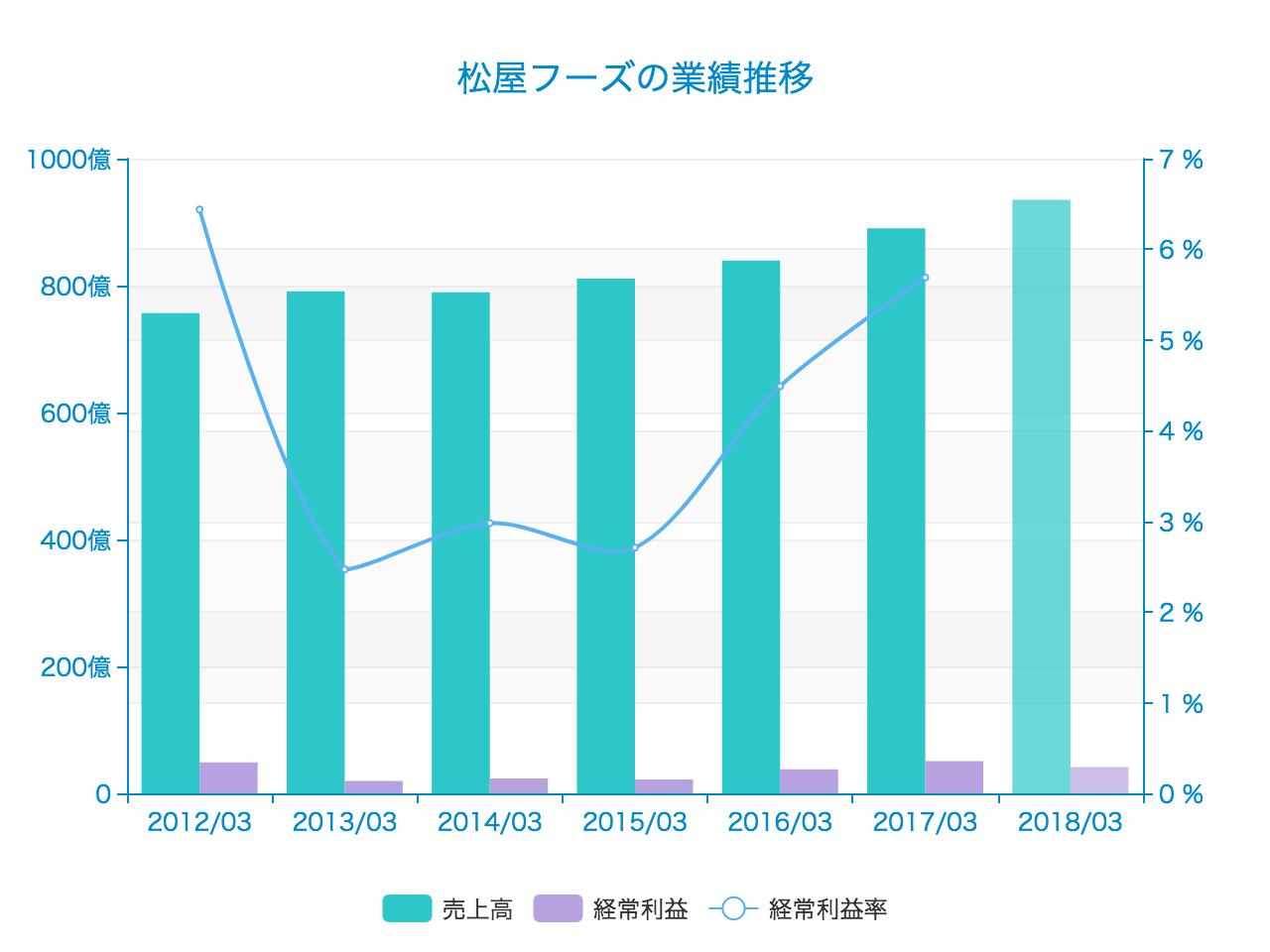

業績推移を見てみましょう。

12/3期から売上は右肩上がりに増加しています。

経常利益に注目すると、15/3期までに20億円前後に落ち込んでいるものの、17/3期には50億円と再び倍増しています。

一体何が起きているのでしょうか?

今回の記事では、松屋フーズの決算数値を分析することで、その謎に迫りたいと思います。

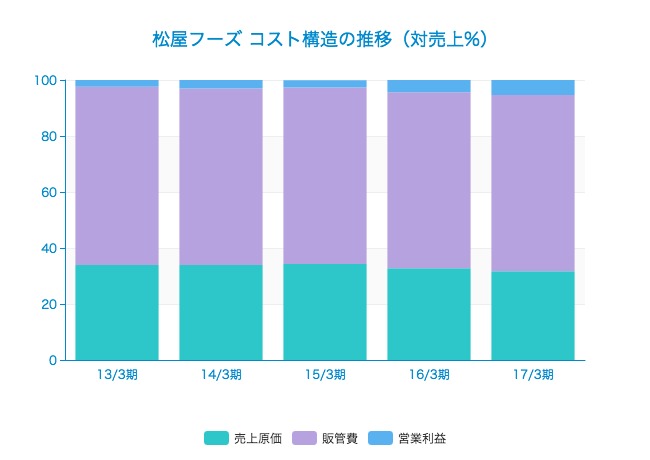

コスト構造の変化

費用構造の変化を見てみましょう。

原価率が、33.9%(13/3期)から31.7%(17/3期)へ2.2ポイント改善しています。

これは、同じ原材料で製造したものを高く売ることができているということを示しており、付加価値を拡大できているということが言えます。

一方、販管費の売上高に対する比率も、63.7%(13/3期)から62.9%(17/3期)へと改善しています。

商品の付加価値を上昇した上で、販管費を低くコントロールしているということで、経営力としては高く評価できます。

この具体的な理由としては、次の二つの仮説を立てることができます。

・2014年の「プレミアム牛めし」導入で単価が上昇した

・牛めしよりも単価の高い、とんかつ屋「松乃屋」の拡大

実際には、何が理由だったのかを詳しく見ていきましょう。

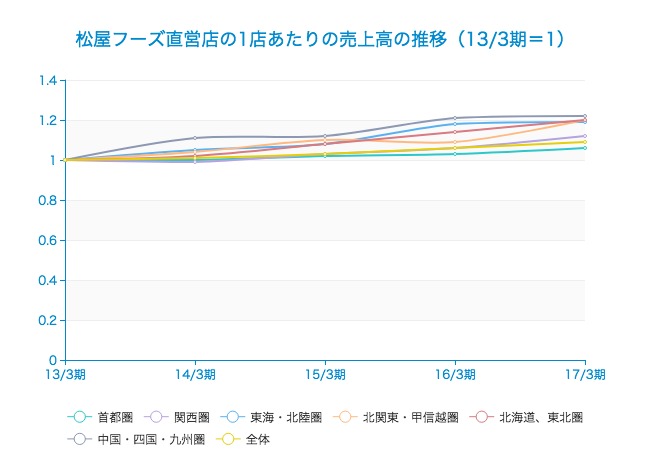

1店舗当たりの売上高は増加傾向が加速!

次のグラフは、13/3期の1店あたり売上を1とした場合の売上変化を表しています。

全体として、1店あたりの売上高が安定的に増加していることが分かります。

特段、店舗は大型化したという事実もなさそうにも関わらず、全社では1店あたりの売上高は9%も増加しています。

最も高い伸びを示したのは中国、四国地方で22%も増加。

比較的伸びが低いのは関東圏と関西圏でした。

首都圏と関西圏はともに100店を超える店舗網を有する主力地域で、底上げは難しかったと思いますが、実際はどうなのでしょう?

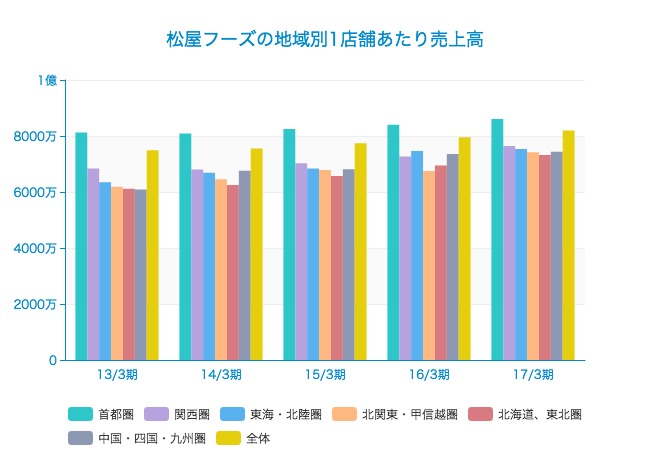

首都圏の1店あたり売上高は8610万円で最も高いのに対して、関西は7640万円、その他の地域は7500万円程度です。

首都圏とその他の地域では、14%も差があることになります。

13/3期からの増加率を計算すると、首都圏と関西圏はそれぞれ5.9%、11.7%、その他の地域は20%%ほど上昇しています。

首都圏・関西以外の地域において、店舗あたりの売上を上昇させたことが、松屋フーズの業績拡大に大きく貢献したことは間違いありません!

ポイント①:地方店舗における1店舗当たりの売上の拡大

高単価業態の「松乃屋」出店加速も付加価値増に寄与!

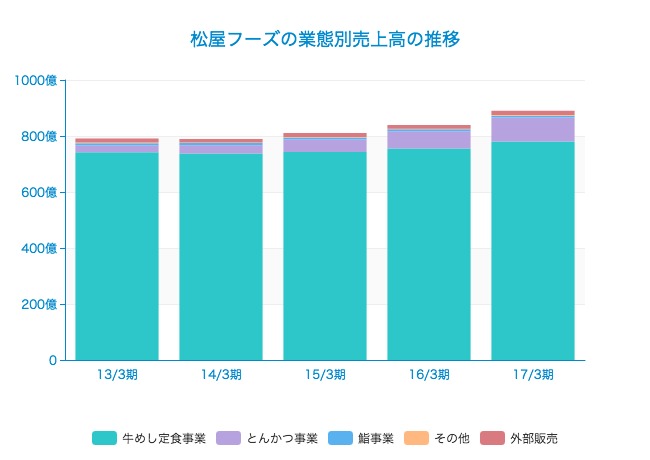

次に、業態別の動向がどのように業績に影響を与えたかを見てみましょう。

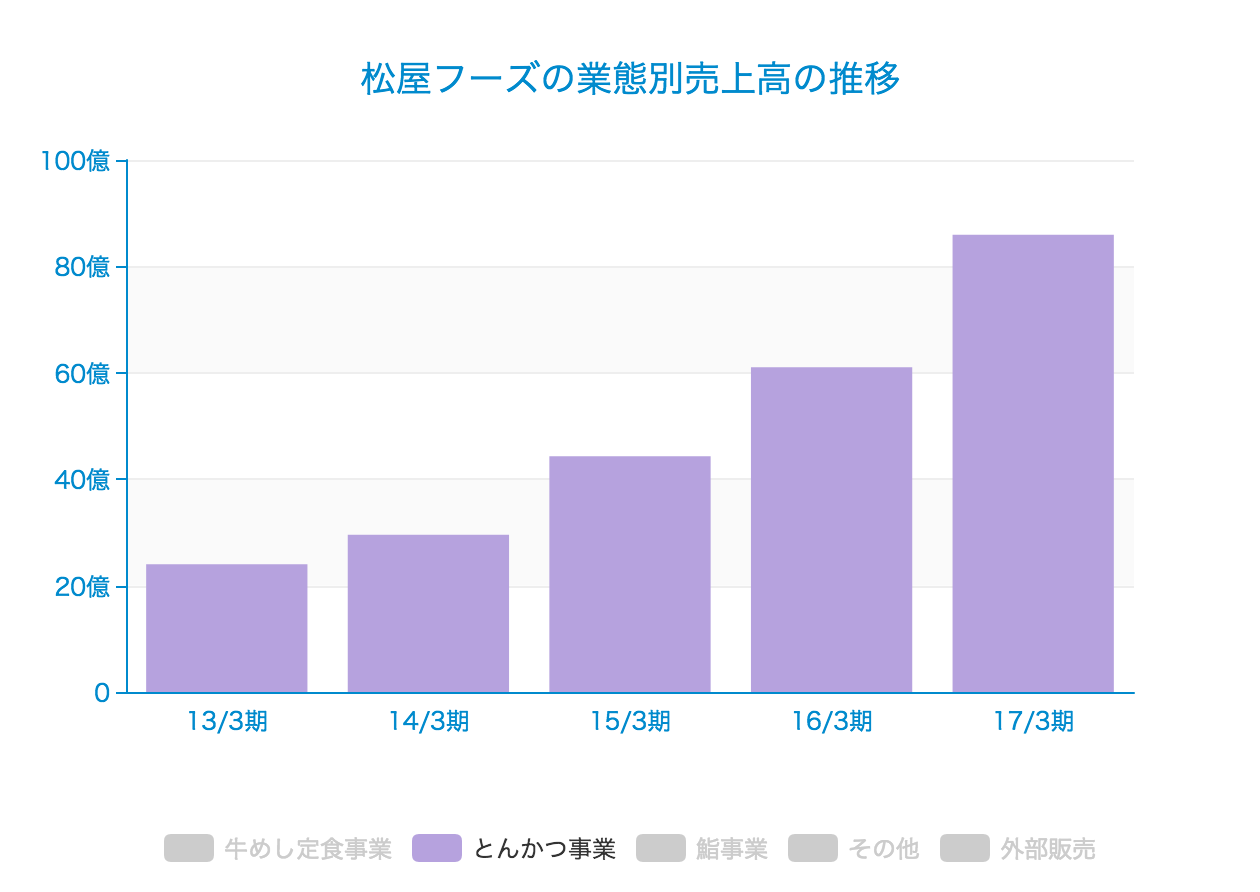

全体的に売上高は増加してますが、明らかに「とんかつ事業」、すなわち「松乃屋」の売上高が大きく拡大しています。

とんかつ事業の売上高だけを表示すると、24億円(13/3期)から86億円(17/3期)と、過去5年で3.6倍に拡大しています。

他の事業も計算すると、主力の「牛めし事業」は1.1倍、全社でも1.1倍の拡大。

とんかつ事業(松乃屋)の拡大が、松屋フーズ全体の業績に大きく貢献したことが分かります。

ポイント②:「松乃屋」の拡大が店舗当たり売上の拡大や付加価値増に貢献している可能性が高い!

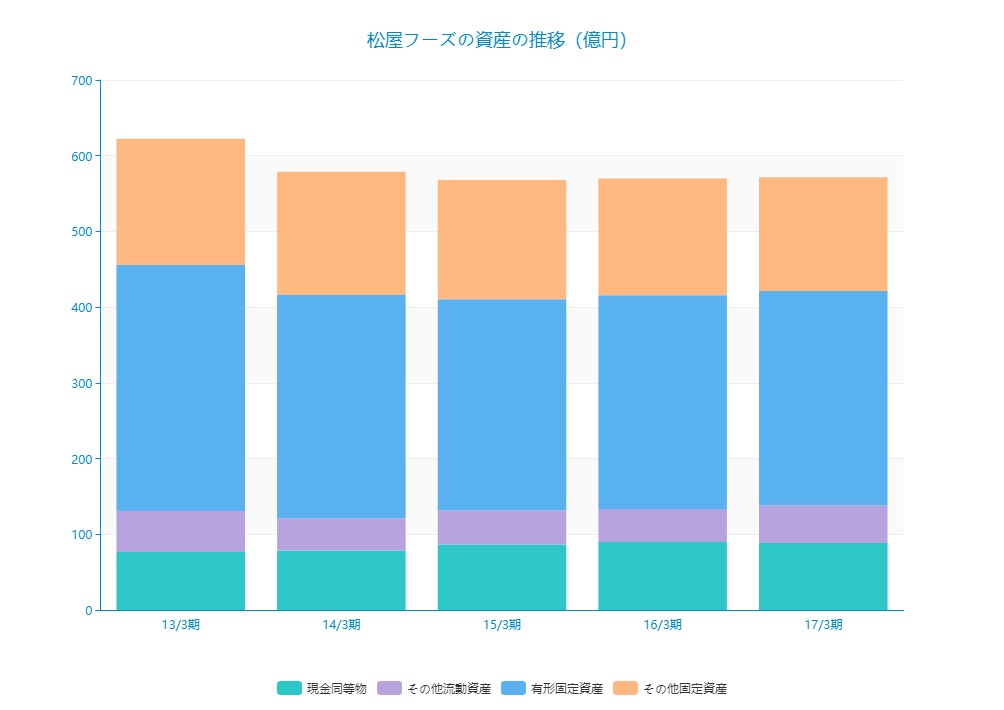

バランスシートは健全

①資産サイド

売上、利益は大きく拡大している一方で、資産は横ばいで抑制されており、資産が有効に活用されていることが分かります。

現金同等物(手元資金)は、売上高の10%程度あり、日々現金売上のある業態であることを考えると十分な水準です。

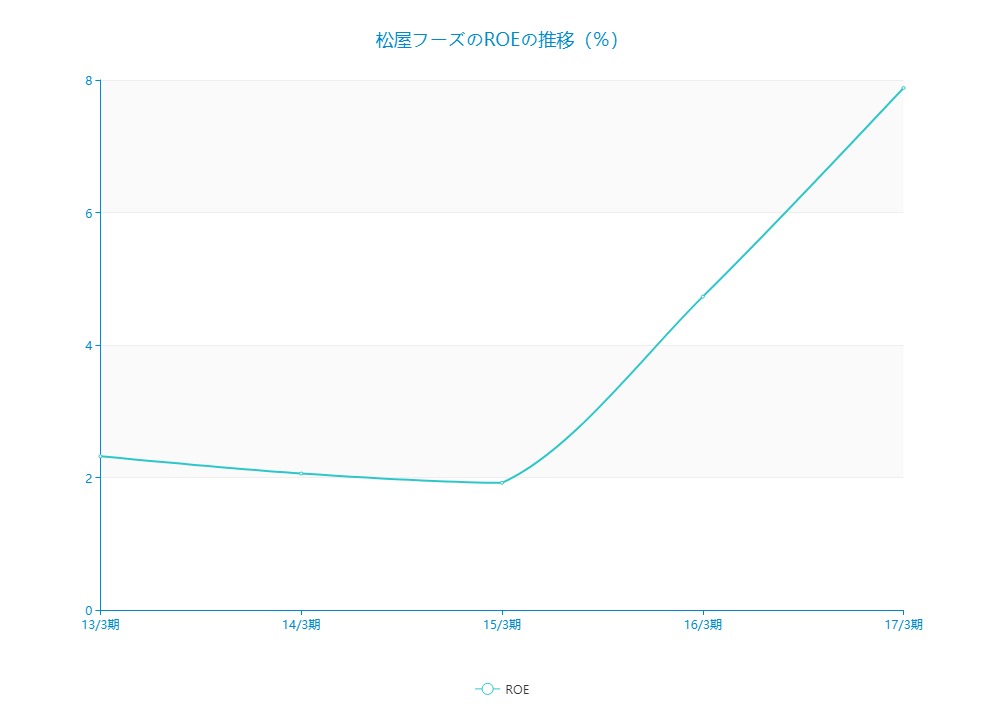

資産の活用がなされているということからROEの改善が予想できます。

実際のROEはどうでしょうか?

大きく改善していますね。売上高当期利益率の改善とROAの改善によってROEが改善していることがわかりますね。

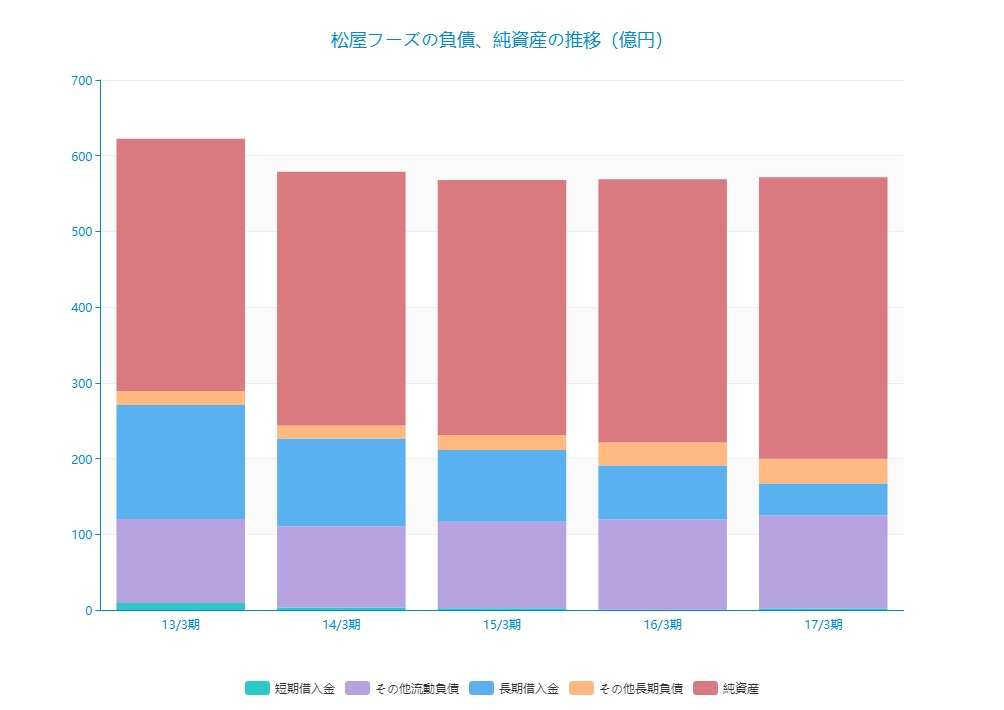

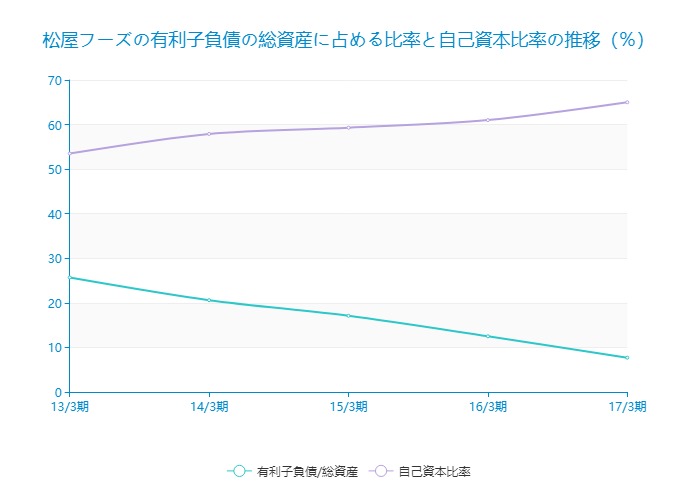

②負債、純資産サイド

負債、純資産サイドも大きく改善しています。

負債の大半を占める長期負債は急速に返済が行われている様子がわかります。

総資産に占める有利子負債の比率は大きく減少して、自己資本比率は改善傾向が続いています。

このことから、業績の拡大に加え、キャッシュフローが堅調であることが予想されます。

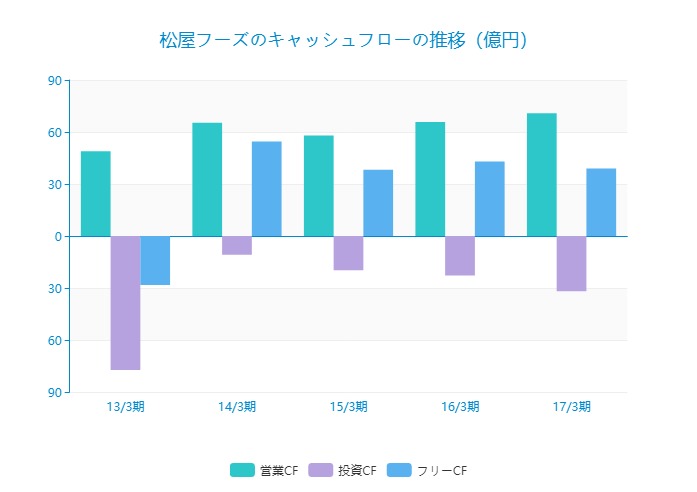

キャッシュ創出力は強い!

投資CFが大きかった13/3期を除くとフリーCFは安定的にプラスで推移しています。

背景には営業CFが安定的である点があるとみられます。

「少ない投資」で「きちっと収益を出している」ということで結果として健全なバランスシートにつながっています。

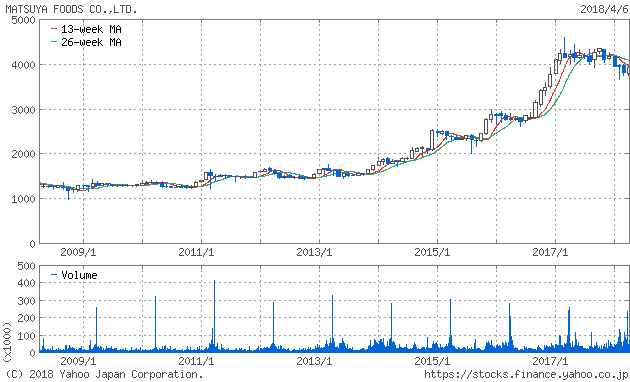

ここまで見てみると、株価は堅調なのではないかと予想しますね。

では実際に株価はどのような推移なのかを見てみましょう。

株価は過去4年で約3倍に上昇!

株価はここ数年の業績拡大で大きく上昇しています。

要因をまとめると

①営業利益の大幅増加

②ROEの改善

まさに、優等生的な業績の拡大が株価上昇に結びついていますね。

バリュエーションでは、PER:33倍、PBR:2倍弱とかなり高成長が織り込まれている状況です。

今後は、1店あたりの売上高の拡大や「松乃屋」業態拡大による付加価値拡大がどこまで継続性のあるものなのかを見極める必要があるでしょう。

大きく成長したとんかつの「松乃屋」ですが、依然として「牛めし定食事業」の売上の1/10程度でしかありません。

どの程度まで成長できるかは未知数ですが、今後の松屋フーズの成長のカギを握る「松乃屋」の動向に注目していきたいと思います。