大阪、東京、名古屋を中心に店舗を展開、成長している焼鳥屋「鳥貴族(3193)」を分析します!

外食産業では「吉野家」や「丸亀製麺」のように多ブランド展開を進める企業が多い中で「鳥貴族」単一ブランド展開の鳥貴族は異質の存在だと言えます。

1.概要

株式会社鳥貴族は1986年設立の比較的新しい企業です。

店名の「鳥貴族」の由来は「お客様を【貴族】扱いする(大切にしていく)」「オシャレな名前にする(女性客を増やす)」という2つの狙いによるもの。

高い成長を背景に、

2014年:東証ジャスダック上場

2015年:東証二部へ市場変更

2016年:東証1部に市場変更

と毎年、上場市場を変更し2016年からは東証1部上場です。

1.事業内容

ご存知の通り、鳥貴族の営業とカムレードチェーン事業です。

カムレードチェーンという言葉はなんだ?と思いますが、鳥貴族は2014年にフランチャイズチェーン(FC)の名称を 鳥貴族カムレードチェーン(TCC)に変更しています。

カムレードとは、日本語に訳すと「同志」という意味です。

変更した理由は、鳥貴族のFCシステムは一般のフランチャイズチェーンと全くの別物だとの考えがあります。

具体的には、以下の2点の特徴があります。

①新規の加盟を受け付けておらず、元社員や友人による「のれん分けを基本とした」 閉鎖されたチェーンシステムである。

②フィーが世間一般のFCフィーと比較して非常に低額である。

2.店舗数

店舗数は602店舗で、直営369店舗、TCC233店舗(2017年12月末)です。

TCC:鳥貴族カムレードチェーン

店舗展開の特徴は、地域を限定していることにあります。

関西圏・関東圏・東海圏の3商圏に展開しています。

店舗はすべて「鳥貴族」ブランドです。

資本・人財・ノウハウ等を「鳥貴族」に集中することにより、スケールメリットにより質の高い食材をより低価格で調達することができるとともに、何を売りたいかを明確にすることによりお客様の支持を得られるとの考えが背景にあります。

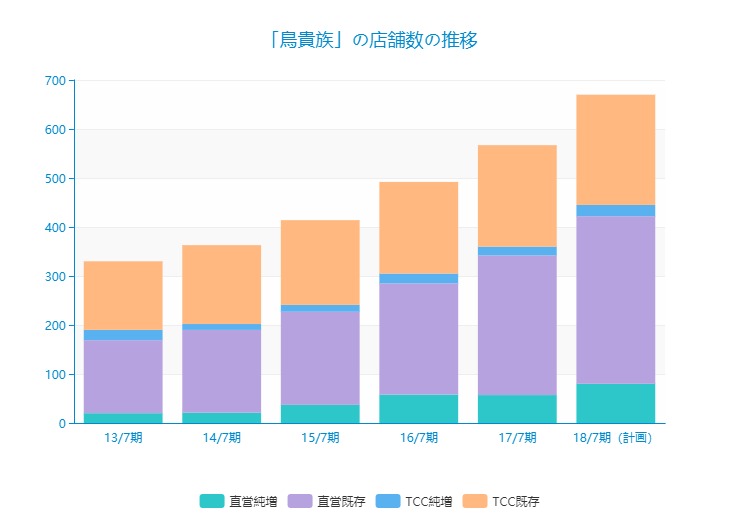

13/7期に330店だったのが5年後の18/7期には670店と倍増以上のスピードで成長しています。特に直営店舗の伸びが高いのが特徴です。

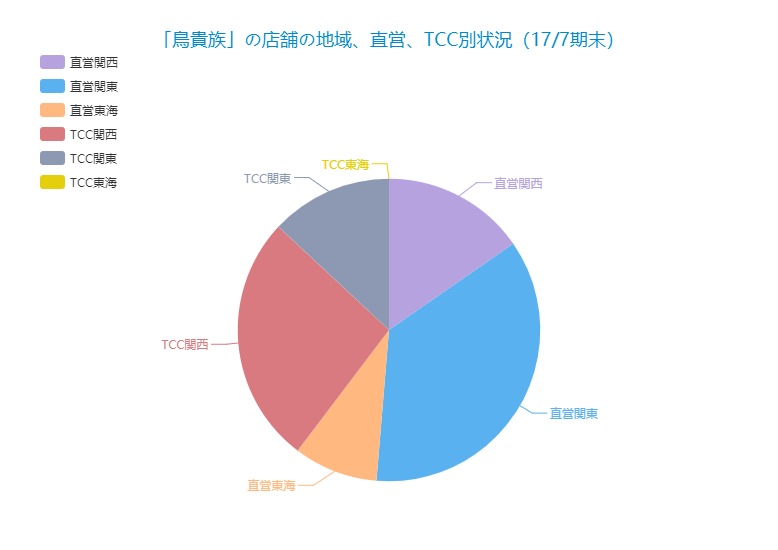

17/7期末の店舗数567店の地域別内訳は、以下の通りで関東は直営比率が高いという特徴があります。

非直営の鳥貴族カムレードチェーン(TCC)は、元社員、友人などによって拡大してきたことから、創業の地である関西には鳥貴族カムレードチェーン(TCC)が多く、関東に少ないのは納得できます。

関東:278店(うち直営204店、直営店比率:73%)

関西:238店(うち直営87店、直営店比率:37%)

東海:51店(うち直営51店)

人口比では、関東の人口は鳥貴族がターゲットエリアとする大阪を中心とする関西よりも人口は多いにもかかわらず、関西と関東の店舗数がほぼ同数です。

つまり、関東に出店余地が大きいということがいえると思います。

次に鳥貴族がなぜターゲット商圏を関東、関西、東海に集中する戦略を採用しているのかを考えます。

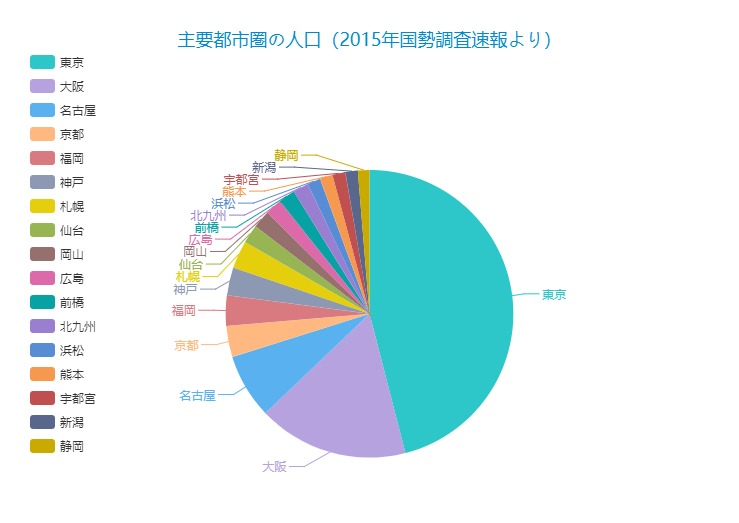

最新の2015年国勢調査速報値で得られた人口を集計による日本の主要都市圏の状況は以下の通り。

東京、大阪、名古屋の各都市圏で主要都市圏17都市圏の人口の合計の70%の人口を占めています。

鳥貴族の出店地域の、関東(東京都市圏)、大阪(関西都市圏)、名古屋(東海都市圏)への集中戦略は合理的なものだと言えます。

以下の2つの効率性の観点から合理的だと言えると考えます。

①鳥貴族ブランド浸透の効率性

広告にしても地域を限定して集中することで日本全国に店舗展開するより効率的なブランド浸透を図ることができます。

②物流の効率性

限られた地域に集中して出店することで、食材調達や配送などで効率性を高めることができます。

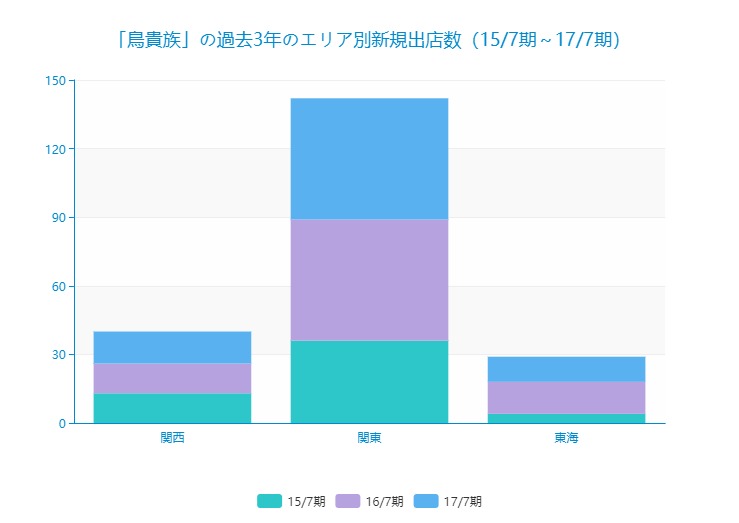

15/7期から17/7期までの3年で、204店舗を新規で出店していますが地域別だと関東に注力していることが分かります。

主要都市圏の人口では、東京都市圏(関東)は大阪都市圏(関西)の2倍以上なので、今後も関東圏への出店集中が続きそうです。

2.業績推移

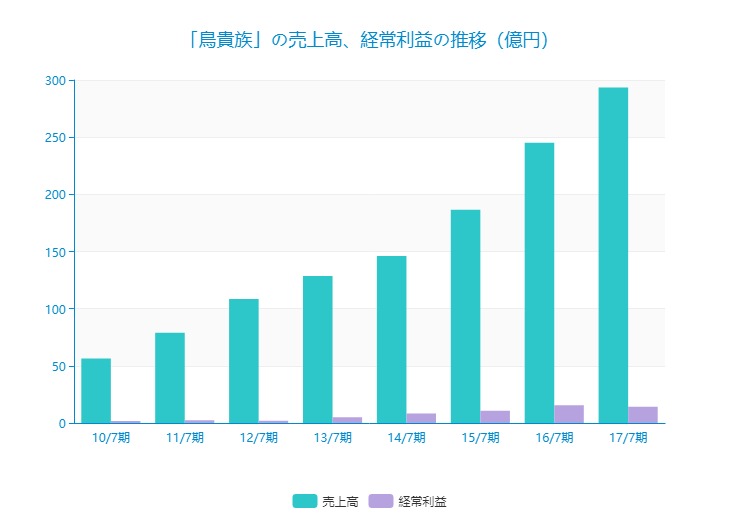

1.売上高、経常利益

業績は順調に拡大しています。特に上場後の15/7期以降には成長は拡大しています。

上場後、成長が鈍化する企業が多い中で注目に値する実績と言えます。

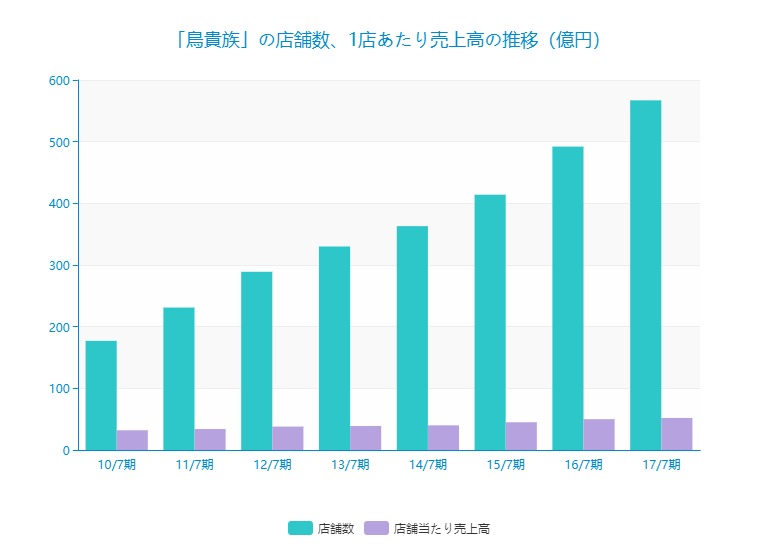

2.1店あたり売上高の推移

業績拡大の背景にある積極的な出店攻勢ですが、内容を見てみましょう。

注目すべきは、1店あたり売上高です。

上のグラフにある通り1店あたり売上高はこれだけ新店舗を出店しているにもかかわらず、増加傾向です。

再度、数値を確認すると以下の通りです。

13/7期:39億円

14/7期:40億円

15/7期:45億円

16/7期:50億円

17/7期:52億円

どうでしょう。1店あたりの売上高は5年前の13/7期と比べると30%以上増加しています。

当然出店コストやオペレーティングコストは店舗の大小あっても大きく変わらないことを考えると、まさに利益にとってポジティブな傾向だと言えます。

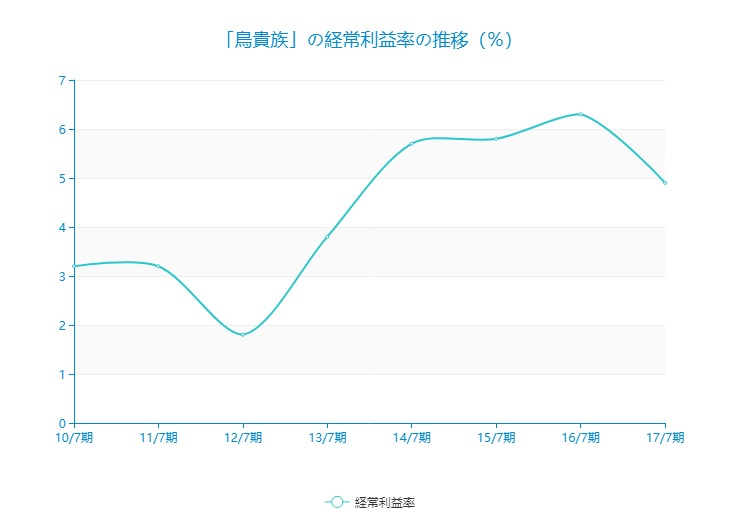

3.経常利益率の推移

実際、経常利益率は改善傾向で推移しています。

鳥貴族は17/7期を最終年度とする中期経営計画では経常利益率の目標を5%以上としていました。

17/7期には原材料高や人件費の増加で経常利益率は4.9%と目標の5%をやや下回りましたが、おおむね計画に沿って利益率も改善させてきているとみてよいでしょう。

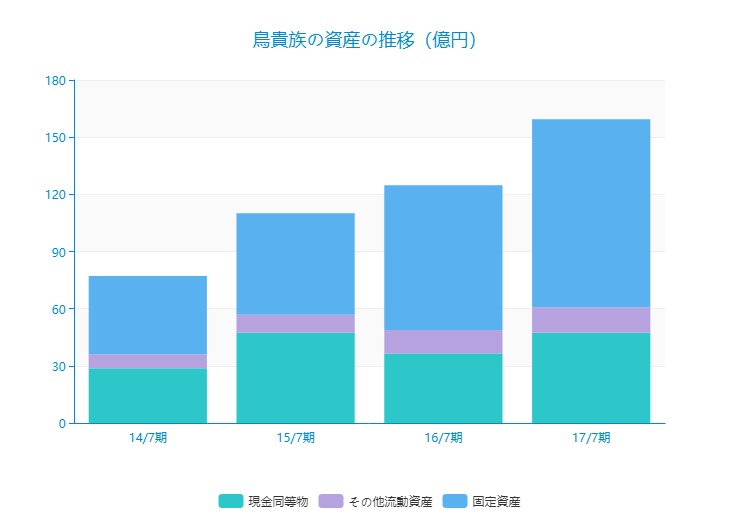

4.バランスシートとキャッシュフロー

事業拡大に沿って資産も拡大しています。特に店舗の積極出店を背景に固定資産が大きく増加しています。

現金同等物は30億円程度で安定的であり評価できると言えます。

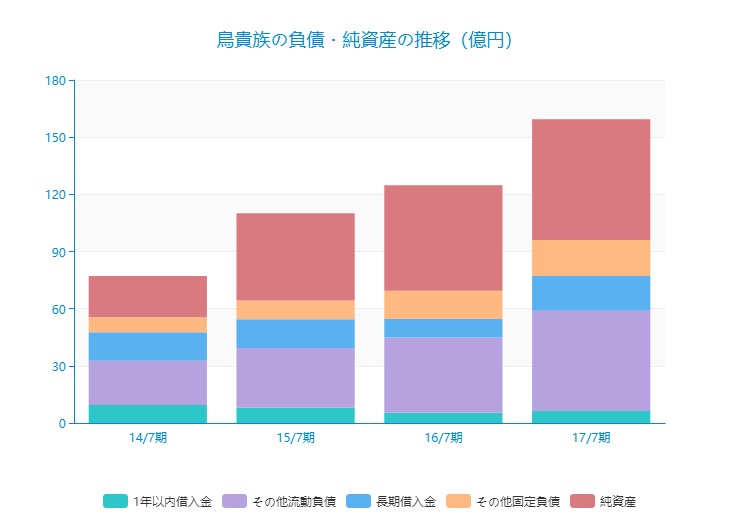

次に、負債・純資産サイドを見ていきます。

業績拡大を背景に純資産は14/7期:22億円から17/7期:63億円へと大きく拡大しています。

店舗拡大期にある同社ですが、店舗拡大の資金は事業で稼いだ資金による投資によるものが中心です。

有利子負債は14/7期:24億円から17/7期の25億円とほぼ横ばいです。

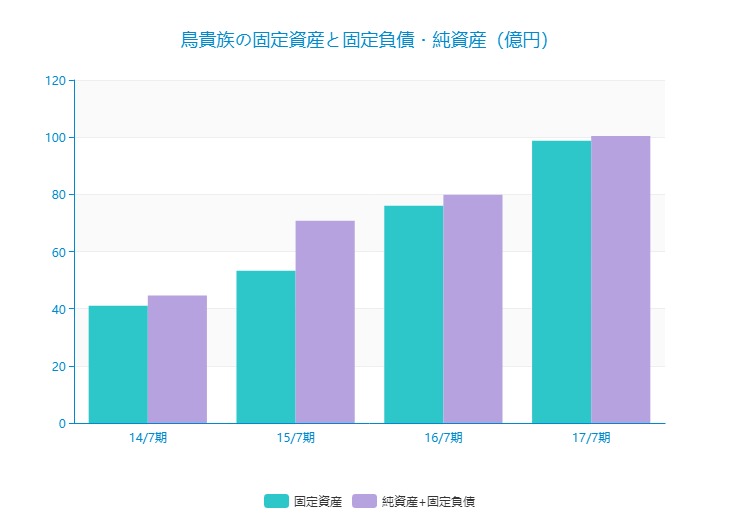

事業を急速に拡大している鳥貴族のバランスシートの安全性を別の切り口から確認します。

店舗に対する投資の流動性は低いことは一般的に言われています。

理由は、店舗をすぐに売却して換金できるものではないためですが、そうなると固定資産に投資されている資金の調達先が気になります。

鳥貴族の過去4年のバランスシートを見ると、「固定資産」は「純資産+固定負債」の範囲にきちんと収まっています。

店舗のような流動性の低い資産に対する投資は、固定資産や純資産のようなすぐに返済する必要のない形で調達された資金で行うのが基本です。

鳥貴族はまさにこの点で優等生と言えると思います。

5.キャッシュフロー

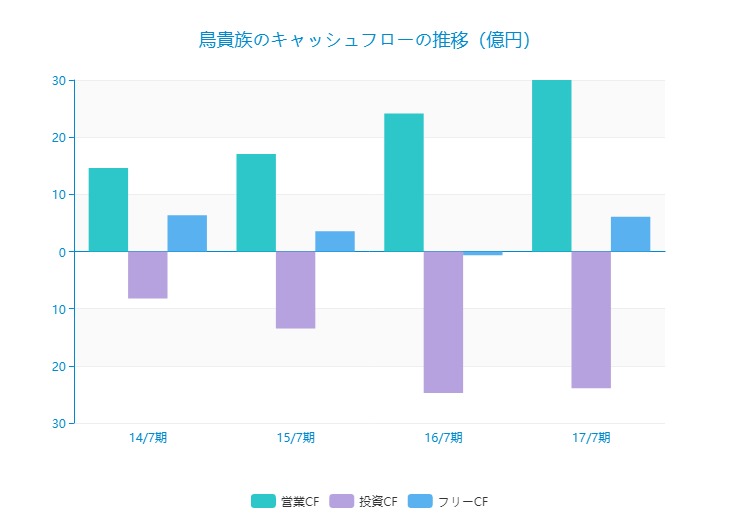

次にキャッシュフローを見ていきます。

業績拡大で成長している営業キャッシュフローを店舗を中心に投資している姿がみえてきます。

積極投資を行っているにもかかわらず、フリーキャッシュフローは大きくマイナスとなることもなく、健全です。

有利子負債による調達に依存しないで事業拡大ができている点は評価できます。

3.鳥貴族の将来

1.価格改定の影響

いままで、高い成長を続けてきた鳥貴族ですが、今後について考えたいと思います。

2017年10月に価格を改定しました。

背景には、

・労働需給ひっ迫を背景とした人件費の中長期的な上昇(いわゆる人不足)

・国産食材の仕入価格高騰リスク

・酒税法改正の影響

| 改定前価格 | 改定後価格 | |

| フード・ドリンク | 280円(税込302円) | 298円(税込321円) |

| 28とりパーティー | 2,800円(税込3,024円) | 2,980円(税込3,218円) |

2017年10月の価格改定(値上げ)なのでまだ決算への影響は四半期決算の開示がないので不明です。

ただ、月次の状況を見る限り影響は限定的だと考えます。

10月には100%を下回った既存店売上高は11月には100%以上に回復し12月も100%以上を維持しています。

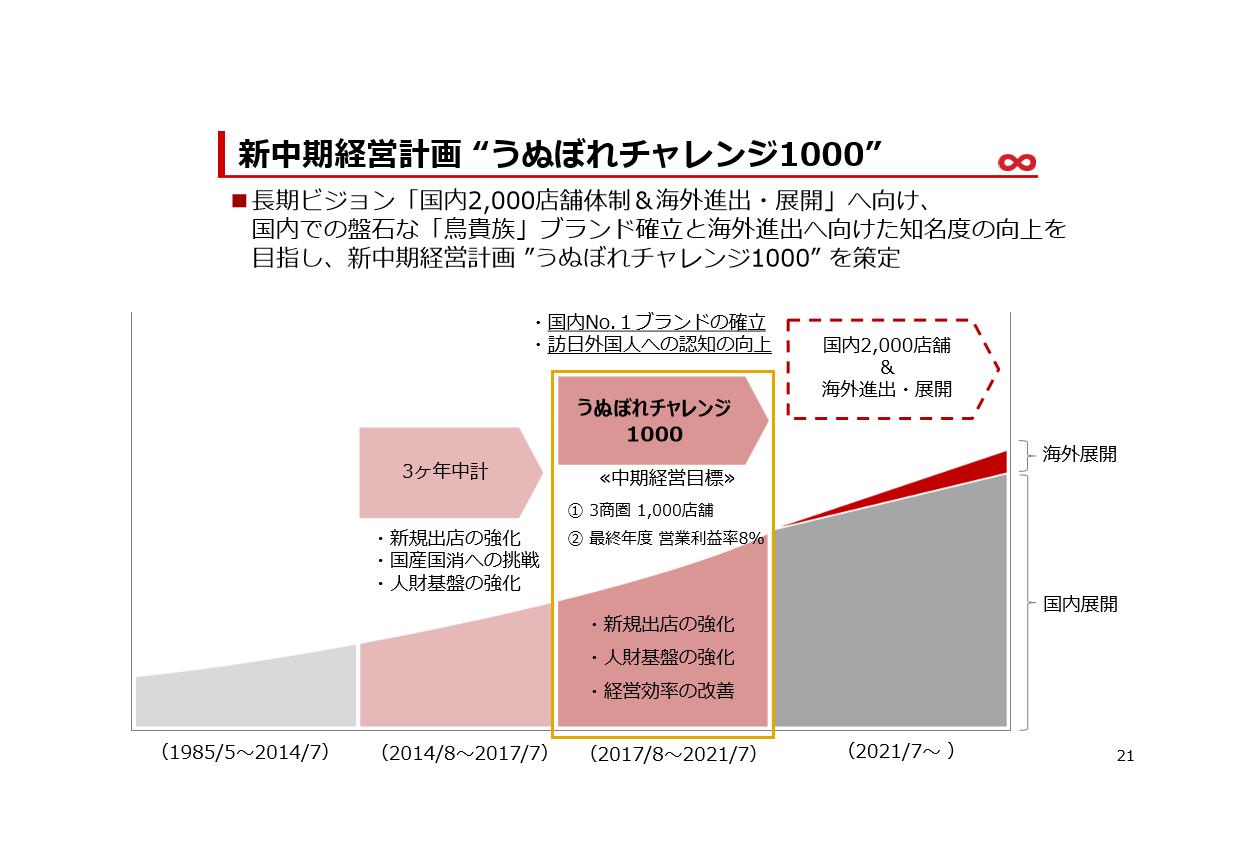

2.中期経営計画「うぬぼれチャレンジ1000」

中期経営計画の主な目標は以下の2つです。

・3商圏(関東、関西、東海)1,000店舗

・最終年度 営業利益率8%

これを達成するためには、

・新規出店の強化

・人財基盤の強化

・経営効率の改善

を加速するとしています。

今後は、国内№1ブランドの確立と訪日外国人への認知度の向上にも注力していく必要があると言えます。

2021/7期以降の中長期的には国内2,000店舗&海外進出・展開も視野に入れています。

まだまだ、関東圏での伸びしろが大きい鳥貴族。

関東の次は、海外と夢は広がります。

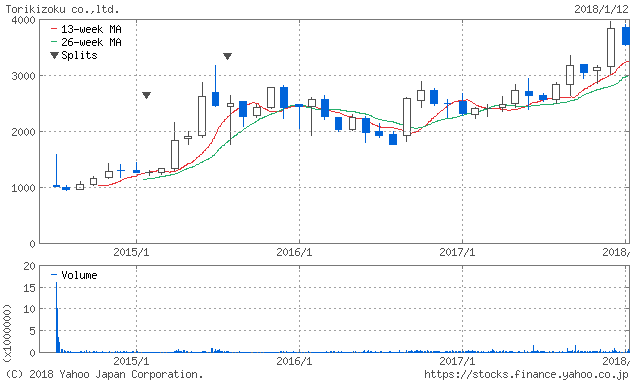

4.株価

2016年にはやや停滞した株価ですが、2017年に入ると上昇傾向で推移しています。

今後、更なる関東を中心とした店舗の拡大で上場来高値を更新し続けることも十分に考えられます。

業績は売上、利益ともに過去最高を更新するのであば、当然だと言えましょう。

外食産業の中で異色の「鳥貴族」単一ブランドによる事業拡大。

多ブランドによる事業拡大を目指す競合他社(「吉野家」「丸亀製麺」など)との勝負はどうなるのか?

注目していきたいと思います。