今回取り上げるのは、国内の家電量販店としてトップの売上高を誇るヤマダ電機です。

家電量販店の売上高を比べてみると、2位のビックカメラに大きな差をつけて圧倒的1位となっているのがヤマダ電機です。

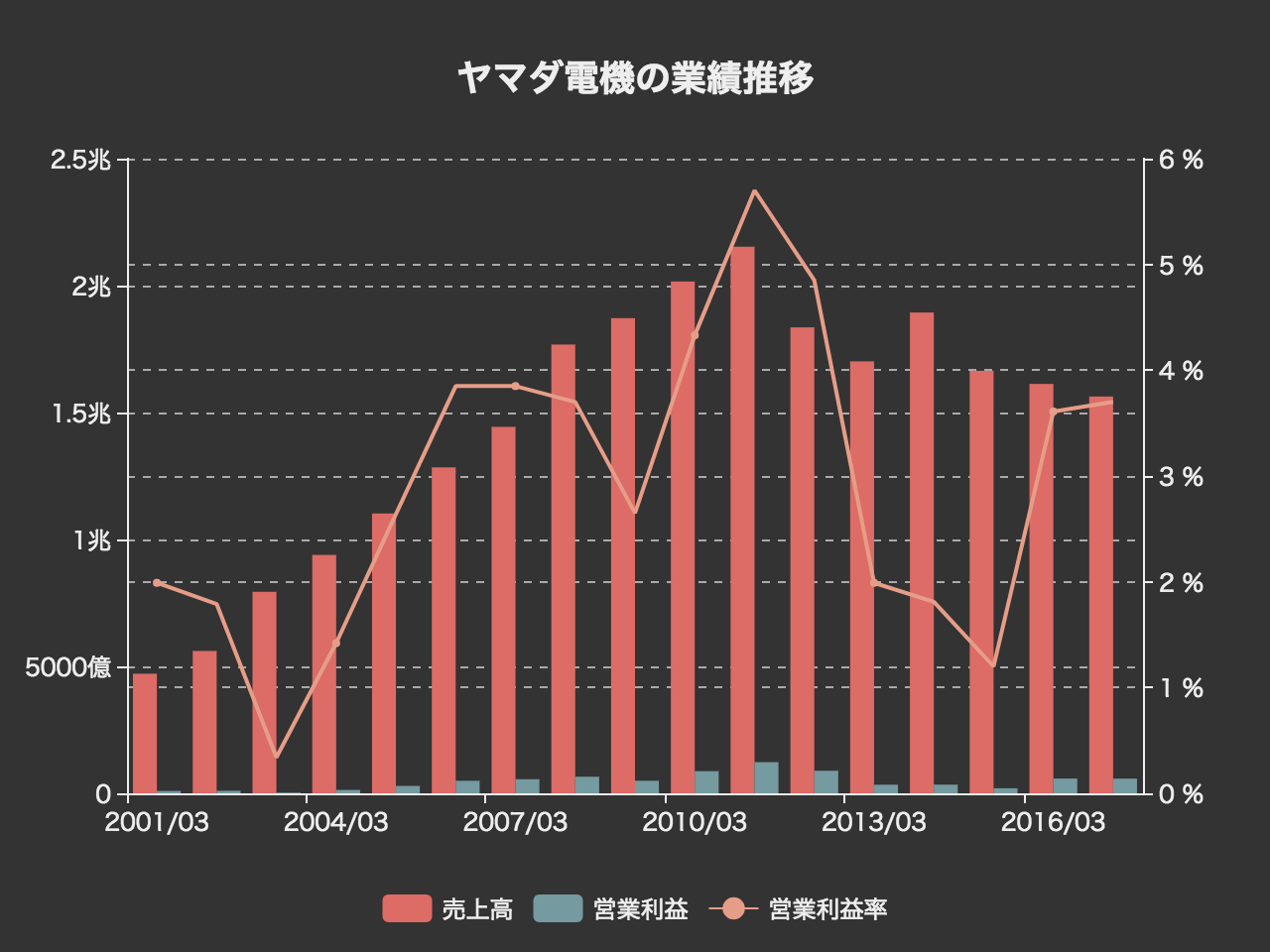

しかし、2001年以降の売上推移をみると、2011/3期をピークに業績は右肩下がりになってしまっています。

2015年には、旧M&Aコンサルティング(村上ファンド)出身者による投資ファンド「エフィッシモ・キャピタルマネジメント」がヤマダ電機の株式を取得。

それに対してソフトバンクグループが”ホワイトナイト”的に株式を取得したことでも話題になりました。

ヤマダ電機の危機 旧村上ファンドとの死闘激化 奇策、ソフトバンクと提携の狙い

今回の記事では、ヤマダ電機が辿ってきた歴史を簡単に振り返った上で、最近の低迷がどのように決算数値に出てきているか、そして中期経営計画について見てみたいと思います。

ヤマダ電機略史

ヤマダ電機のはじまりは1973年、山田昇氏が個人電気店「ヤマダ電化サービス」を群馬県前橋市で創業したことにさかのぼります。

1978年には創業5年で5店舗、年商6億円を突破。

1983年に株式会社化すると、1986年にはフランチャイズ展開を開始し、1989年には株式を店頭公開しています。

1997年には売上高1000億円を達成し、2000年に東証一部に上場。

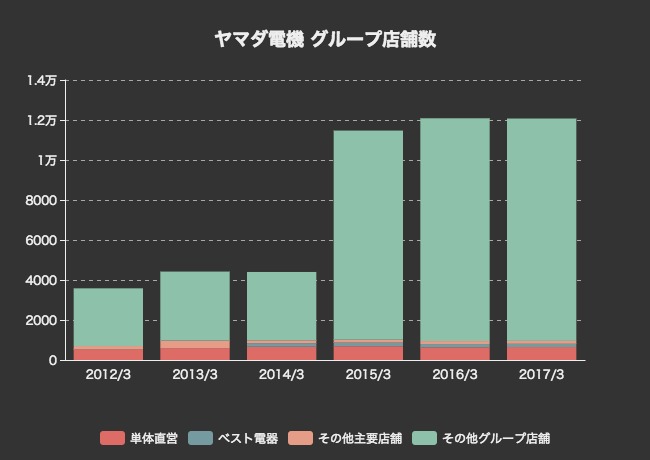

2010年ごろから積極的なM&Aも展開し、店舗数は驚異の12074店鋪にまで達しています。

細々とした店舗をかなり多く買い漁っているようですが、これ以上詳しい内訳を見つけることはできませんでした。

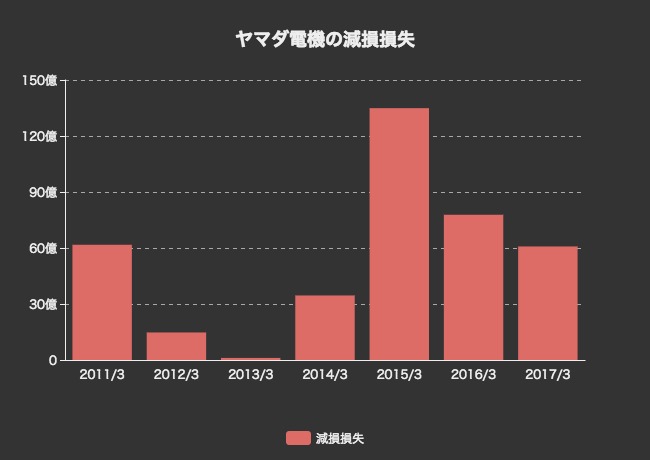

ほとんど減損損失を計上

今回、ヤマダ電機の有価証券報告書をみた中で最も印象的だったのは、毎年必ずと言っていいほど減損損失を計上していることです。

(※減損損失:本来見積もっていた価値よりも資産価値が著しく下がっていた場合に計上する損失。例えば、100万円の価値があると思っていた建物の価値が40万円しかないと判明した際は60万円を減損損失として特別損失に計上することになります)

毎年数十億円以上を減損損失する、というのはヤマダ電機ほどの規模でもなかなかすごいことではないでしょうか。

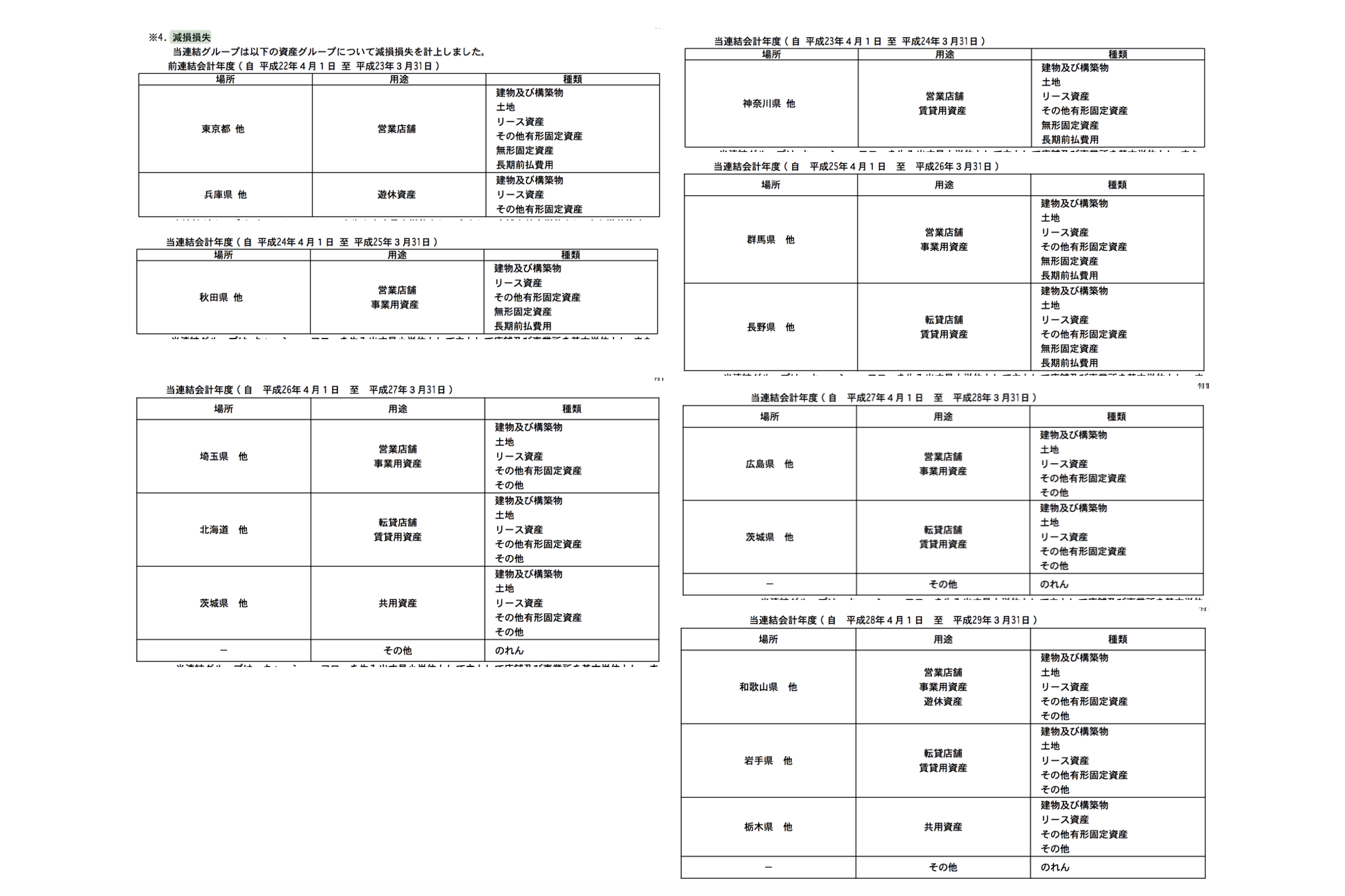

では一体何を減損処理しているのでしょう。2010年度までさかのぼってみました。

東京、兵庫(2010年度)、神奈川(2011年度)、秋田(2012年度)、群馬、長野(2013年度)、埼玉、北海道、茨城(2014年度)、広島、茨城(2015年度)、和歌山、岩手、栃木(2016年度)で減損損失しています。

地方の店舗経営が難しくなっているのでしょうか。地方を中心に減損することが多く見えます。

ヤマダ電機の財政状態

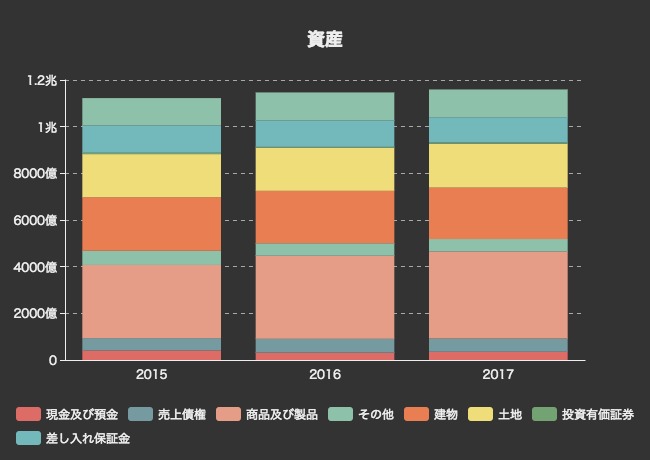

続いて、ヤマダ電機のバランスシートをみてみます。まずは資産。

総資産1兆1594億円のうち、現預金は353億円ほど。

在庫(商品及び製品)が3731億円とかなり大きく、建物は2204億円、土地も1879億円あります。

「差入保証金」が1082億円もあります。これは店舗貸借に伴って差し入れる保証金のこと。

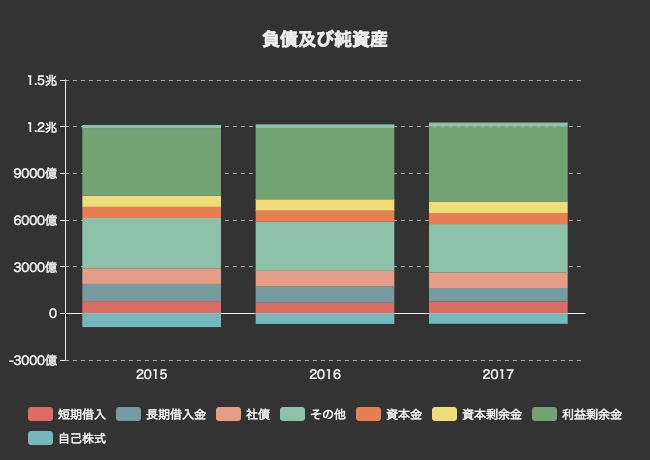

資産の源泉である負債と純資産もみてみます。

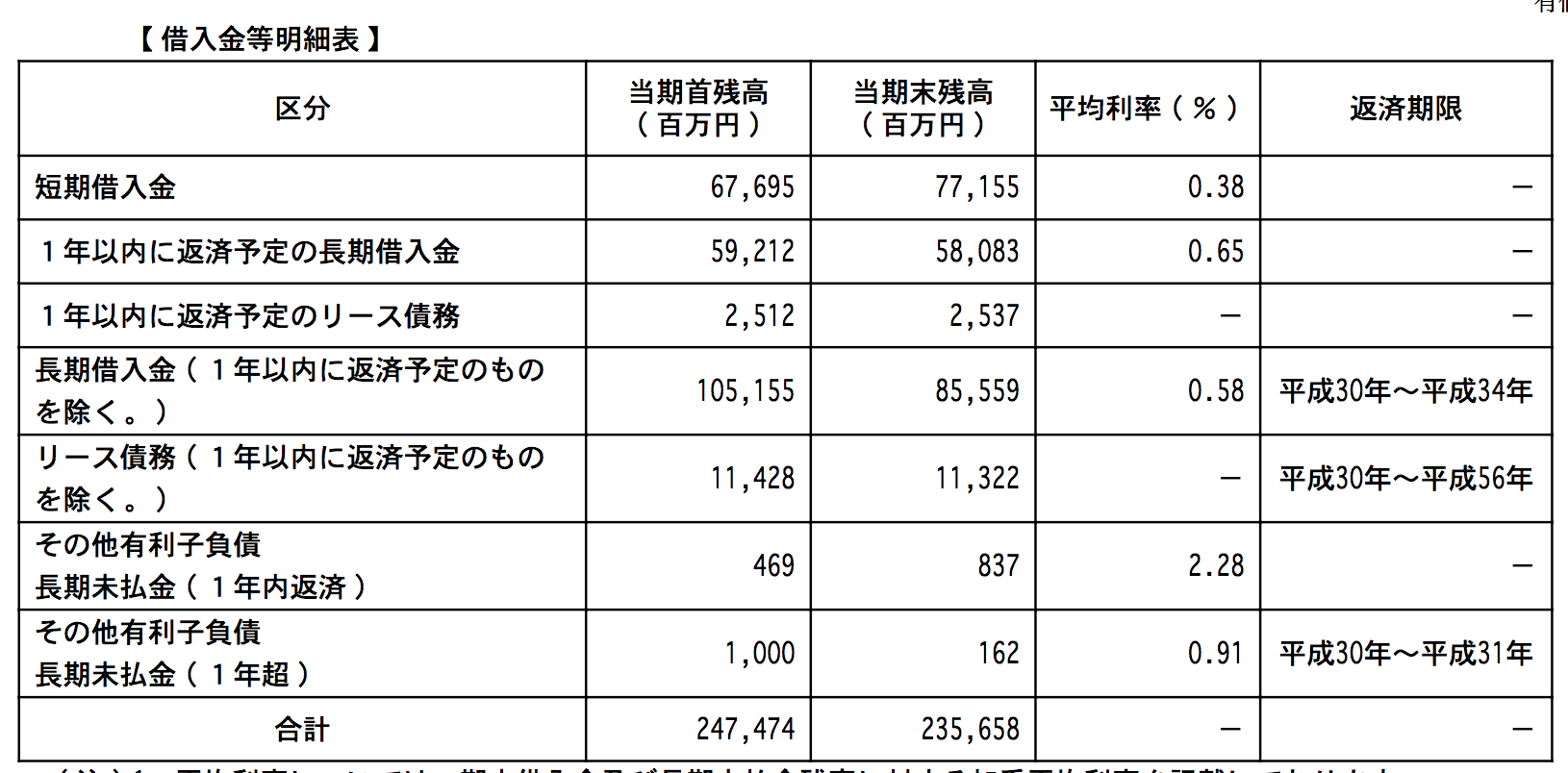

短期借入金が771億円、長期借入金が855億円あります。社債なども含めると、有利子負債の合計は2356.68億円。

資本金と資本剰余金の合計は1448億円、利益剰余金は4808億円です。

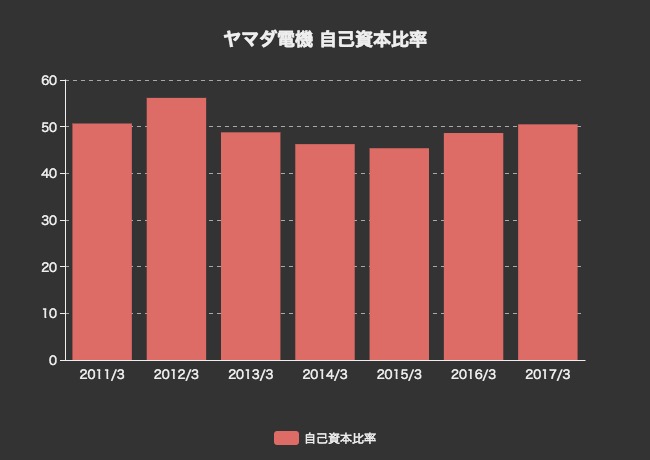

自己資本比率は50%前後で管理されているようです。

EV(企業価値)の計算

バランスシートの内訳から、ヤマダ電機のEV(企業価値)を計算してみます。

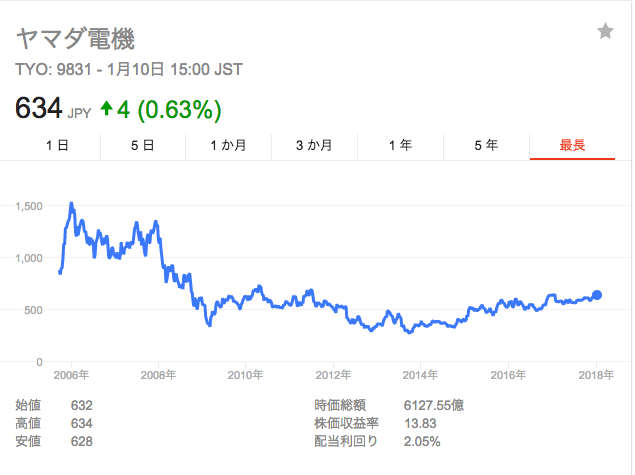

株式時価総額は6127.55億円。

有利子負債の合計は2356.68億円、現預金は353億円なので、ネット有利子負債は2003.68億円となります。

以上から、EV(企業価値)は8131.23億円となります。

キャッシュフロー計算書

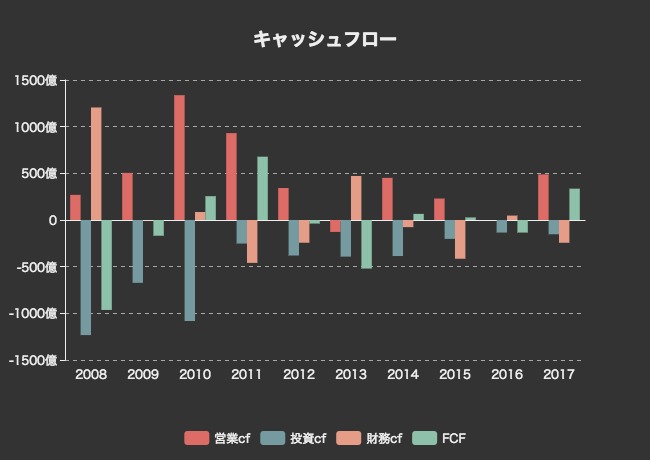

続いて、ヤマダ電機のキャッシュフローを見てみます。

営業キャッシュフローがマイナスになっている年もあるなど、かなり苦戦していることが見て取れます。

フリーキャッシュフローがマイナスの年も少なくありません。

どうやってこの状況を打開するつもりなのか?

ヤマダ電機の決算数値をみる限り、何も明るいニュースはありません。

今後の事業計画はどうなっているのでしょうか?2015年に策定された中期経営計画を見てみます。

まず冒頭から「従来の売上高の拡大を主とした目標ではなく、事業性・収益性を考慮した計画」とあります。

「企業規模の拡大のみを追求するものではなく、ROEなどの資本効率を重視する計画」とのこと。

注目したいのは次の文です。

「これまでの家電販売を中心とした既存ビジネスに加え、その事業領域の幅と深さを追求した各種ソリューションビジネスなどの新規ビジネスの開拓(新市場への開拓)をもうひとつの柱とし、少子高齢化、人口減、インターネット社会に対応したサービスを展開」とあります。

そして、既存ビジネスでは「ヤマダネットモールサービス」「独自の商品開発」「店舗効率向上改革」「人事制度改革」を4つの柱に。

新規事業では「環境ビジネス」「スマートハウス」「リフォーム」「暮らしのサポート」を柱にするとのこと。

こういった努力の中で、ヤマダ電機の「非家電」領域の売上高はどう変化しているでしょうか。

非家電の売上は2200億円台のまま、あまり増えていません。

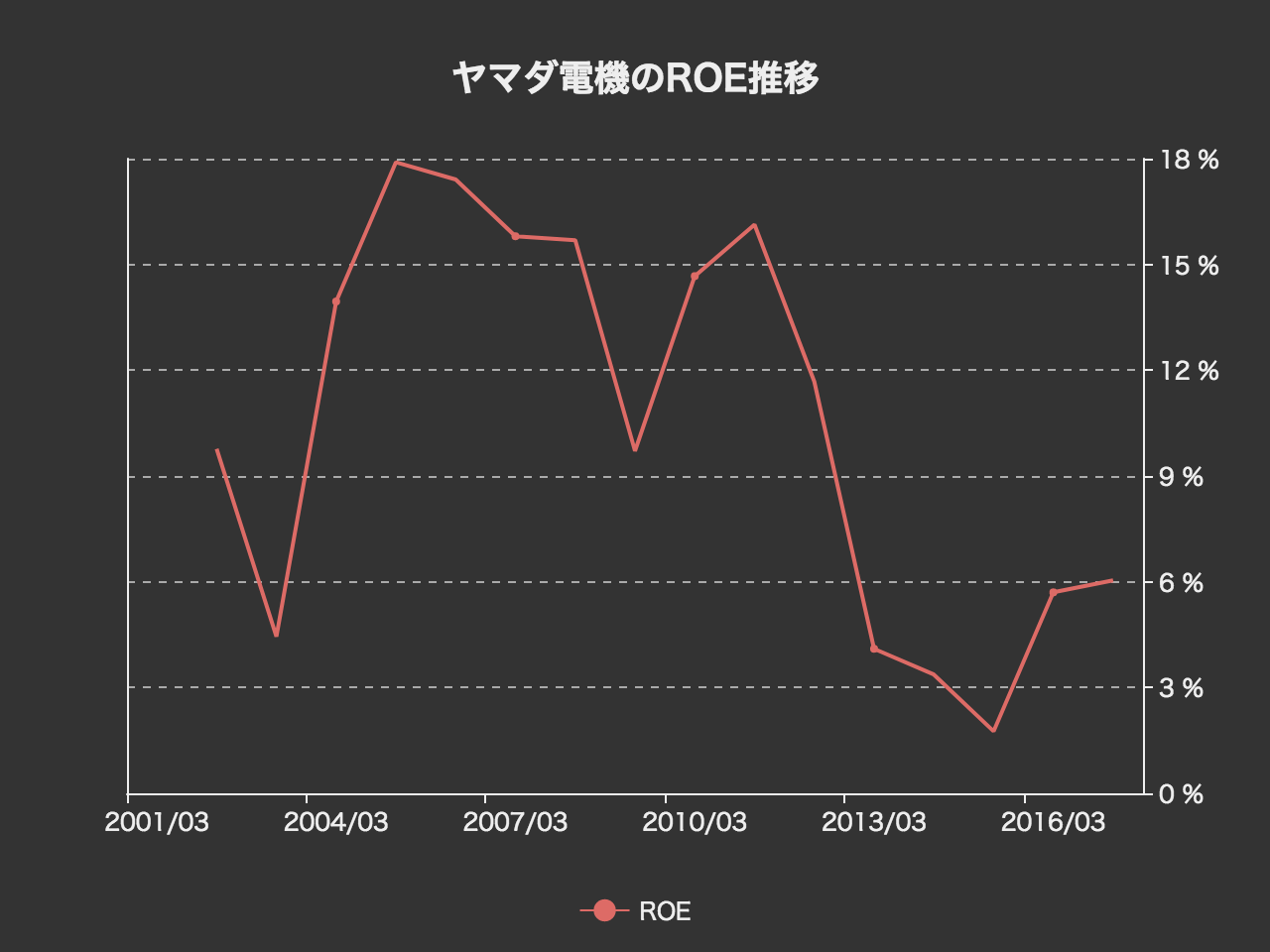

「売上の拡大は目指さない」とあったので、ROEをみてみます。

2015/3期には1.7%まで落ち込んだのが、6%まで回復しています。

予定では2020/3期までにROE9.6%まで回復させる計画です。そこから先、ヤマダ電機が何を目指すのか。今後も注目です。