米国の小売企業に、トラクターサプライ・カンパニーという面白い会社があります。

トラクターサプライ・カンパニーは米国テネシー州ブレントウッドに本社をおく企業で、1938年に設立されました。

2017年7月1日時点で49の州で1630の店舗を運営しており、ペットや家畜用品、貨物運搬車、牽引車や芝生製品、作業服や靴、農業に必要なメンテナンス製品などを販売しています。

オンライン店舗(www.tractorsupply.com)も運営しており、アメリカの農村ライフに必要なものは一通り買うことができるようです。

どんなものが売っているかをちょっとみてみます。ホームページから「Livestock(家畜)」というカテゴリを選ぶと、こんな感じのメニューが出てきます。

ためしに「CATTLE(畜牛)」を選ぶと、

畜牛用の餌入れなどが出てきました。実際の餌なども売っているようで、アメリカの農村で牛を育てるために必要なものは一通り買えそうな感じです。

業績推移

日本だとここまで特化した小売チェーンは事業として拡大できそうにない気がしますが、トラクターサプライ・カンパニーはめちゃ伸びています。

美しいまでの右肩上がりで、売上高は67億ドルに達しています。

次に、店舗数の推移です。

一貫して毎年7%から15%ずつ店舗数が増えており、年平均成長率は10.75%となっています。

これら全て直営のようで、フランチャイズ展開は行なっていないようです。

セグメント売上

次に、セグメント売上を調べようとしたところ、次のような箇所が見つかりました。

セグメントは「農村ライフスタイルを支援する小売製品の販売」の一つだけで、製品カテゴリ別の売上割合が出ています。

それによると、家畜・ペット関連が46%と最も多く、ハードウェアやツール、トラックなどが22%、季節性製品や贈り物、おもちゃなどが19%、服・靴などが8%、農業関連が5%となっています。

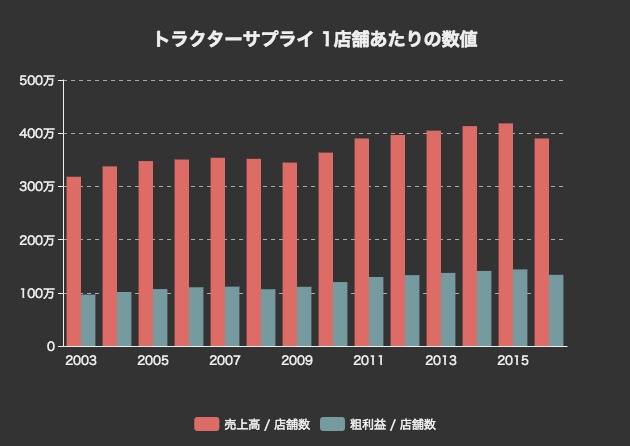

1店舗ごとの業績

もう一つ気になる点があるのでグラフにしてみます。

売上高を店舗数で割った値と、粗利益を店舗数で割った値です。

オンライン店舗もあるので、完全にイコールではないと思いますが、店舗数で割ることで1店舗あたりのおおよその収益がわかります。

みた感じだと、1店舗あたりの売上は320万ドルから420万ドル、1店舗あたりの粗利益は100万ドルから140万ドル程度で推移しているようです。

日本円でいうと、1店舗ごとの年間売上がおよそ3-4億円、粗利が1億円ちょっとということになります。

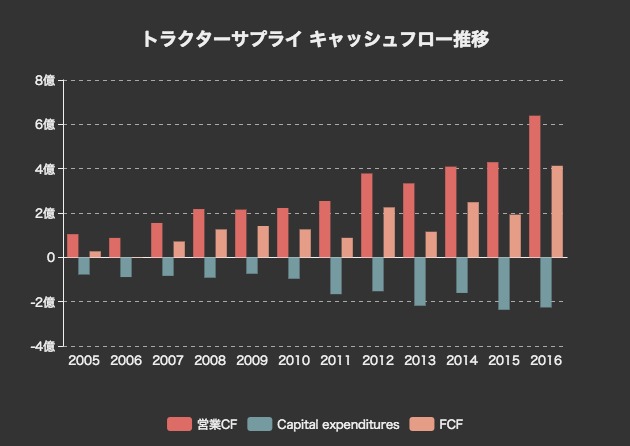

だいぶ事業KPIがわかってきたところで、最後に企業価値算定のためにキャッシュフローを分析します。

キャッシュフロー分析による企業価値算定

まずは過去のキャッシュフロー推移をみてみましょう。

2006年には資本支出(Capital expenditures)の額が営業キャッシュフローを上回り、フリーキャッシュフローがマイナスになっていますが、十分に安定してフリーキャッシュフローを生み出していると言っていいと思います。

2007年以降のフリーキャッシュフロー成長率の平均を取るとプラス40%となりました。

上のグラフを見るとわかるように、フリーキャッシュフローは1年おきに倍以上に増加して、その次の年はちょっと減少してということを繰り返しながら大きくなっています。

以上のことから、簡易DCF法により企業価値を試算します。

この簡易DCF法では割引率にリスクが織り込まれていない長期国債利回りを用いて、期待キャッシュフローに幅を持たせる、というアプローチをとります。

割引率は、今回は米国なので2.275%。

まずは保守的に考えて、今後5年間の平均FCF成長率を10%、その後の永久成長率を米国GDPの成長率と同じ1.6%としてみます。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 4億9975万8000 | 5億4973万4000 | 6億470万7000 | 6億6517万8000 | 7億3169万5000 |

| 現在価値 | 4億8838万8506 | 5億2500万5625 | 5億6436万7548 | 6億668万1279 | 6億5216万6494 |

| 割引率 | 0.02275 | ||||

| 永久成長率 | 0.016 | ||||

| 継続価値 | 1101億3364万7407 | ||||

| 企業価値 | 1129億7025万6858 | ||||

企業価値は1129億ドルとなりました。現在の時価総額は733億ドルなので、1.5倍の内在価値があることになります。

次に、今後5年間のFCF成長率を20%とします。こちらは今までの実績を考えると、かなり現実的な試算です。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 5億9475万3000 | 7億1370万4000 | 8億5644万4000 | 10億2773万3000 | 12億3328万 |

| 現在価値 | 5億8122万2369 | 6億8159万9854 | 7億9931万1403 | 9億3735万2664 | 10億9923万3826 |

| 割引率 | 0.02275 | ||||

| 永久成長率 | 0.016 | ||||

| 継続価値 | 1856億3147万8518 | ||||

| 企業価値 | 1897億3019万8635 | ||||

こうすると、企業価値は1897億ドルとなりました。現在の2.6倍です。

最後に、現在の成長がこのままあと5年続く(=FCF成長率が40%)としてみましょう。

| 年 | 2018 | 2019 | 2020 | 2021 | 2022 |

|---|---|---|---|---|---|

| 予測FCF | 8億952万5000 | 11億3333万5000 | 15億8666万9000 | 22億2133万7000 | 31億987万2000 |

| 現在価値 | 7億9110万8306 | 10億8235万4829 | 14億8082万3760 | 20億2598万9391 | 27億7185万7564 |

| 割引率 | 0.02275 | ||||

| 永久成長率 | 0.016 | ||||

| 継続価値 | 4680億9332万6222 | ||||

| 企業価値 | 4762億4546万072 | ||||

すると、企業価値は4762億ドルと現在の6倍ほどの内在価値があることになりました。

実際に投資を考える上では、上記シナリオのうちのどれに落ち着くかが蓋然性が高いかを考える必要があると思います。

ただ、最も保守的な最初のケースでの期待リターンが50%というところで自分なら候補から外してしまいます。もっと良い企業を探すこととします。