近年、大学生の就職活動時期が早いという話をよく耳にします。

最近の大学生の夏休みは「海・ドライブ・BBQ」ではなく、リクルートスーツに身を包んで夏季インターンシップに参加していることも少なくないようです。意識が高いですね。

これは「キャリタス就活」による就活人気企業ランキングです。

(キャリタス就活より)

巷で言われる就活人気企業とは少し毛色が違うような気もします。

マッキンゼーとかが入っていないし、トヨタが入ってるのも少し意外な気がします。

この中で通称「マリン」とも呼ばれ、就活の勝者っぽい雰囲気(私見)を漂わせる「東京海上日動火災保険」について調べてみたいと思います。

まずは業績から見ていきます。

一般的な事業会社のPLで一番上にくるのは「売上高」ですが、損害保険会社の場合は「経常収益」という項目になります。

2012/3期の経常収益は3兆4159億円でしたが、2018/3期には5兆3991億円にまで増加しています。

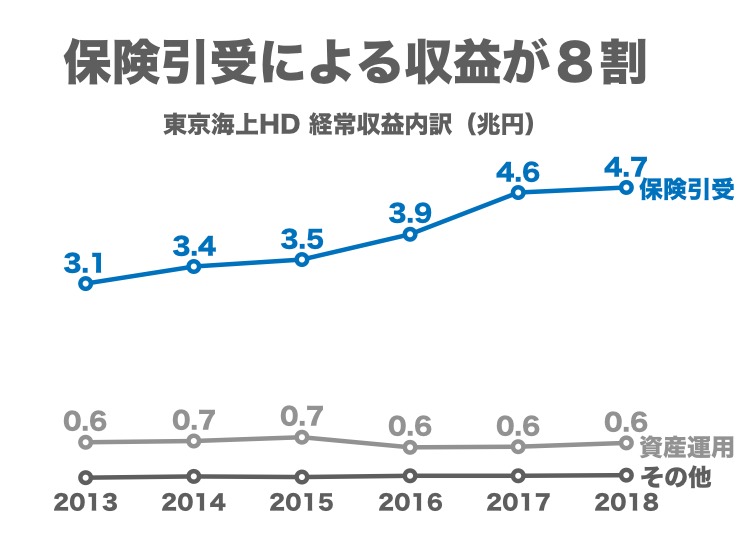

これは経常収益の内訳です。

経常収益の86%を保険引受収益が占め、資産運用収益は11%。

経常収益の86%を保険引受収益が占め、資産運用収益は11%。

保険会社は顧客への保険金支払いを資産運用でまかなうというビジネスモデルです。

ただ、生命保険は必ず支払いがある(人は必ず死ぬ)のに対し、損害保険は事故や災害がなければ支払いはありません。

そのため、生命保険会社と比較すると資産運用収益の割合は低いのが特徴。

ちなみに、東京「海上」という社名にも関わらず、海上保険による保険料は655億円程度と、経常収益のわずか1.2%程度にすぎません。

渋沢栄一と岩崎弥太郎らによって設立

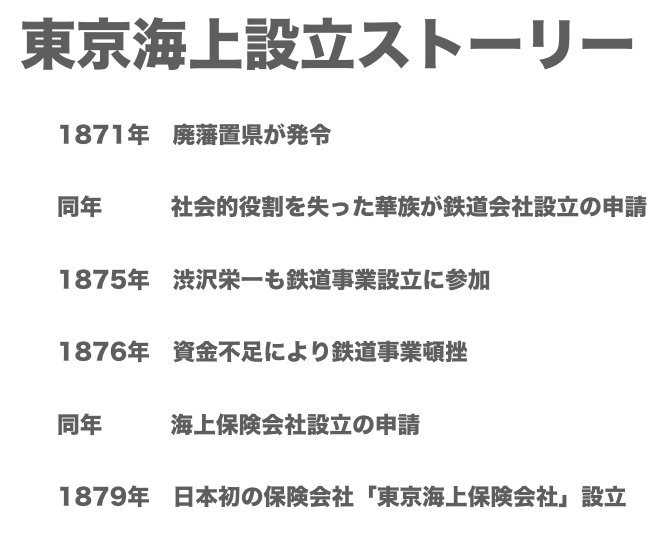

次に、会社設立の経緯について軽くチェックしておきましょう。

1897年、東京海上グループのルーツ「東京海上保険会社」が日本初の保険会社として渋沢栄一により設立されます。

1897年、東京海上グループのルーツ「東京海上保険会社」が日本初の保険会社として渋沢栄一により設立されます。

当時、渋沢は保険会社ではなく鉄道事業を行おうと考えており、華族からある程度の資金を調達していましたが資金不足により頓挫。

国立銀行の設立をはじめ、多くのビジネスを手掛けてきた渋沢は海上輸送に伴う保険の重要性を痛感しており、海上保険会社設立を試みます。

実は当時、三菱財閥の創始者岩崎弥太郎も海上保険ビジネスを手掛けようとしていたとのこと。

ですが、郵便汽船三菱会社(現日本郵船)を経営していた岩崎を、「海運業を担う岩崎が海上保険も担うことは危険」と明治政府に却下されます。

そこで、三菱として海上保険事業ができない岩崎と、海上輸送の知見・強力な資金源を求める渋沢がここでマッチング。

岩崎の出資も得て「東京海上保険会社」が設立されます。

そんな東京海上の現在の事業内容を見ていきます。

買収により北米の売上が増加

東京海上HDの抱える事業セグメントは「国内損害保険事業」「国内生命保険事業」「国外保険事業」「金融・一般事業」の4セグメントに分かれます。

国内損害保険事業

日本国内における損害保険引き受け業務及び資産運用業務。

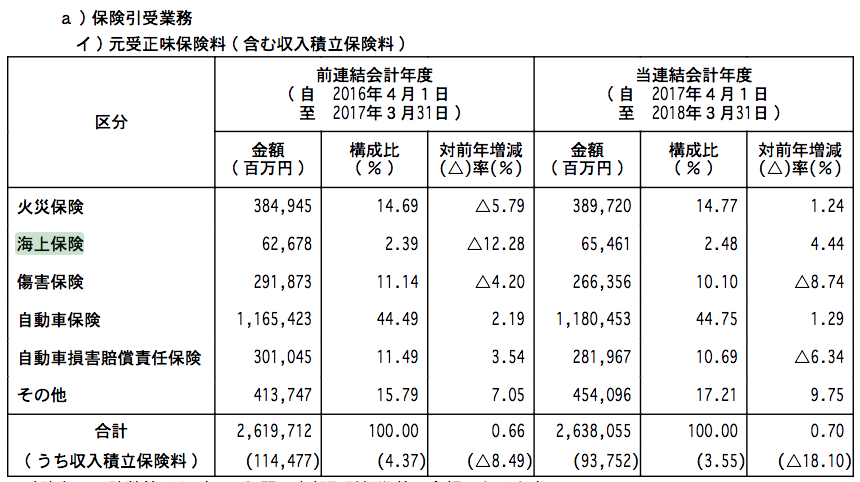

これは国内保険事業の正味保険料収入(一般の事業会社でいう売上)の内訳です。

正味保険料収入2兆3000億円のうち、自動車保険による収入が1兆1700億円と50%を占めます。

正味保険料収入2兆3000億円のうち、自動車保険による収入が1兆1700億円と50%を占めます。

次いで自動車損害賠償責任保険が3010億円と13%。

自動車関連が国内損保事業の61%を占めるという、かなり特徴的な構成になっています。

国内生命保険事業

日本国内における生命保険引き受け業務及び資産運用業務。

東京海上日動あんしん生命保険が担当しています。

海外保険事業

海外の保険引き受け及び資産運用業務。

金融一般事業

ここでは投資顧問業務や資産運用業務を行います。

東京海上アセットマネジメントを筆頭に9社が事業を行なっています。

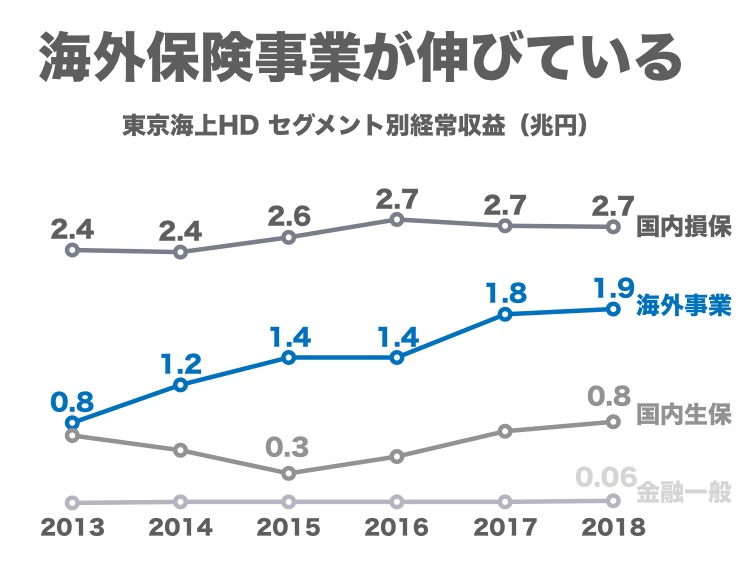

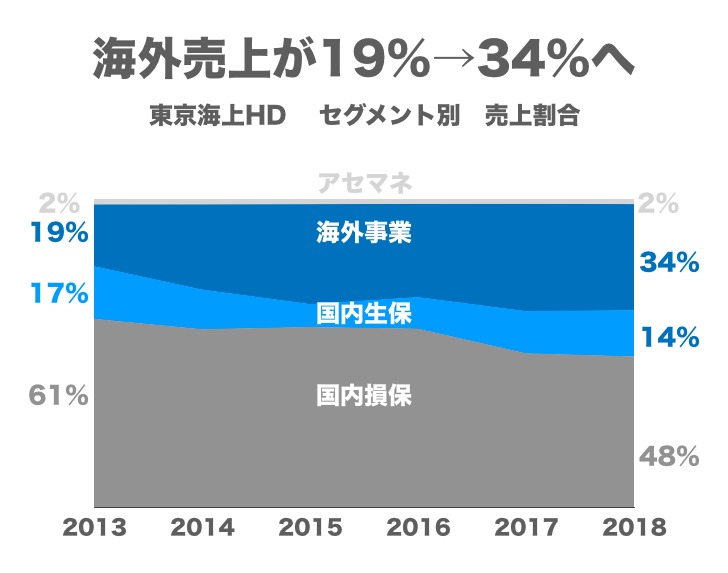

セグメント別計上収益を見てみましょう。

2013年度の国外保険事業の経常収益は8060億円でしたが、2018年度には1兆8000億にまで伸びています。

2013年度の国外保険事業の経常収益は8060億円でしたが、2018年度には1兆8000億にまで伸びています。

割合にしてみると、全体の19%ほどだった海外事業の売上は、2018/3時点で35%に増えていることわかります。

割合にしてみると、全体の19%ほどだった海外事業の売上は、2018/3時点で35%に増えていることわかります。

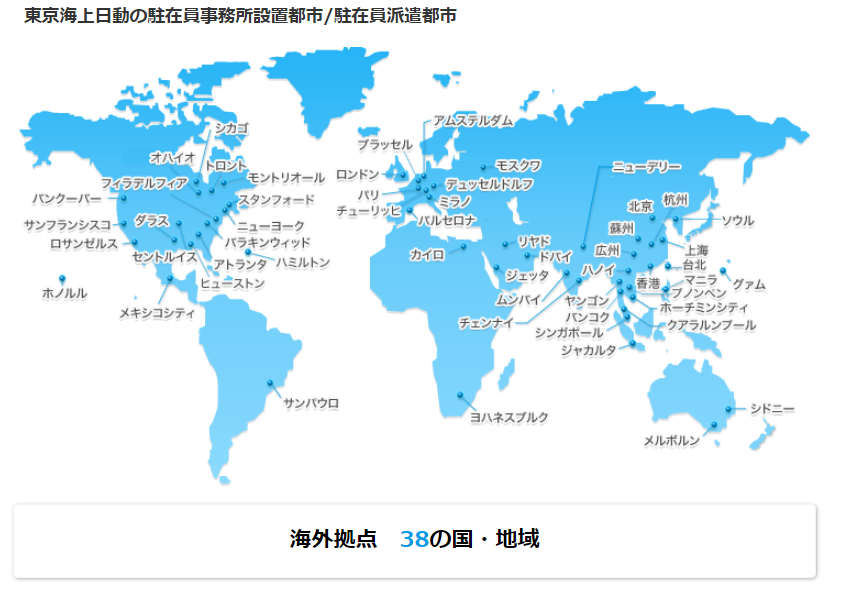

これは全国の駐在員が配置されている図です。

38の国と地域に駐在員が派遣されていることがわかります。

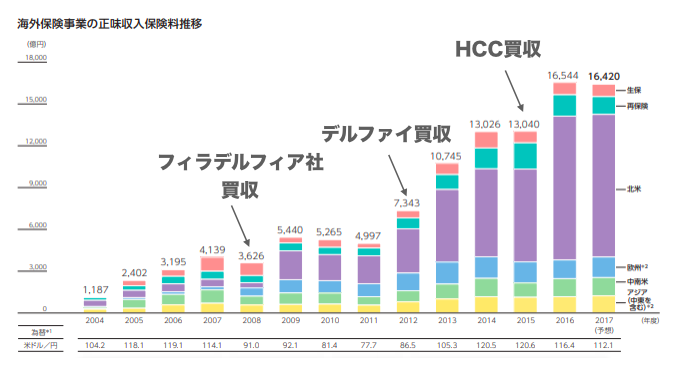

これは海外事業における正味保険料収入(繰り返しになりますが、一般の事業会社の売上高に該当)の推移です。

2004年時の海外正味保険料収入が1187億円、そこから2017年に1兆6400億円にまで伸びていることが驚きです。

中でも、北米における業績の伸びが顕著です。

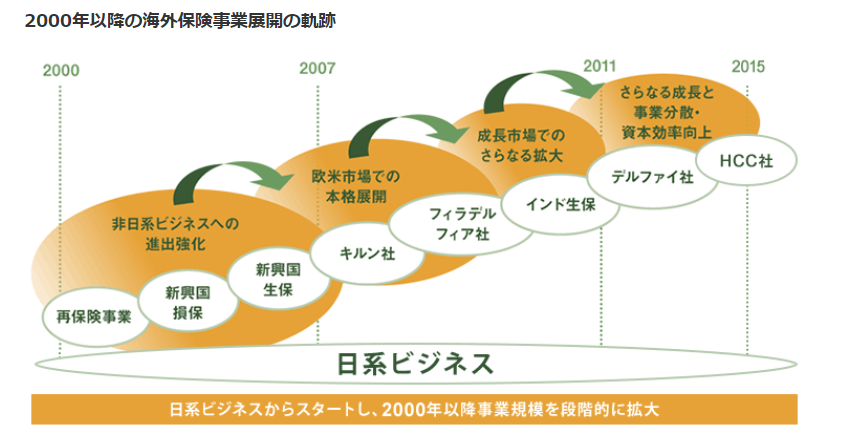

北米の業績が伸びている要因は、2008年フィラデルフィア、2012年デルファイ、2015年HCCなど米国の損保会社を買収したため。

2007年に海外事業企画部が創設され、以降海外企業の買収を進めでいます。

海外企業の積極的な買収は2つの理由が推測されます。

①人口動態に基づく日本マーケットの縮小対策 ②リスク分散

損害保険会社は自然災害時に多くの保険金を支払うビジネスモデルなので、拠点を世界中に置くことによりリスクを分散することが理想的とされます。

財政状態:支払備金が微増

ここからは東京海上HDのバランスシートをチェックします。

まずは資産の部から。

資産合計22兆9000億円のうち有価証券が16兆6000億円とBSの72%を占めています。

経常収益の11%が資産運用益なので有価証券の割合が高いです。

次は負債・純資産の部。

保険契約準備金が1兆6000億円とBSの7割を占めています。

一般の事業会社では総資産における有利子負債の割合を見ることで財務体質の安全性をチェックしますが、保険業界の場合は「保険契約準備金」が重要になります。

これは将来の保険金支払いや解約返戻金に備えて保険会社が留保しなければならないもの、つまり保険契約者に対する債務です。

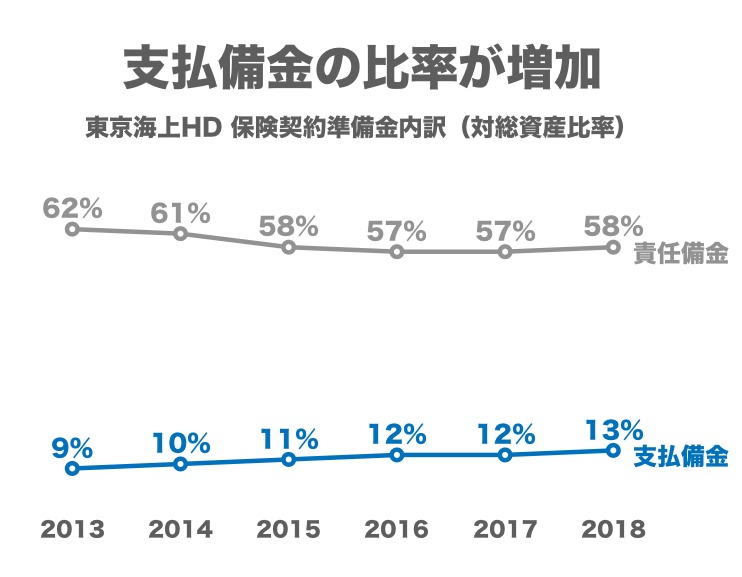

保険契約準備金の内訳をみていきます。

保険契約準備金は「責任準備金」と「支払備金」で構成されます。

保険契約準備金は「責任準備金」と「支払備金」で構成されます。

責任準備金は将来の保険金支払いに備えて準備するお金。一方、支払備金は実際に支払い義務が発生し未払いになっているお金です。

その支払備金、2013年度は1兆6000億円と全体の9%ほどでしたが2018年は2兆9000億円増加しており、全体の12%に増えています。

事業展望:生命保険・海外事業が成長ドライバー

最後に事業展望を見ていきます。

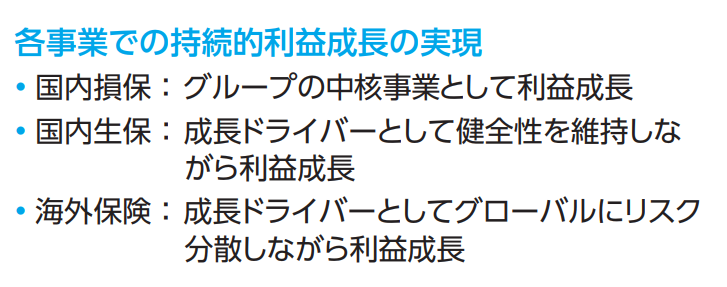

これは事業別収益の将来像です。

国内損保事業は現状維持、国内生保事業と海外保険事業に力を入れていくことが伺えます。

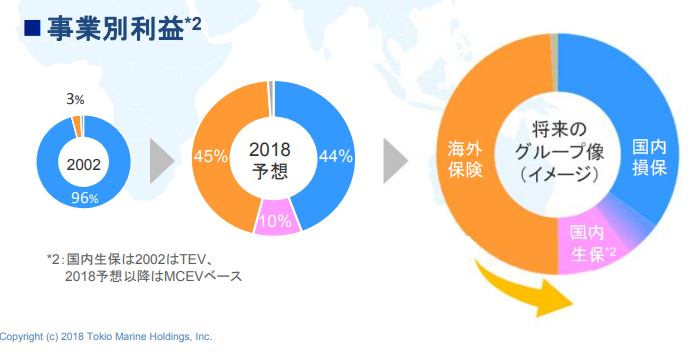

これは生命保険の市場規模です。

(生命保険市場)

約40兆円の市場規模。米国に次ぐ世界第二位の市場規模とのこと。

国内生保事業の売上は約8000億円ですから、2%ほどのシェアを東京海上HDは握っていることになります。

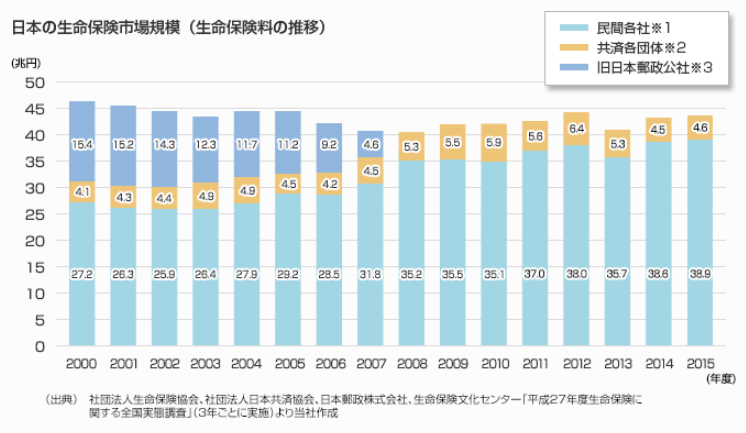

これは個人保険契約割合の推移です。

(生命保険市場)

オレンジ色の部分が「第三分野保険」と呼ばれるジャンルの保険になります。

これはがん保険や医療保険など「生きるための保険」を指します。平均寿命が長くなったことで、第三分野保険の需要が伸びているのかもしれません。

その市場に向けて2017年にリリースされたのが「あるく保険」です。

(あるく保険)

これは利用者の入院費・治療費を保証するという医療保険。

この保険の面白い点は1日8000歩歩くごとに保険料が一部返還される点。

歩数管理のため、保険加入時にウェアラブル端末が貸与されるとのこと。これは2017年度グッドデザイン賞を受賞しています。

以上、東京海上HDの事業内容・財政状況等を概観しました。

自動運転導入や人口減少による国内マーケット縮小に向けて、海外事業の買収や第三分野保険のてこ入れなど新しいことに挑戦している姿勢が素敵でした。今後も東京海上HDをチェックしていこうと思います。

(

(