今回は子供のおもちゃで有名な「タカラトミー」についてまとめたいと思います。

これまで「リカちゃん」「トミカ」「黒ひげ危機一発」など数々の国民的人気商品を開発してきました。

(商品ページ)

タカラトミーは2006年に「タカラ」と「トミー」の2社が合併することで誕生しました。

簡単に歴史を振り返ってみます。

歴史

1924年2月2日、創業者富山栄市郎が「トミー」の前身となる富山玩具製作所を創設。数多くの飛行機玩具を製作し、「飛行機の富山」の名声を業界に確立しました。

1955年9月17日には、タカラの前身である佐藤ビニール工業所が設立。

1960年代トミーは、生産高の半分を輸出が占める状況下、いち早くニューヨーク、ヨーロッパに駐在員事務所を開設。

1967年には現在まで続く人気キャラクター「リカちゃん」が登場しました。

70年代、トミーは委託生産の香港に続き、シンガポールに初の自社工場を開設。

この時代に両社ともに、現在まで続くロングセラー商品「トミカ」や「黒ひげ危機一発」などを世に送り出しました。

トミーは1985年のプラザ合意により急速な経営危機に陥り、国内生産工場の閉鎖など抜本的な改革を実行。

80年代、90年代、両社は事業の多角化を迫られます。この間も両社は多くのヒット商品を開発し、株式上場も果たします。

そして2006年、タカラとトミーは互いの強みを最大限に発揮し、世界一の玩具メーカーを目指して合併し、「タカラトミー」が誕生しました。

現在は東証一部に上場しています。

ではタカラトミーの業績を見てみましょう。

2015/3期にかけて売上・利益共に大きく凹みましたが、その後は復活を遂げています。

2018/3期の売上は1773億円で、経常利益は124億円。経常利益率も7%まで回復しています。

この復活の要因はどこにあるのでしょうか?

これからタカラトミーの事業、財政状況、事業戦略などを中心に整理していきたいと思います。

人気商品でブランド力を高める玩具事業

タカラトミーは「玩具事業」を中核とし、そのブランド力を活かした周辺事業を展開しています。

玩具事業では「トミカ」「プラレール」「リカちゃん」「ベイブレード」など数々のヒット商品を展開。

そして周辺事業では、確立した人気ブランドをさまざまな周辺分野に展開、収益を最大化します。

トミカの例を見てみましょう。

トミカは日本のミニカーの70%の市場シェアを占め、日本の2歳から5歳の子供の75%がトミカ商品を保有しているなど、文字通り日本中の子供から愛されている商品です。

周辺事業ではそのブランド力を活用し、お菓子やアパレル、DVDや雑貨品などを企画・販売しています。

セグメント別売上

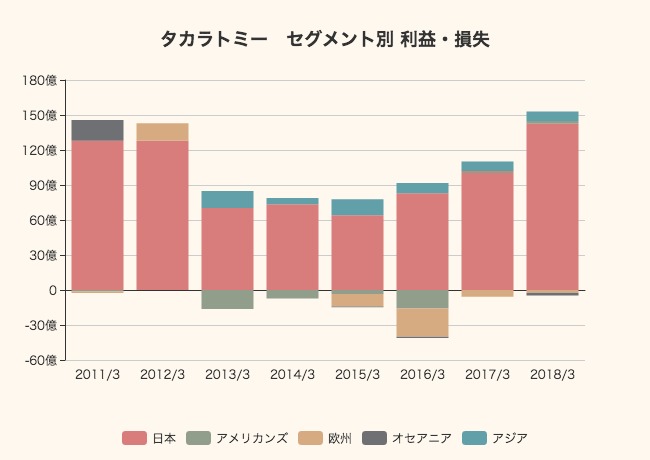

セグメント別の売上高を見ていきます。

タカラトミーはセグメントとして5地域を設定しています。

2012/3期〜2014/3期まではアメリカンズに欧州とオセアニアが含まれています。

2011/3期はオセアニアにアジアが含まれています。

日本の割合が2015/3期まで一貫して下がっていたものの、一転してここ数年は増加しています。

2018/3期は前年を割りましたが、伸びているのが、日本とアジアです。

全体利益のうち、日本の利益が95%以上を占めています。残りの大半はアジアです。欧州では依然、赤字を出しています。

利益率を見ると日本が9%、アジアと北米が1%、オセアニアと欧州が1%未満となっています。

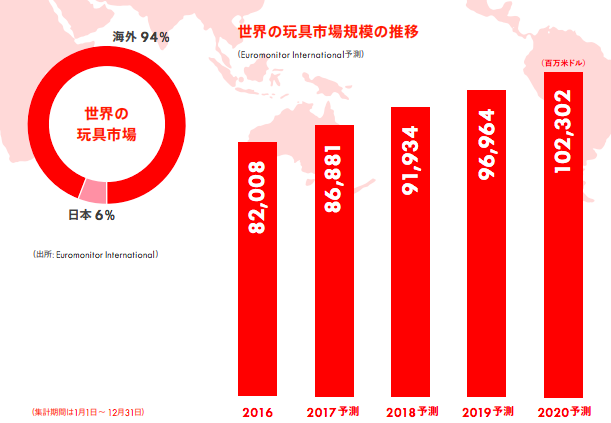

国内の玩具市場が少子化で伸び悩む一方、世界の玩具市場は2016年の800億ドル規模から2020年には1000億ドル規模へと、年平均5.7%で成長すると予測されています。

今後はより一層海外展開を推進していくことになるでしょう。

グローバル玩具市場における日本のシェアは6%、14歳以下の世界人口で見た場合のシェアはわずか1%です。

意外と少ない印象を受けましたが、今後海外勢に割って入れるか見物です。

財政状況

では、会計報告を元に財政状況について取り上げてみます。

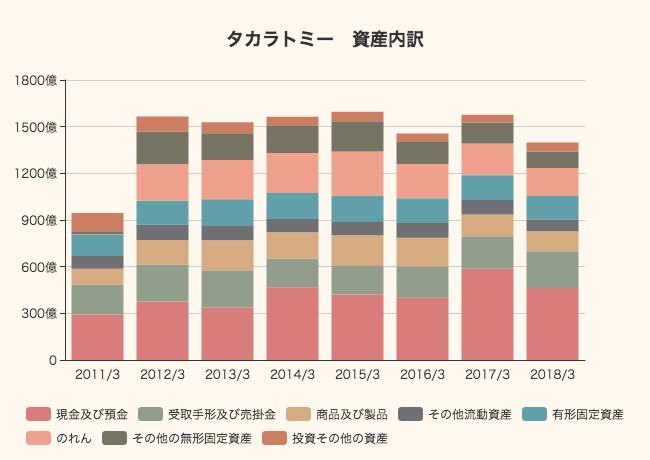

まずは資産の内訳からです。

総資産は1398億円。そのうち現預金が463億円あります。非常にキャッシュリッチですね。

さらに流動資産が多く、その割合は64%です。 一方、固定資産では無形固定資産の「のれん」が180億円と大きな割合を占めています。

またその他の無形固定資産には53億円近くの商標利用権が含まれています。

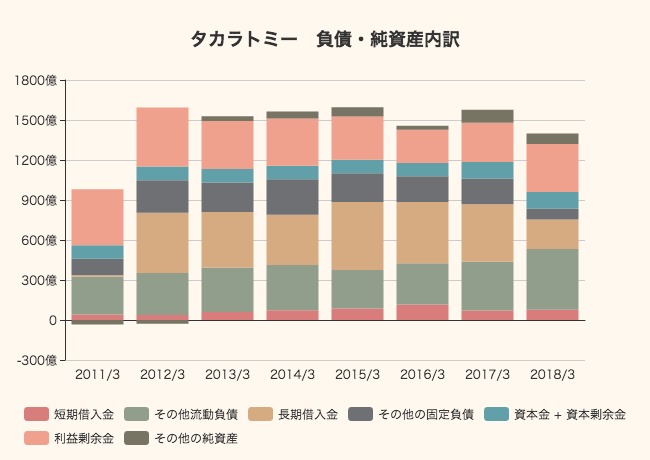

続いて負債・純資産の方も見てみましょう。

負債・純資産の合計1398億円に対して、利益剰余金が358億円。純利益がマイナスとなった2016/3期は前年度を下回りましたが、かなりの利益が積み上がっています。

目立つのは前年度まで432億円あった長期借入金が半分の220億円まで縮小しています。

それに伴い、自己資本比率は40%となっています。

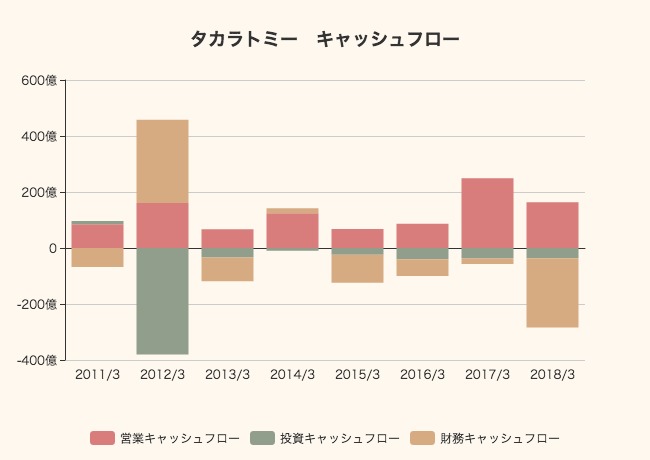

2018/3期は、純利益が多く出たこともあり営業CFは163億円です。

一方、投資CFは有形固定資産の取得を中心に37億円程のマイナスです。投資額はそこまで大きくありません。

2012年の突出した投資CFは子会社の株式取得に伴うものです。

財務CFが2018/3期に増大しているのは、17億円分の自己株式を取得したことによる支出からです。

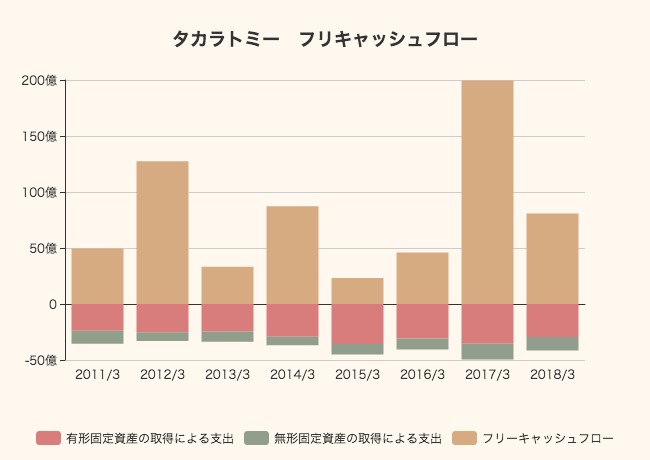

ではフリーキャッシュフローを見てみましょう。

2018/3期の営業CFから設備投資額を引いたFCF(フリーキャッシュフロー )は80億円です。

ここ8年間FCFは安定してプラスとなっています。

営業CFが大きくプラスとなった2017/3期はFCFが200億円近くになっています。素晴らしい数値ですね。

ではタカラトミーの企業価値(EV)について考えてみましょう。

株価は現在956円と1800円を記録した2017年10月から半減しています。

時価総額は現在920億円。現預金が586億円あるものの、借入金が500億円あるため、市場評価額(EV)は834億円と計算できます。

7年平均で年間80億円のキャッシュを創出しているため、FCFの10倍の価格がついています。

2015年から業績が回復した6つの要因

タカラトミーは2014~2017年にかけて前・中期戦略を策定していました。その計画が上手く機能した結果タカラトミーの業績は2015年から拡大しています。

具体的に成し遂げた事柄は下の6つです。

(※IP戦略とは自社の商品を第三者に有償提供するなどして映画化やアニメ化など幅広く活用することを指しています。)

一般的に玩具市場はトレンドビジネスと言われており、ボラティリティが高くなります。

そのため長年愛されている定番商品が進化しているのは重要かつ面白いところです。

トミカ、プラレール、リカちゃんの合計売上は2014〜2017年まで3年連続売上増を成し遂げています。

具体的に取り組んだのは、ブランド化です。

一例を挙げると、50周年を迎えた「リカちゃん」は知名度は高いものの売上に繋がっていないのが現状でした。

そこで、SNSを活用しTwitterアカウントを通じて各地を旅した様子や、流行りのカフェやファッションのことを大人の女性に向けて発信し、ブランド価値の向上に着手しました。

こうしてみると、時代にあったマーケティグを行うことでブランド力を復活させたことが売上拡大につながっていると言えます。

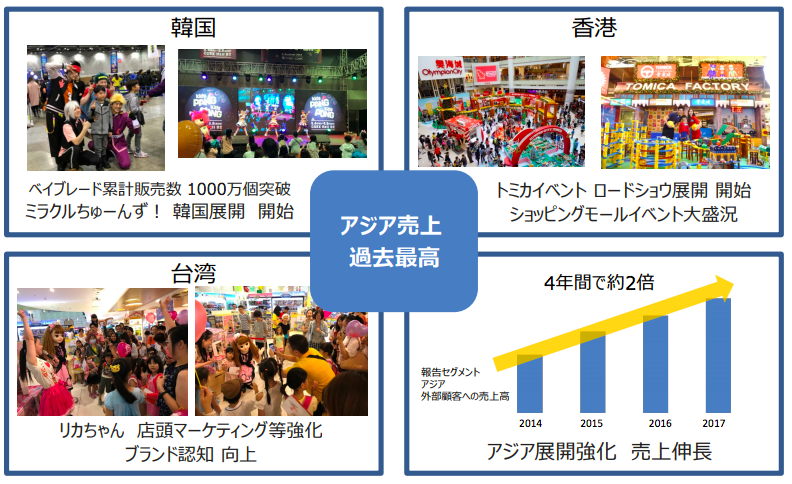

アジアの成長

またセグメント情報で見たようにアジアでの売上を伸ばしています。反対に欧州や北米では伸びが止まっています。

欧米では「バービー」はじめ、各地域に根付いた玩具ブランドが存在するので、そこに切り込んで行くのは容易なことではなさそう。

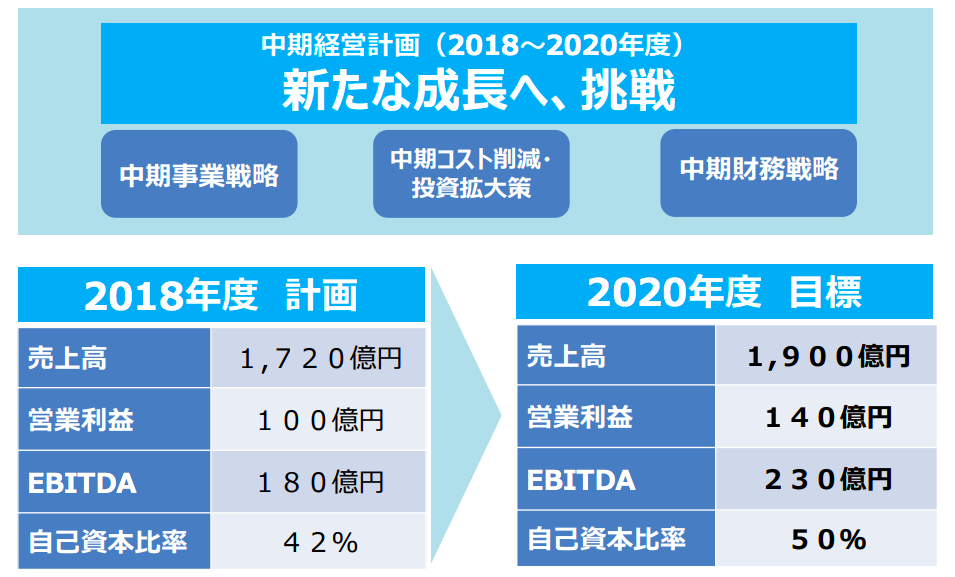

2020年に向けての成長戦略

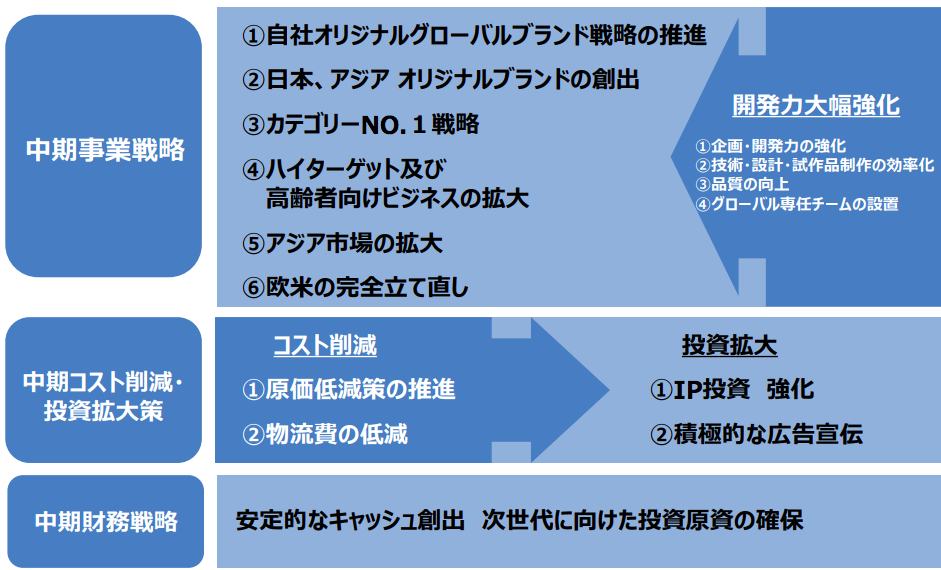

この成長を持続させるために策定されたのが新中期経営計画(2018〜2020年度)です。

新しく策定された中長期計画では以下の3つのビジョンが述べられています。

①中期事業戦略

②中期コスト削減・投資拡大策

③中期財務戦略

そして、2020年度の目標を売上高を1900億円、営業利益を140億円に定めています。

事業戦略では既存の中長期計画を継承しているものが多くなっています。

「ハイターゲット及び高齢者向けビジネスの拡大」「欧米の立て直し」の二つは少し目新しいですね。

やはり新たな商品の開発ができるかどうかが重要で、開発力の大幅強化を強調しています。

タカラトミーは現代を「デジタル化とグローバル化の時代」と定義して、これまでとは一味違うコンテンツ創造を行なっています。

例えば、オリジナルのテレビ連動コンテンツ、スマートフォン向けのゲームアプリ、さらには国内外で着実に成果をあげるPOA(Point of

Availability:販売箇所)の拡大などがあります。

ここ数年、成長してきたタカラトミーですが、2015年から2年間業績の復活を牽引してきたハロルド・ジョージ・メイ社長が、2017年末に辞任しています。

タカラトミーといえば、想像の斜め上から飛んでくる破天荒な決算スライドで話題になったことを覚えている方もいるのではないかと思います。

メイ氏は辞任の理由を「改革の道筋をつけ、自分の役割が達成できた」としていますが、アジアを除いて海外展開が上手くいっていない中、今後もここ数年の成長を持続できるのか見ものです。