今回は高級時計ブランド「SEIKO」を有する「セイコーホールディングス」を紹介します。

創業は1881年のことで、当初は輸入時計の販売・修理を行う「服部時計店」として始まりました。

1892年には「精工舎」を設立し、掛け時計の生産に着手したほか、1895年には懐中時計、1899年には目覚置時計も発売。

そして、1913年に国産初の腕時計「ローレル」を発売します。

世界で腕時計の量産が始まったのは1910年頃であり、1913年のローレルの商品化は相当に挑戦的でした。

当時の技術や設備では、小型化するハードルは極めてハードルが高かったものの、結果としてはこの挑戦が、設計・微細加工技術や工作機械開発などを推進していくことになります。

ここからは、その後の歴史とセイコーが展開する現在の事業の状況を、決算数値から読み解いていきます。

日本の時計産業を牽引してきた歴史

1913年に腕時計「ローレル」を発売してからのセイコーの歴史です。

「SEIKO」ブランドの誕生と積極的なCM展開

1924年には関東大震災後、新たなスタートの年に「精巧な時計を作る」という精工舎創業時の原点に立ち返るという想いを込めて、新ブランド「SEIKO」が誕生。

1951年に日本初のラジオCM、1953年には日本初のテレビCMを放送するなど、積極的に宣伝を強化。需要の喚起とブランド認知の向上に力をいれていきます。

独自設計への挑戦と、世界の「SEIKO」へ

1956年には男性向けの機械式腕時計「マーベル」を商品化。

初めての独自設計製品で腕時計の原理原則(狂わない、壊れない、美しい)に立ち返り、新しい設計方針と生産技術設備の導入で開発されました。

この製品が契機となり、「これでスイスに対抗できる」「自分たちの信ずる道を進もう」という自信が高まります。

1960年には、現在に至るまで続くブランド「グランドセイコー」が誕生。当時の部品精度・組立技術・調整技術のすべてを注ぎ込んで誕生しました。

1964年には東京オリンピックの公式時計を担当し、世界に認知されるブランドとなり、海外売上も大きく伸ばすことになります。

クオーツ時計の普及と「クオーツショック」

1969年には、世界初のクオーツ時計「セイコークオーツアストロン35SQ」を発売。

当時、各社各様のクオーツの方式が開発されていましたが、後にセイコー方式に収斂し世界標準方式になります。

ただ、クオーツの大量生産はその価値の低下をもたらし、時計各社の業績は急激に悪化。

いわゆる「クオーツショック」です。

時計価格の低下でスイス、アメリカの時計企業各社の業績は大きく悪化します。

セイコーはその間、原点に立ち返り、“これからの腕時計の進むべき方向”を模索してきました。

それは、機械式腕時計のもつ価値を再認識すること、価値が低下しないクオーツ技術に磨きをかけることにより、腕時計の進化(価値の創造)を促進することでした。

その後、技術的な進歩を進めながら現在のSEIKOブランドにつながっています。

①ソーラー発電方式(1977年)

②自動巻発電方式(1988年)

③熱発電方式(1998年)

④スプリングドライブ(1999年)

⑤3か国(アメリカ・日本・ドイツ)の電波時計対応ソーラー電波時計(2005年)

⑥GPSソーラー腕時計(2012年)

現在の業績

ここまで、セイコーホールディングスの歴史を辿ってきました。現在のセイコーはどのような業績をあげているでしょうか。

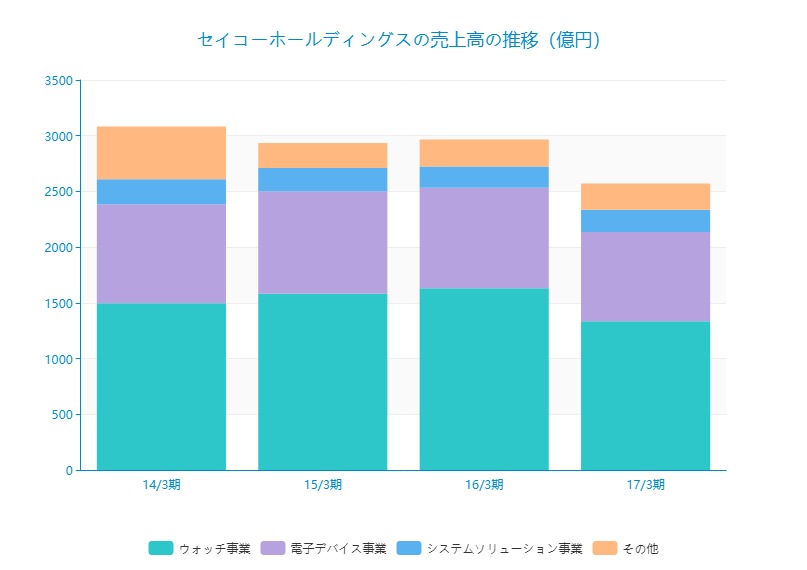

売上高は3000億円前後ありましたが、2500億円にまで減少しています。

2017/3期上期には大きく円高になったことで、輸出産業の収益性が悪化したことで国内の時計需要が低迷します。

また、円高は海外からのインバウンド観光客の減少というマイナスの影響もありました。

現在、セイコーのブランド力が高いのは日本だけで、海外市場の業績への影響は小さくなっています。

特に北米では、セイコーの腕時計は高級ブランドとしての認知度は低いのが実態です。

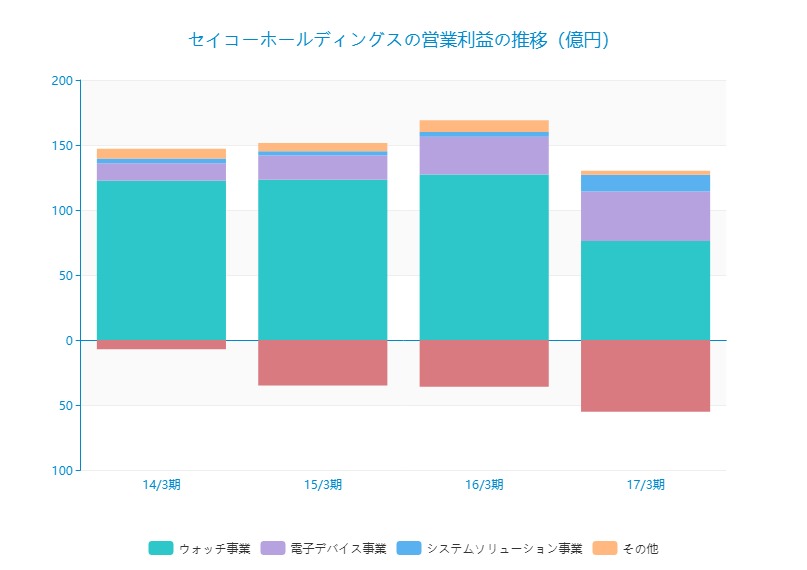

17/3期のウォッチ事業は、売上が大きく減少した影響を受けて減益となっています。

一方で存在感を増しているのは、電子デバイス事業です。

中でも、半導体事業はスマートフォン関連の半導体を製造しておりここ数年のスマートフォン市場の成長を背景に増益傾向で推移しています。

ただ、2018年1月にこの半導体事業の連結外へ外されます。

19/3期からは、営業利益からこの半導体事業は外れるため業績にはマイナスの影響です。

これは、過去の不安定で業績に対してマイナスの影響が大きかった経緯や、今後、SEIKOブランドの腕時計をさらに海外で拡販してくための投資に経営資源を集中させるために行われました。

半導体事業の連結外へ外すことは、短期的な業績に与える影響を考えると、「もったいない」感じもしますが長期的な時計への経営資源の投入といった明確な経営方針のもとに行われています。

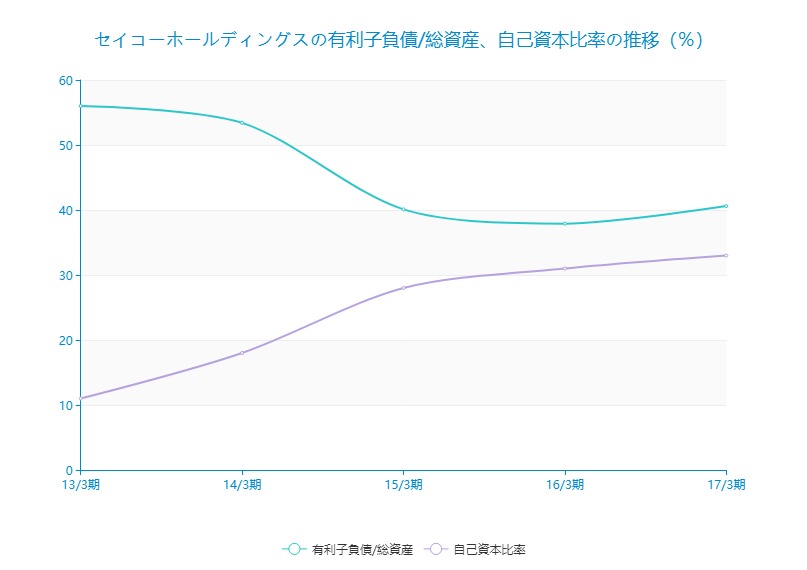

バランスシート(危機的な水準から回復しつつあるも不十分)

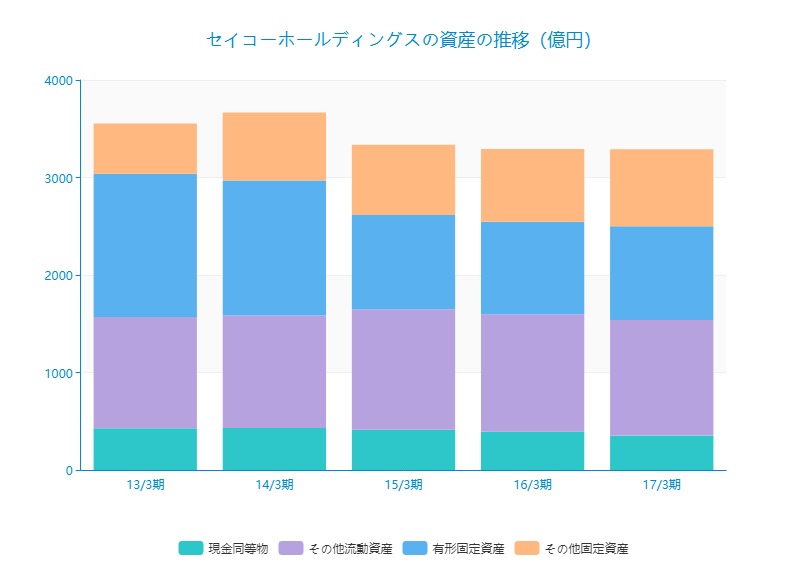

まず、資産サイドを見てみましょう。

総資産はやや減少傾向で資産効率の悪化は見られません。

ただ、現金同等物は売上高の1.6か月分(17/3期)しかなく同業のシチズン時計の4か月よりもかなり低水準です。

資金面であまり余裕がない可能性があります。

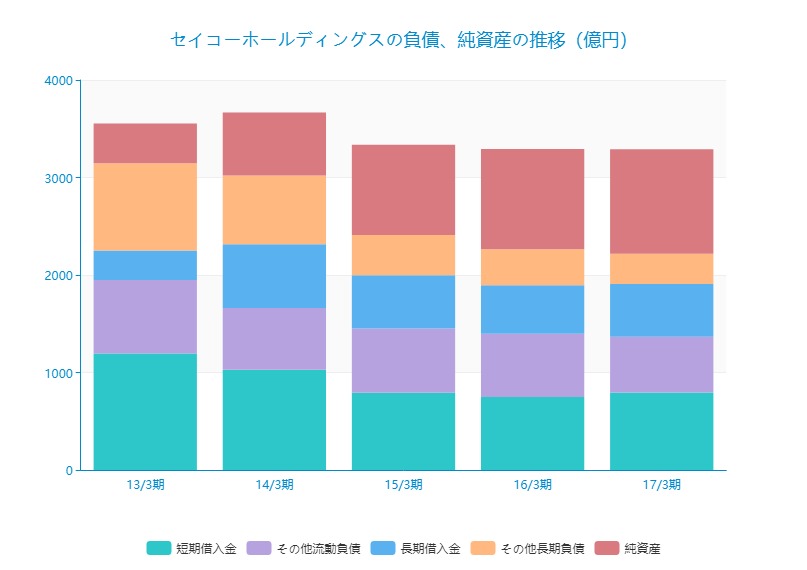

そこで、負債、純資産サイドを見てみましょう。

純資産が低水準であること、有利子負債(短期+長期)が大きいことが分かります。

財務体質はよいとは言えません。

自己資本比率は13/3期には11%でしたが、その後改善傾向とは言ってもまだ30%台です。

これは、時計他社の自己資本比率が60%程度であることを考えるとかなり低水準であるといえます。

過去の事業が不振だったことがこの低い自己資本比率の原因です。

有利子負債は減少傾向で削減に取り組んできた姿勢は明確ですが依然として総資産の40%を占めています。

17/3期末の有利子負債1,336億円に対して手元資金(現金同等物)は354億円と1,000億円弱のネットデット状態にあります。

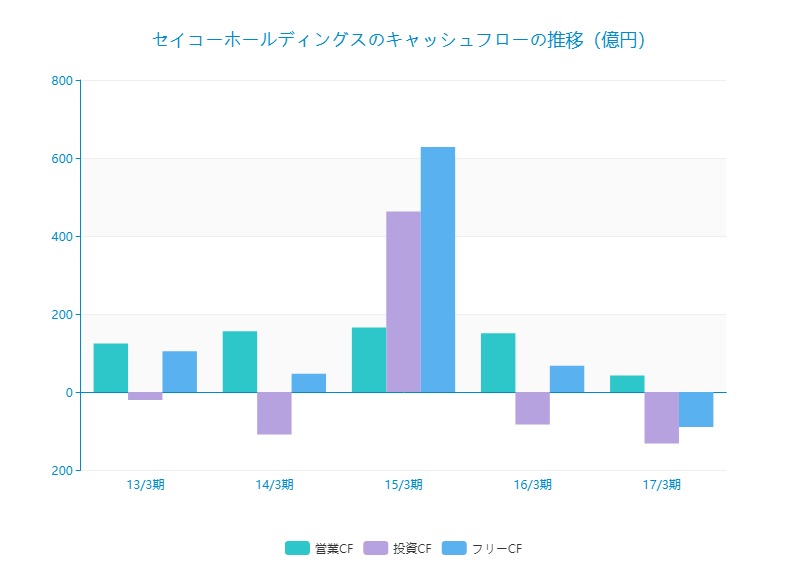

キャッシュフロー(キャッシュを稼ぐ力は低い)

15/3期には資産売却をしたため投資キャッシュフローは大きくプラスになっています。ただ、その他の年もフリーキャッシュフローは安定していません。

背景には営業キャッシュフローが低水準で安定していないことがあると考えます。

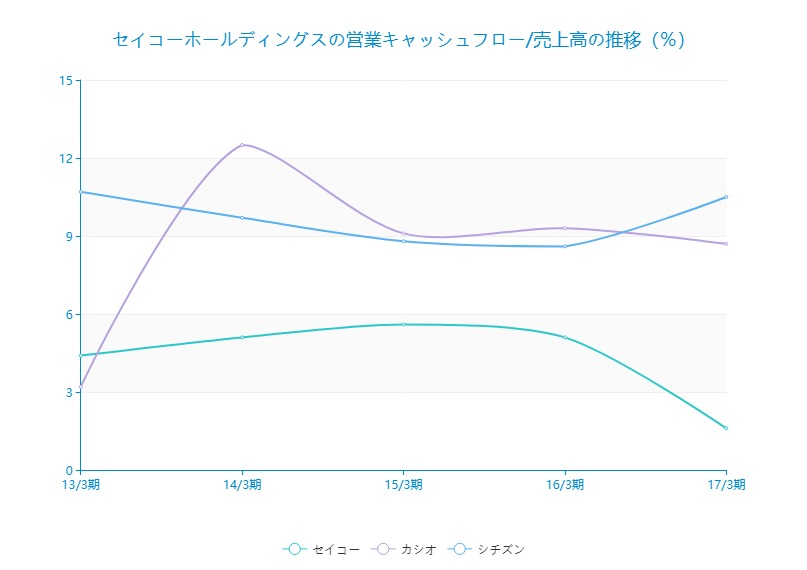

営業キャッシュフローは売上高に対してどのような水準なのでしょうか?

時計3社の中では、キャッシュを稼ぐ力は低いといえます。

同じ売上でも得られるキャッシュが低水準だということが分かります。

主力のウオッチ事業の利益率も改善の余地があります。

電子デバイス事業の採算性の低い製品は梃入れも必要でしょう。

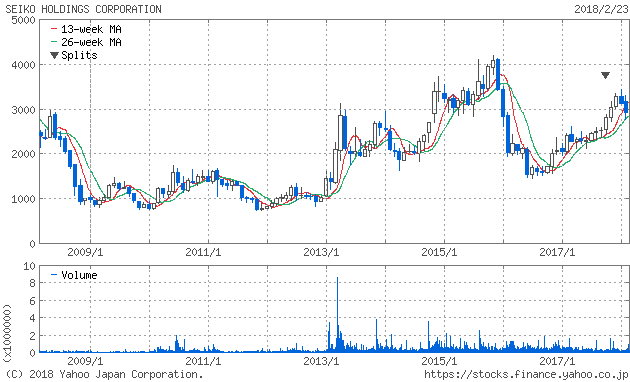

株価(配当利回りは高く配当利回りといった観点では魅力的)

株価は17/3期の大幅減益で2015年の4,000円台から大きく調整しましたが、その後回復基調となり3,000円近辺での推移となっています。

セイコーホールディングスは配当に積極的で現在、1株配当は75円を計画しています。

配当利回り(一株配当÷株価)は2.5%程度の水準でこの低金利時代には運用先としては魅力的ですね。

ただ、19/3期には半導体事業が営業利益から外れることで増益は難しい可能性が高いことなどを考えると、株価の勢いが加速するのは難しいかなと思います。

ただ、20/3期以降の業績拡大に対する戦略が明確になれば株価は上昇トレンドが続く可能性もあります。

今後のセイコーホールディングスの成長の中心は国内での高級ブランドであるSEIKOブランド腕時計の販売加速と海外でのブランド力向上による事業拡大です。

海外でのブランド力の向上に向けた取り組みは5年後のどうなっているのか楽しみですね。

今後も日本を代表するブランド企業、セイコーホールディングスに注目していきたいと思います。